Última atualização em setembro 4, 2023

Um triângulo descendente é um padrão de gráfico de baixa que normalmente surge durante uma tendência de baixa do mercado. É um dos principais padrões de continuação que aparecem na metade de uma tendência indicando que os “ursos” estão dominando o mercado à medida que o preço dos títulos continua a cair, registrando altas cada vez mais baixas.

O que é o padrão de triângulo descendente?

O triângulo descendente é uma formação de baixa que ocorre após o price action se consolidar entre a linha de tendência descendente (resistência) e uma linha horizontal (suporte). O período de consolidação é concluído após o price action romper o suporte e iniciar um movimento explosivo de queda.

O triângulo descendente é concluído quando o preço rompe o suporte, em queda, e normalmente segue na direção da tendência dominante. O padrão é por vezes referido como o “triângulo em queda”.

Em alguns casos, um triângulo descendente aparece como um padrão de reversão no final de uma tendência de alta. No entanto, independentemente de onde surja, um triângulo descendente atua como um padrão de baixa que sinaliza distribuição.

Um triângulo descendente é um dos padrões de gráfico mais utilizados, pois é um poderoso indicador da demanda de um título. Uma vez que o preço atinge o suporte mais baixo, isso sugere que o impulso descendente em curso provavelmente persistirá ou, até mesmo, acelerará. Para os traders que dependem principalmente da análise técnica, os triângulos descendentes podem criar oportunidades de lucro únicas durante um curto período.

Como reconhecer o triângulo descendente

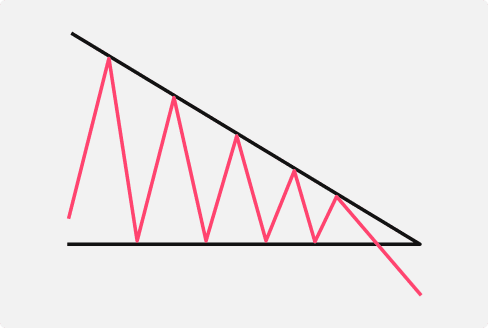

Um triângulo descendente pode ser desenhado plotando uma linha de tendência que conecta várias altas mais baixas e outra linha de tendência horizontal que vincula uma série de baixas em um nível horizontal.

Para que um triângulo descendente apareça, o mercado deve estar em uma tendência de baixa. Isso é crucial, já que os traders devem evitar operar o padrão sempre que surgir.

Uma vez que os “ursos” assumem o controle, o triângulo descendente ocorre à medida que o mercado se consolida. Durante a consolidação, uma linha de tendência voltada para baixo pode ser desenhada para conectar as altas mais baixas. Essa linha de tendência indica que os vendedores estão reduzindo o preço, sugerindo que o sentimento de baixa está ganhando força.

Enquanto isso, a linha de tendência mais baixa serve como um nível de suporte, com os preços frequentemente se aproximando dessa área e subindo a partir dela. No final, o preço passa a ganhar muito impulso de baixa e rompe abaixo do suporte. Quando isso acontece, os traders tentarão confirmar o padrão através de um movimento descendente contínuo e entrar em posições curtas para ajudar a reduzir ainda mais o preço.

Análise técnica do triângulo descendente

Os três padrões de triângulos mais comuns incluem triângulos descendentes, ascendentes e simétricos. Os nomes desses padrões se adequam às suas formas, pois suas linhas de tendência superiores e inferiores se conectam no ápice do lado direito para formar um vértice. Como observado acima, a linha de tendência superior conecta as altas, enquanto a linha de tendência inferior conecta as baixas.

Como o próprio nome sugere, um triângulo descendente é um sinal de baixa. Isso sugere que o preço do título continuará tendo tendência de baixa à medida que o padrão tomar sua forma final. No caso de um triângulo descendente, a linha de tendência de resistência superior volta-se para baixo, enquanto a linha de tendência de suporte é plana.

Ao contrário de um triângulo ascendente, um triângulo descendente se forma durante uma tendência geral de baixa. O padrão toma forma quando o preço de um título cai, atinge o nível de suporte e sobe de volta. No entanto, o movimento para cima é mais fraco após cada salto, com os “ursos” eventualmente ganhando força suficiente para manter o preço próximo do nível de suporte.

Quando isso ocorre, serve como uma confirmação de que os preços provavelmente continuarão em declínio. Neste caso, os traders normalmente vendem o título a descoberto e colocam um stop-loss ligeiramente acima do preço mais alto alcançado durante a fase de formação.

Como operar com o triângulo descendente

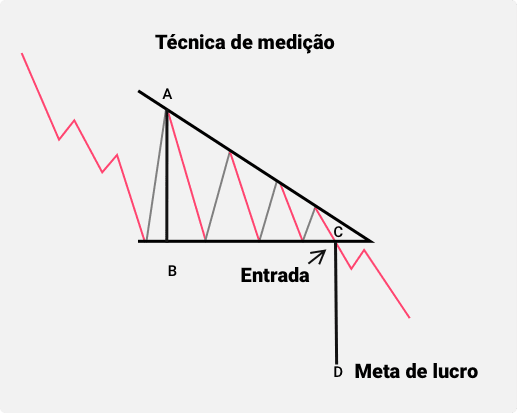

Há duas maneiras de operar com um padrão de gráfico de triângulo descendente. Em ambos os casos, você terá que esperar pelo rompimento do suporte.

O primeiro método é mais agressivo e coloca um ponto de entrada logo abaixo do suporte. Uma vez que a linha horizontal é rompida, a operação abre com um stop loss colocado acima do suporte – que agora atua como resistência. Caso o price action retorne dentro de um triângulo, o padrão será invalidado e o stop loss será acionado.

O segundo método é mais conservador e menos arriscado. Neste caso, um trader espera por um novo teste do suporte rompido antes de entrar em uma operação de venda. Se os “touros” forem rejeitados na resistência, que é o suporte anterior, o price action cai mais baixo e continua em direção ao nosso nível de take profit.

O segundo método ajuda a evitar falsos rompimentos de baixa, que ocorrem no caso de os “ursos” não conseguirem acompanhar o rompimento. A meta de stop loss também é colocada acima da linha de resistência para evitar perdas maiores. Os rompimentos geralmente são confirmados por um volume maior do que o habitual.

Em ambos os casos, o nível de take-profit é calculado medindo a distância entre a alta e a baixa do triângulo descendente. Essa linha vertical é então copiada e projetada no ponto de interrupção. O ponto final desta linha vertical é o nível em que se deve fechar a operação vencedora.

Reversão do triângulo descendente

Um padrão de reversão de triângulo descendente pode surgir no topo de um rali de preços. Ele se forma depois que o volume de trading diminui e o título não atinge altas mais altas. O padrão de reversão sugere que os “touros” estão perdendo força, enquanto o price action cria um nível de suporte horizontal.

À medida que o preço do título continua a saltar da linha de suporte e a registrar altas mais baixas, isso geralmente é visto como um possível rompimento negativo. O padrão de reversão do triângulo descendente é um dos mais fáceis de identificar antes de um possível rompimento de preço.

Alternativamente, o padrão de reversão também pode aparecer na extremidade inferior de uma tendência de baixa. Nesse caso, o price action geralmente é plano após uma tendência de baixa, com o nível de suporte horizontal representando um preço baixo.

Quando um padrão de reversão de triângulo descendente aparece na parte inferior, o preço do título registra várias altas mais baixas. O preço acabará sofrendo um rompimento ascendente do padrão de reversão inferior; os traders geralmente vêem isso como um sinal para abrir uma posição longa.

Padrão de baixa ou de alta?

De acordo com a opinião popular, um triângulo descendente tem sido historicamente visto como um padrão de baixa à medida que surge durante uma tendência de baixa do mercado. No entanto, esse padrão também pode ser de alta. Neste caso, é conhecido como um padrão de reversão, que abordamos acima.

Dito isto, o triângulo descendente pode ser uma continuação ou um padrão de reversão, com o primeiro representando uma formação tradicional de baixa. No entanto, quando o rompimento do padrão ocorre na direção oposta, torna-se uma formação de reversão.

É importante notar que operar o padrão do triângulo descendente pode ser altamente subjetivo. Os traders iniciantes devem praticar operar com este padrão usando uma conta demo.

Quando se trata de rompimento de preços, o rompimento do padrão de triângulo descendente pode ocorrer em qualquer direção, embora os rompimentos descendentes sejam estatisticamente mais prováveis de acontecer.

Vantagens e Limitações

Tal como acontece com todos os padrões de gráfico, o triângulo descendente tem vantagens e limitações. No lado positivo, é um padrão gráfico relativamente fácil de identificar. Outra vantagem é que ele produz um alvo claro de baixa, que é possível de atingir assim que o price action romper o suporte.

Por fim, a formação do gráfico de triângulo descendente é considerada uma estratégia de trading confiável, pois geralmente produz resultados positivos.

Por outro lado, o triângulo descendente às vezes pode resultar em um rompimento falso. Isso acontece quando o price action rompe o suporte antes de retornar para dentro do triângulo. Outro risco é que o price action pode simplesmente ser operado de maneira instável, ou seja, lateralmente sem um ponto de rompimento claro. É por isso que é importante verificar novamente com os níveis de volume se o rompimento é real.

Triângulo descendente vs. Cunha descendente

A cunha descendente é um padrão de continuação de alta que normalmente surge após uma correção de tendência de baixa. É frequentemente comparado com o triângulo descendente, embora existam algumas diferenças importantes entre os dois.

Um triângulo descendente tem um fundo plano que conecta as altas mais baixas ou uma linha de tendência voltada para baixo, enquanto a cunha descendente não. Além disso, a cunha descendente é um padrão de alta que segue a direção de uma tendência geral de alta. Por outro lado, um triângulo descendente é normalmente considerado um padrão de baixa.

Ambos os triângulos e cunhas são tipicamente padrões de longo prazo que tomam forma em gráficos diários ou semanais. Eles podem ser padrões de continuação ou reversão, dependendo se ocorrem em uma tendência de alta ou de baixa.

Conclusão

O triângulo descendente é uma formação de gráfico de baixa que ocorre durante a consolidação dentro de um movimento de tendência de baixa maior. O price action geralmente se consolida perto de baixas e é caracterizado por uma série de altas mais baixas e baixas horizontais. O rompimento em queda ativa o padrão de gráfico de triângulo descendente, oferecendo, portanto, uma oportunidade de aproveitar um movimento explosivo na direção da tendência geral.