Última atualização em maio 10, 2024

O Índice Somatório de McClellan é uma ferramenta de análise técnica popular para visualizar e entender a amplitude do mercado. Ele ajuda a identificar a direção geral do mercado e o impulso. Desenvolvido por Sherman e Marian McClellan, o MSI agrega valores diários do Oscilador McClellan durante um período pré-determinado para garantir uma visão abrangente das tendências do mercado.

Ao suavizar as flutuações diárias e filtrar o ruído de curto prazo, o MSI ajuda os traders a identificar tendências de alta e baixa, confirmar sinais de outras ferramentas de análise técnica e identificar condições de mercado de sobrecompra e sobrevenda.

Agora, vamos explorar como o MSI funciona, como calculá-lo e como ele pode melhorar sua estratégia de trading.

O que é o Índice Somatório de McClellan?

O Índice Somatório de McClellan (MSI) é a versão de longo prazo do popular Oscilador McClellan. Assim como o Oscilador, o indicador foi desenhado pelo casal de economistas/matemáticos Sherman e Marian McClellan. O MSI ajuda a prever a amplitude do mercado, medindo a proporção de movimentos totais que avançam em comparação com aqueles que diminuem no mesmo período. Um índice mais alto indica um mercado de alta, enquanto uma maior proporção de ações em declínio indica um viés de baixa dominante.

O MSI dá aos traders uma perspectiva de visão geral, suavizando algumas das bordas mais ásperas do oscilador causadas por flutuações de curto prazo. Vamos comparar diretamente os dois em breve, mas, por enquanto, lembre-se de que o Oscilador é a medida mais direta da amplitude do mercado de curto prazo.

O MSI soma os valores diários do Oscilador durante um período predeterminado, normalmente 19 ou 39 dias. Este processo desenvolve um total acumulado que dá aos traders uma visão de longo prazo da direção geral e do impulso do mercado e desconta a volatilidade de curto prazo ou eventos pontuais.

Você pode usar o MSI para identificar a tendência geral do mercado e determinar se a tendência irá continuar ou reverter. Em geral, um MSI em alta indica uma tendência de alta no mercado, e um MSI em declínio sinaliza baixa.

Como acontece com a maioria dos indicadores, o MSI não deve ser usado sozinho. Em vez disso, os traders devem combiná-lo com outras ferramentas de análise técnica para confirmar sinais antes de acionar uma operação. E, novamente, como qualquer ferramenta de análise técnica, o MSI não é infalível nem garantido e deve ser usado em conjunto com práticas apropriadas de gerenciamento de risco.

Índice Somatório de McClellan vs. Oscilador McClellan

Ambos os indicadores vieram dos mesmos desenvolvedores, Sherman e Marian McClellan. Ambas as ferramentas medem a direção e o impulso do mercado, mas diferem na abordagem e nas informações fornecidas. O MSI é um agregado de tendências do Oscilador espalhadas por um horizonte de tempo mais longo, tornando-o mais adequado para análises de imagens maiores e vice-versa.

Visão geral do Oscilador McClellan

O Oscilador mede a diferença entre duas médias móveis exponenciais do número de ações em avanço e em declínio no mercado. Ao fazer isso, ele fornece aos traders uma representação visual da direção geral e do impulso do mercado. O Oscilador é um indicador de curto prazo que acompanha as flutuações diárias do mercado, tornando-o mais útil na identificação de tendências de curto prazo e possíveis reversões.

Quando o oscilador fica positivo, mais ações avançam do que caem. Da mesma forma, se o oscilador estiver em território negativo, significa que mais ações estão caindo do que subindo. O Oscilador McClellan também pode identificar possíveis reversões de tendência. Quando o oscilador cruza acima da linha zero do território negativo, indica que o mercado está começando a se recuperar. Por outro lado, quando cruza abaixo da linha zero de cima, o mercado está prestes a cair.

Lembre-se – A média móvel exponencial (EMA) é um tipo de média móvel que pesa mais informações recentes do que dados mais antigos. Os traders a utilizam para identificar tendências e possíveis mudanças na direção do mercado. A EMA difere da média móvel simples (SMA) porque é mais responsiva a mudanças nas tendências de preços, uma vez que enfatiza os preços recentes que geralmente são mais relevantes para uma situação atual do mercado.

Cálculo

Também é essencial entender a fórmula que sustenta o Oscilador. A maneira mais simples de entender o cálculo é como uma subtração da EMA de 39 períodos de queda e de 39 períodos de alta da ação.

A EMA de 19 períodos representa a tendência de curto prazo, enquanto a EMA de 39 períodos representa a tendência de longo prazo. Ao subtrair a EMA de longo prazo da EMA de curto prazo, o Oscilador mostra o impulso e a direção da tendência do mercado. Você pode plotar o Oscilador McClellan como um histograma construído em torno de uma linha zero. Uma leitura acima da linha zero significa que a tendência de curto prazo é de alta, enquanto uma leitura abaixo da linha zero sugere uma tendência de baixa.

Você também pode procurar divergências entre o Oscilador McClellan e o preço de um ativo para identificar possíveis reversões de tendência. Por exemplo, se o preço de um ativo está tendo novas altas, mas o oscilador não está, isso pode sinalizar uma tendência de enfraquecimento e uma possível reversão.

Uma visão geral do Índice Somatório de McClellan

Olhando para os mercados de forma mais holística, o MSI dá aos traders uma visão de longo prazo da direção e do impulso, suavizando as flutuações diárias do oscilador. O MSI é calculado adicionando os valores diários do oscilador durante um período de tempo, normalmente 19 ou 39 dias. Isso dá aos traders um total acumulado com uma visão de longo prazo da direção geral e do impulso do mercado.

O MSI é interpretado essencialmente da mesma maneira que o Oscilador visualmente, mas estrategicamente é usado para planejamento de longo prazo, em vez price action rápido ou traders de impulso.

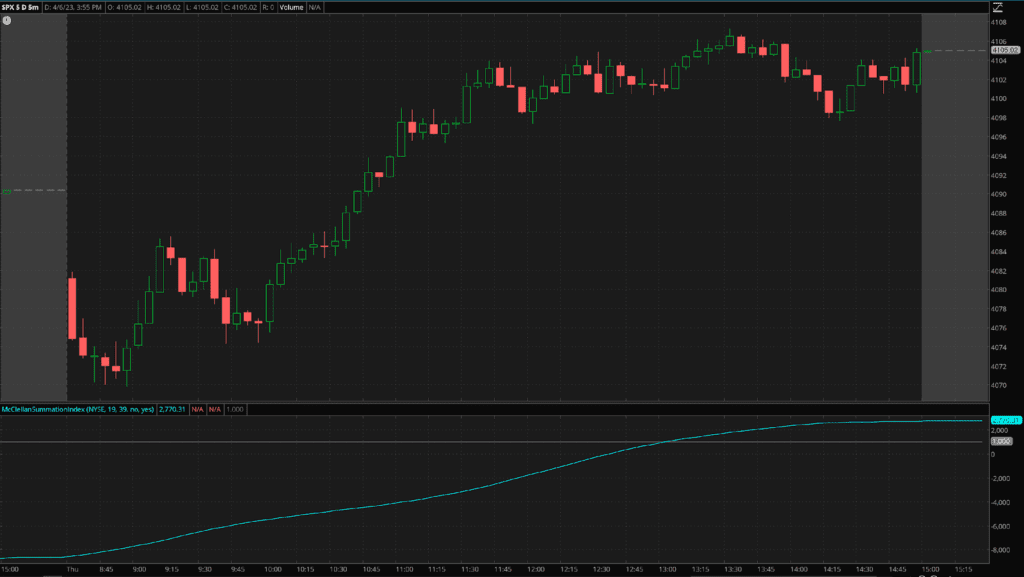

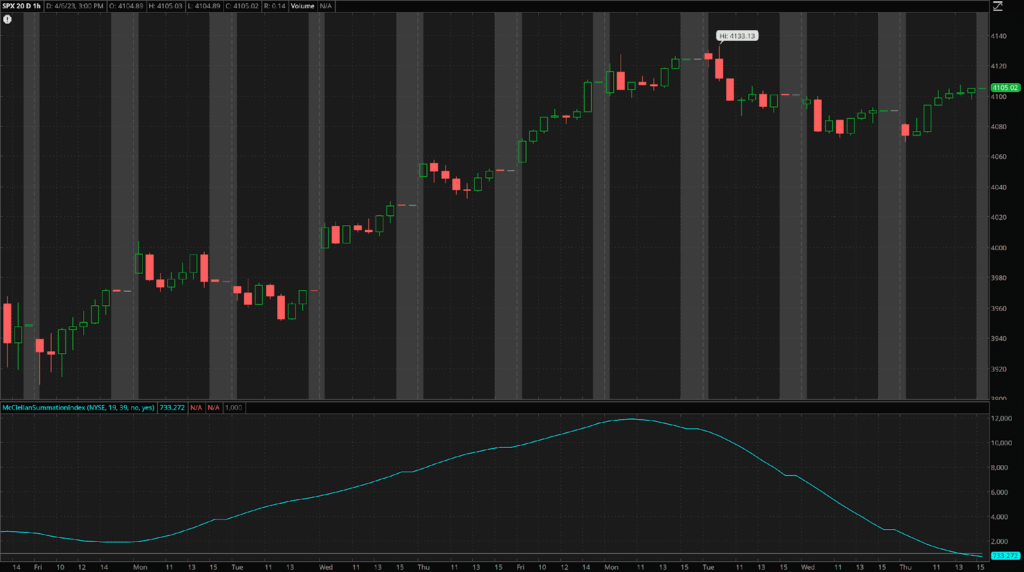

Este gráfico indica a suavidade relativa do MSI para o padrão de reversão do oscilador no curto prazo.

Como calcular o Índice Somatório de McClellan

Calcular o MSI é um pouco mais simples do que o Oscilador – mas, é claro, você precisa das estatísticas do Oscilador para alimentar o MSI. Em suma, o MSI é os valores do Oscilador anteriores adicionados durante o período preferencial. A maioria das plataformas e programas gera automaticamente o MSI com base em seus parâmetros preferidos, mas a formulação principal é a seguinte:

- Calcule os valores diários do oscilador tomando a diferença entre as EMAs de 19 e 39 dias do número de ações em alta e em queda no mercado.

- Some os valores diários do Oscilador McClellan juntos para obter o total acumulado.

- Calcule a média móvel exponencial de 10 dias do total acumulado para obter o MSI.

Índice Somatório de McClellan = média móvel exponencial de 10 períodos dos valores acumulados do Oscilador de McClellan

Alguns traders tendem a ajustar um pouco as estatísticas com base em sua preferência e estratégia, particularmente como os valores da EMA são encontrados, mas o número fundamental permanece.

Os traders também ajustam o período de tempo do Oscilador e do MSI para se adequarem à sua estratégia de trading específica e aos prazos preferidos. Também é fundamental lembrar que o MSI é um indicador agregado e cumulativo que leva tempo para construir uma tendência significativa. Os traders devem usar o MSI juntamente com outras ferramentas de análise técnica para validar as suposições do MSI.

Como usar o MSI para análise técnica

Os traders extraem três pressupostos técnicos principais do MSI: positividade vs. negatividade, divergências e direcionalidade.

Positividade e negatividade

Como outros osciladores de impulso, o MSI indica alta ou baixa quando acima ou abaixo do marcador zero da linha central. Por exemplo, o MSI tende positivamente quando o oscilador permanece predominantemente positivo durante um período prolongado.

Geralmente, são necessárias múltiplas leituras positivas ou negativas sustentadas para mudar o MSI para território positivo ou negativo. É por isso que o indicador não está tão sujeito à volatilidade quanto o Oscilador.

No entanto, como todos os indicadores, o MSI não é perfeito e pode produzir reversões ou períodos em que os cruzamentos de linha zero não mantêm o ímpeto por uma duração significativa.

Fatores divergentes

Divergências de alta e baixa no MSI às vezes dão aos traders indicações antecipadas de uma potencial reversão no índice subjacente. No entanto, nem todas as divergências resultam em grandes reversões ou movimentos prolongados. É essencial distinguir entre divergências sólidas e robustas e fracas e insignificantes.

Uma divergência de alta se desenvolve quando o MSI marca uma baixa mais alta, e o índice forma uma baixa mais baixa. Mesmo que o índice subjacente diminua para novas baixas, a baixa mais alta no índice MSI indica uma melhora generalizada.

Por outro lado, uma divergência de baixa é quando o MSI forma uma alta mais baixa, e o índice define uma alta mais alta. Mesmo que o índice subjacente avance para novas máximas, o MSI luta para superar sua máxima anterior e mostra amplitude enfraquecida.

Os traders devem procurar diferenciar entre divergências superficiais e insignificantes e profundas e robustas. Além disso, divergências de baixa em uma forte tendência de alta provavelmente falharão, assim como divergências de alta em uma forte tendência de baixa. Pequenas divergências que se desenvolvem ao longo de algumas semanas são mais instáveis do que divergências acentuadas que surgem ao longo de um a quatro meses e devem ser tratadas com cautela.

Direcionalidade Profunda

TO MSI pode ser combinado com um SMA para identificar mudanças de tendência. A duração da média móvel é determinada pela estratégia e prazo de operação ou investimento do indivíduo.

Uma média móvel mais curta fornece sinais rápidos, embora com o risco de enfrentar vários alarmes falsos ao longo do caminho. Uma média móvel mais longa pode ser mais lenta para reagir, mas normalmente resulta em menos sinais falsos. Essa compensação, é claro, é familiar para aqueles que dependem de análise técnica, onde indicadores mais rápidos são mais propensos a sinais falsos, enquanto indicadores mais lentos podem atrasar os pontos de entrada.

Como operar com o Índice Somatório de McClellan

Como acontece com qualquer indicador, a utilidade do MSI depende da estratégia e preferência do trader individual. Aqui estão algumas das maneiras mais comuns que os traders usam o MSI:

Seguindo tendências

Os traders usam o MSI para identificar condições de mercado de alta e baixa para suas estratégias de tendência e impulso. Por exemplo, se o MSI sobe, os traders podem procurar comprar. E vice-versa.

Trading de reversão

Os traders também usam o MSI para identificar possíveis reversões de tendência. Por exemplo, uma divergência de baixa entre o MSI e o título subjacente poderia indicar uma possível reversão negativa. Geralmente, a identificação de divergências está entre as áreas em que o MSI brilha.

Condições de mercado de sobrecompra e sobrevenda

O MSI, como o Oscilador, pode identificar condições de mercado de sobrecompra e sobrevenda. Se o MSI estiver acima de um determinado nível, isso pode indicar que o mercado está sobrecomprado e deve passar por uma correção. Por outro lado, se estiver abaixo de um certo nível, pode sugerir que o mercado está sobrevendido e deve dar um salto. Em geral (não uma regra definida), os traders usam os seguintes limiares:

- Fundos abaixo de -1.300

- Topos acima de +1.600 (especialmente se reforçados por uma divergência)

Esses dois níveis superior e inferior indicam histórica e estatisticamente um mercado de sobrecompra ou sobrevenda.

Confirmação de trading

Os traders usam o MSI para confirmar sinais de outras ferramentas. Por exemplo, se um trader vê um sinal de alta de um cruzamento de média móvel, ele pode confirmar o sinal com um MSI em alta.

Vantagens e desvantagens do Índice Somatório de McClellan

Como acontece com qualquer ferramenta, o MSI é tão bom quanto o trader e a estratégia que ele suporta. Para aplicá-lo de forma eficaz, você deve estar familiarizado com seus prós e contras. Aqui estão os mais importantes:

Vantagens

- Bom indicador de visão de longo prazo – é baseado em uma tendência de longo prazo, por isso é ótimo para traders pacientes que não estão interessados em entrar e sair de posições.

- Filtra o ruído de curto prazo – suaviza a volatilidade e os efeitos do ruído do mercado diário sem sinal.

- Fácil de interpretar – o MSI está entre os indicadores mais simples de interpretar visualmente.

Desvantagens

- Lento para reagir – o horizonte expandido do MSI não é ótimo para day trading ou mesmo swing trades em um período de alguns dias.

- Pode dar sinais falsos – como qualquer ferramenta de análise técnica, o MSI pode dar sinais falsos, levando os traders a tomar decisões de trading incorretas.

- Só funciona em determinadas condições de mercado – o MSI é projetado para funcionar em mercados de tendência e pode não ser tão eficaz em mercados instáveis ou de intervalo, que estão se tornando cada vez mais comuns hoje em dia.

Conclusão

Em última análise, o Índice Somatório de McClellan (MSI) é uma ótima ferramenta de análise técnica para dar aos traders uma visão de longo prazo da direção e do impulso do mercado. Calculado pela soma dos valores diários do Oscilador McClellan durante um determinado período, o MSI suaviza as flutuações e a volatilidade de sua fonte de linha de base.

Os traders usam o MSI para identificar tendências de alta e baixa, confirmar sinais ao lado de outras ferramentas de análise técnica, realizar análise de divergência e identificar condições de mercado de sobrecompra e sobrevenda. Sua principal vantagem é dar aos traders uma visão de longo prazo e filtrar o ruído de curto prazo, porém pode ser lento para reagir e, ocasionalmente, pode dar sinais falsos, por isso deve ser usado em conjunto com outras ferramentas e não apenas sozinho – e, é claro, estrategicamente alinhado com seu plano de gerenciamento de risco.