Última atualização em setembro 6, 2023

Quantas vezes você se deparou com a expressão “operar no mercado”? Aposto que você ouviu pelo menos uma vez, se não mais. Além de uma estratégia de trading amplamente bem-sucedida, muitas vezes, “operar no mercado” significa investir no principal índice global: o S&P 500. Existem duas maneiras de investir no S&P 500 que são provadamente as mais populares – por meio de um ETF ou de um contrato, como o de futuros E-mini S&P 500. No guia a seguir, vamos nos aprofundar neste último.

Desde criadores de mercado internacionais líderes e bancos de investimento, passando por empresas de trading algorítmicas de boutiques até traders individuais – todos os participantes do mercado investem em futuros E-mini S&P 500. Para saber o que torna este instrumento tão popular entre todos os participantes do mercado e descobrir as coisas mais importantes a considerar se você decidir investir nisso, comece com este guia.

Por que investir no S&P 500?

O S&P 500 é um índice do mercado de ações americano, criado em 1923. Inicialmente, foi nomeado “The Composite Index” e continha 90 empresas. No entanto, ao longo dos anos, a cobertura do índice se expandiu e, hoje, inclui as ações das 500 maiores empresas por valor de mercado, listadas na NASDAQ e na NYSE. Hoje, o índice amplo, ponderado pela capitalização, é considerado um indicador vital da saúde do mercado de ações.

Inicialmente, quando o índice era composto por menos empresas e suas ações eram mais baratas, os investidores podiam fazer compras diretamente. No entanto, com o tempo, à medida que o número de constituintes aumentou e suas ações ficaram mais caras, o investimento direto começou a se tornar muito difícil.

Este foi o momento em que os ETFs e os contratos futuros vieram para salvar o processo. Hoje, os investidores podem “comprar” todo o mercado simplesmente comprando um ETF ou um contrato futuro diretamente de seu corretor. Atualmente, o S&P 500 é um dos instrumentos de investimento mais populares em todo o mundo. Se dermos uma olhada em seu desempenho histórico, descobriremos que isso não é novidade.

- Retorno anual médio aproximado desde o início (1926) – 10%

- Retorno anual médio aproximado desde a adoção de 500 ações (1957) – 7.96%

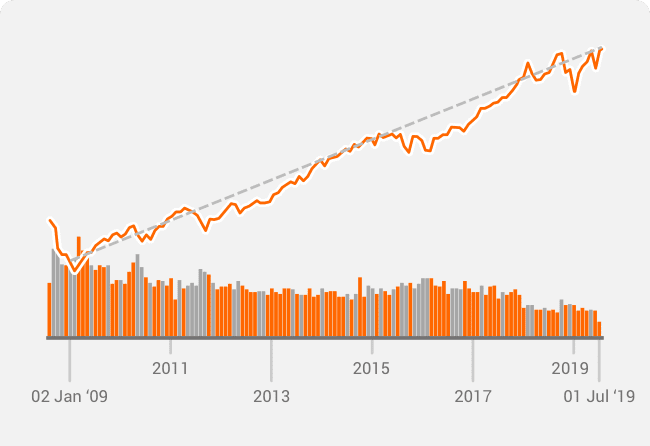

Você terá dificuldades para encontrar outro instrumento que traga retornos continuamente e em tal escala. O mais importante é que o desempenho do índice está aumentando ao longo do tempo. Se dermos uma olhada em seus retornos nos últimos dez anos, os números são ainda mais convincentes. Os retornos para o período de 2 de janeiro de 2009 a 1de julho de 2019 são impressionantes 258.24%.

Além disso, as análises apontam que o mercado supera em até 95% o custo dos gerentes de dinheiro ativos que você paga para gerenciar seus investimentos.

Isso, juntamente com os benefícios da diversificação proporcionados pela compra de todo o índice, levaram a um aumento do interesse no instrumento.

Para entender melhor por que o S&P 500 é um instrumento tão popular entre os principais investidores, vamos ver o que o Oracle of Omaha tem a dizer. Porque quando Warren Buffet fala, nós ouvimos.

“Eu compraria o S&P 500 em um segundo.”

Warren Buffet

Buffet também admite que, com o tempo, tinha sido difícil, até mesmo para ele, vencer o S&P 500, enquanto seus mentores Todd Combs e Ted Weschler, cada um deles subestimou o índice nos últimos anos.

Agora que você está totalmente ciente das características do S&P 500, vamos entender uma das ferramentas mais populares para investir no índice líder mundial – os contratos futuros do E-mini.

Você também pode gostar:

- Mercado Futuro Boi Gordo – Como investir em boi gordo futuro?

- 5 Coisas que você precisa saber sobre o Paper Trading

O que é o contrato de futuros E-mini S&P 500 (ES)?

O E-mini S&P 500 é um contrato de futuros operado eletronicamente, lançado e operado na Chicago Mercantile Exchange (CME). O contrato representa 20% do valor do contrato futuro padrão do S&P 500. O instrumento geralmente é chamado simplesmente de “E-mini”, algo que não é totalmente preciso. Existem muitos outros contratos E-mini em índices como Nasdaq 100, S&P MidCap 400 Russell 2000, bem como em outras commodities e moedas. No entanto, com o tempo, as pessoas começaram a se referir ao contrato E-mini S&P 500 como “E-mini”. O instrumento tornou-se tão popular que se transformou efetivamente em um sinônimo do mundo de operações de futuros.

O contrato E-mini S&P 500 percorreu um longo caminho para se tornar o contrato futuro mais popular do mundo. O E-mini (ES) é considerado uma das maneiras mais econômicas para os investidores ganharem exposição do mercado às maiores empresas do mundo por valor de mercado.

O E-mini foi introduzido em 1997 com o principal motivo de diminuir a barreira à operação em um momento em que o valor/custo do contrato S&P 500 existente começou a aumentar exponencialmente. De repente, o índice ficou muito caro para os traders de varejo, então o o E-mini veio para mudar essa situação. Rapidamente ele se estabeleceu como o contrato futuro de índice mais popular em escala global.

Embora o E-mini S&P 500 tenha sido projetado para trazer flexibilidade e preço acessível à mesa, hoje é um dos investimentos preferidos, até mesmo para os maiores fundos de hedge. O volume médio diário implícito de operação para contratos futuros de E-mini é estimado entre US$100 e US$200 bilhões. Esses números excedem o volume combinado operado em dólares americanos de todas as 500 ações subjacentes.

No que diz respeito aos parâmetros técnicos do contrato, é importante notar que os preços de liquidação diária são os mesmos do contrato regular (em tamanho real). Isso significa que 5 contratos E-mini são iguais ao valor financeiro de um contrato de tamanho real. Em termos de funcionalidade, o E-mini replica totalmente os contratos de tamanho real. Ambos os instrumentos são usados para hedge e especulação, com a única diferença de que o E-mini é usado por todos os tipos de traders , devido à sua acessibilidade.

Especificações do contrato de futuros E-mini S&P 500 (ES) na CME:

| E-mini S&P 500 | |

| Símbolo do produto | ES |

| Tamanho do contrato | US$50 x Índice S&P 500 |

| Tick Mínimo | 0,25 Pontos de índice |

| Valor em Dólar de Um Tick | US$12,50 Dólares Americanos |

| Horários de Operação | De domingo a sexta-feira, das 17h às 16h (CT), com uma parada entre 15h15 e 15h30 (CT) Período de manutenção diária de segunda a quinta-feira, das 16h às 17h |

| Meses do Contrato | Cinco meses mais próximos do ciclo trimestral (março, junho, setembro, dezembro) |

| Opções Disponíveis | Trimestral, mensal, semanal (segunda, quarta e sexta-feira) |

Saiba mais sobre o Índice Futuro Americano e conheça as possibilidades e técnicas para operar!

Operando contratos E-mini S&P 500 (ES)

Embora seja um dos instrumentos mais operados em todo o mundo, o E-mini S&P 500 (ES) tem alguns pontos complicados que muitos investidores não reconhecem. Então, vamos analisar detalhadamente e descobrir as características mais importantes, positivas e negativas do instrumento, para ajudá-lo a tomar uma decisão racional e informada:

Fique de olho nos níveis de liquidez e volatilidade

O “E” no nome do instrumento vem de “eletrônico” e enfatiza o fato de que o contrato pode ser operado digitalmente e não da maneira “old school” nos locais de trading. Uma enorme vantagem do comércio eletrônico é a liquidez mais alta e constante. Os traders que compram e vendem podem fazer isso mais rapidamente, em questão de segundos (ou até mili e microssegundos quando se trata de traders de alta frequência), o que garante uma atividade de trading constante.

O contrato de futuros é tão popular que baixos volumes diários de operação ocorrem apenas esporadicamente. Isso ocorre em parte porque o instrumento é a escolha preferida para os day traders e especuladores que realizam e executam inúmeras operações por dia.No entanto, desde 2018, o volume diário de trading dos futuros do E-mini S&P 500 têm diminuido. A razão disso pode ser encontrada nos níveis de volatilidade. Normalmente, quando os mercados são mais voláteis (o que ocorreu em 2018), os níveis de liquidez caem.

Por outro lado – quando os mercados se acalmam, a liquidez volta ao normal. De acordo com o JP Morgan, dezembro de 2018 foi um período marcado por uma grande liquidez no mercado de ações que afetou os futuros do E-mini S&P 500 e reduziu sua liquidez a níveis nunca antes vistos desde a crise financeira de 2008. Além disso, uma vez que a liquidez diminui, as oscilações de preços se tornam mais frequentes.

É por isso que é essencial ficar de olho nos níveis de liquidez e volatilidade para prever com precisão a potencial turbulência do mercado.

O E-mini S&P 500 pode estar sujeito ao trading especulativo

Já que o E-mini é um dos instrumentos de investimento mais populares do mundo, e também é um dos ambientes preferidos por manipuladores do mercado ou especuladores. O exemplo mais notável é o Flash Crash de 2010, quando um único vendedor vendeu mais de 75.000 contratos E-mini. O Flash Crash foi causado por Navinder Sarao, um único trader, que instruiu seus algoritmos a colocar uma grande quantidade de contratos de E-mini O S&P 500 com a intenção de cancelá-los imediatamente antes da execução – um processo, também conhecido como “spoofing”. No entanto, a essência do problema não é o volume.

Ela está enraizada no fato de que todos os contratos foram cancelados em um período muito curto. Isso causou caos temporário no mercado e interesse artificial de venda, o que levou à queda do preço do instrumento. A ideia por trás disso era que Sarao comprasse o E-mini a uma taxa mais baixa depois que ele já tivesse baixado o preço. Relatórios apontaram que o trader substituiu ou modificou suas ordens mais de 19.000 vezes antes de cancelá-las.

Embora o Flash Crash tenha durado apenas 15 minutos, levou a uma queda maciça de 9% nos preços dos principais índices. As estimativas apontam que durante o Flash Crash, mais de US$1 trilhão em valor de mercado desapareceu.Existem outros flash crases associados aos futuros de E-mini S&P 500. Em 7 de dezembro de 2016, um grupo de traders comprou aproximadamente 16.000 contratos no mesmo nanossegundo.

O valor da operação foi estimado em US$1,8 bilhão. O resultado da compra massiva foi um movimento de alta de preços que ajudou alguns traders a obter lucros vendendo a preços mais altos.

O E-mini S&P 500 é adequado para todos os tipos de estratégias de trading

Devido à alta liquidez e volatilidade relativamente baixa, o E-mini S&P 500 abre caminho para a aplicação e execução de vários tipos de estratégias de trading – desde a captura do momento do preço, a participações de longo prazo seguindo tendências e movimentando as operações. Quando comparado com vários outros mercados, não há nenhuma restrição em particular ou regras para vendas de curto prazo de Futuros E-mini S&P 500.

Para vender ações short-sell, por exemplo, você precisará de uma conta especial com requisitos individuais (aumentados). Algumas ações são muito limitadas ou não podem nem mesmo ser vendidas à curto prazo. Em condições dinâmicas de mercado como as de hoje, isso reduz significativamente a flexibilidade de operação. Além disso, os traders de ações que executam 4 ou mais operações diárias no período de 5 dias úteis (desde que o número de operações diárias exceda em 6% a atividade comercial total do cliente no mesmo período) são os considerados Day Traders Padrão pela SEC.

Se você é classificado como um Day Trader Padrão, é necessário manter um mínimo de US$25.000 em capital na sua conta o tempo todo e não ficar abaixo desse nível. Por outro lado, os traders de futuros podem começar com apenas 10% dessa total.Além disso, o mercado do E-mini S&P 500 permite operar com alavancagem, o que não é possível ao operar a maioria das ações. As ações que permitem essa possibilidade requerem ao menos 50% de margem para ter uma posição.

As empresas de câmbio nos EUA, por exemplo, têm permissão para oferecer não mais que 50: 1 de alavancagem nos principais pares de moedas e 20: 1 nos pares secundários.

Tudo isso faz do E-mini S&P 500 uma excelente oportunidade para traders sofisticados que desejam explorar oportunidades de lucro de curto prazo.

O day trade de futuros E-mini S&P 500 – uma oportunidade ou um risco?

Existem inúmeros mercados por aí, mas muitas pessoas optam por se tornar day traders de E-mini S&P 500 (ES) em tempo integral. Mas por que ele chama tanta atenção? É claro que, se os novatos ou mesmo os profissionais envolvidos em trading de ações, renda fixa e câmbio estão escolhendo o mercado futuro, deve haver alguma razão significativa.

Existem muitas razões, de fato, no entanto, o que os traders iniciantes e profissionais encontram de essencial é o fato de o E-mini ser operado na CME – uma central de câmbio regulamentada que registra todas as operações em tempo real e emite relatórios de vendas.

Os negócios nesta exchange são públicos e são executados com base no primeiro a chegar, primeiro a ser servido. Eles seguem as regras de compensação da CFTC (Commodity Futures Trading Commission), NFA (National Futures Association) e CME e garantem que todos os traders tenham acesso aos mesmos spreads de compra e venda de Nível II. Tudo isso torna o processo de trading muito mais transparente e seguro.

No entanto, existem outras razões que intrigam os traders iniciantes e profissionais e os fazem mudar para os futuros de E-mini S&P 500. A seguir encontram-se algumas delas:

Traders inexperientes

Aqueles que estão dando seus primeiros passos no mercado de futuros de E-mini S&P 500 o escolhem porque é considerado um dos instrumentos mais fáceis para começar. A razão disso é que, na maioria das vezes, tudo o que você precisa para operar contratos E-mini são de alguns gráficos. A operação deste instrumento é altamente técnica e não requer a consideração de muitos fatores, e é por isso que os iniciantes podem aprender rapidamente o básico.

Outro motivo é que é relativamente acessível abrir uma conta. Você pode fazer isso com apenas US$2.500. Os traders podem comprar e vender sem restrições.

A terceira razão crucial é que mesmo uma estratégia simples de “comprar e manter” provou-se mais eficaz e com melhor desempenho a longo prazo, do que muitos gerenciadores profissionais de ativos de dinheiro.

Traders profissionais

EOs day traders experientes preferem o mercado E-mini devido à sua maior volatilidade intradia. As flutuações dinâmicas de preços resultam em múltiplas oportunidades de lucro diariamente, que podem ser exploradas e capitalizadas. Por esse motivo, muitos day traders estão envolvidos em não mais de uma hora ou duas de atividades de operação frequentes no início de cada sessão de trading, o que é suficiente para que elas sejam consistentemente lucrativas no longo prazo.

Os day traders experientes também preferem os contratos E-mini S&P 500 (ES) devido à possibilidade de operar com alavancagem. Por exemplo – um trader com apenas US$500 em capital pode operar até US$75.000 em contratos de ES de uma só vez, o que representa uma alavancagem de 150: 1. Isso fornece aos traders uma grande flexibilidade, que não pode ser igualada em muitos outros mercados.

Quais fatores afetam o preço do contrato de futuros E-mini S&P 500?

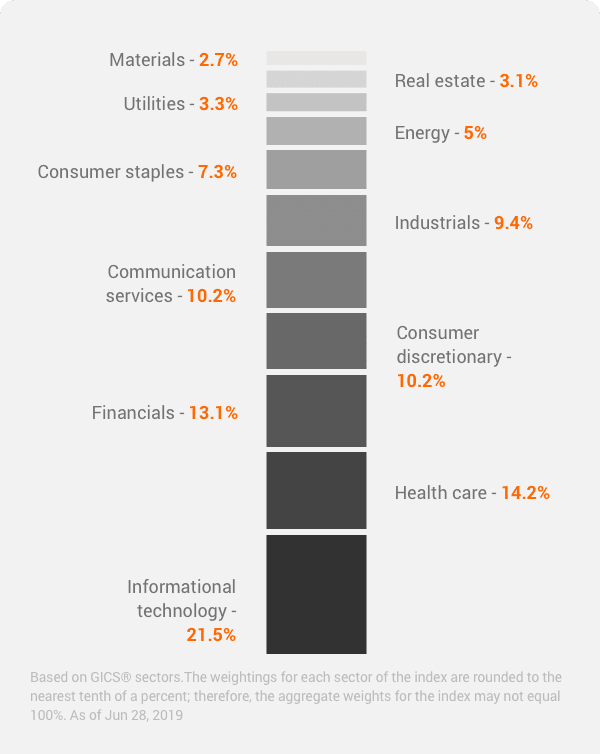

Para entender os principais fatores que afetam o preço do E-mini, vale a pena partir da alocação dos constituintes. O S&P 500 consiste de empresas de diversos setores com a seguinte alocação aproximada:

Anúncios corporativos, tendências do setor ou intervenção de terceiros (como ações judiciais ou a multa de US$5 bilhões do Facebook) são os principais fatores que influenciam o preço de ações separadas, portanto, todo o índice. No entanto, além desses fatores distintos, existem alguns outros fatores que você deve saber se deseja ser um trader de E-mini bem-sucedido:

Políticas do Federal Reserve

O Federal Reserve (FED) é um dos principais fatores que influenciam a direção do mercado. Ao manobrar entre as taxas de juros, o regulador pode afetar as ações dos participantes do mercado e, assim, afetar o preço dos instrumentos. É por isso que os traders geralmente antecipam as declarações do FED sobre seus planos de aumento da taxa de juros. Por exemplo, quando o FED emite uma declaração de que permanecerá passivo e não aumentará as taxas de juros, o mercado será instantaneamente afetado. Os investidores geralmente assumem que é um bom momento para abandonar os instrumentos de renda fixa e investir em imóveis e ações, em busca de retornos mais altos. Essa mudança geralmente resulta em um grande aumento no índice S&P 500.

Por outro lado, se o FED revelar planos para aumentos nas taxas de juros, os traders ajustam suas estratégias de investimento de acordo e geralmente se concentram em aumentar a alocação percentual dos instrumentos de renda fixa em suas carteiras. Dessa forma, eles são capazes de reduzir os riscos e, ao mesmo tempo, garantir retornos mais altos.

Relações econômicas globais

Um fator essencial para prever a direção do índice S&P 500 (e os contratos E-mini, respectivamente) é o estado da economia global e dos assuntos internacionais. Guerras comerciais, conflitos militares, sanções econômicas – eventos como esses geralmente afetam o mercado de maneira negativa, pois muitos dos constituintes do S&P 500 são empresas globais com ampla exposição e operações espalhadas por todo o mundo. As empresas de tecnologia, incluídas no índice, geralmente confiam na China para a produção dos principais componentes de seus produtos. Os negócios de energia, por outro lado, podem contar com empresas do Golfo, da África ou do Oriente Médio para a importação de petróleo. Empresas orientadas para o consumidor, como a Starbucks, por exemplo, confiam na Etiópia, no Quênia e em outros países africanos para a importação de grãos de café. Caso exista um conflito global ou instabilidades nos principais mercados nos quais os constituintes do S&P 500 confiam para executar suas operações, o índice geralmente é o primeiro a refletir isso.

Muitas vezes, especula-se planos de restrições econômicas ou guerras comerciais como parte de manobras políticas. No entanto, embora esses movimentos políticos sejam na maioria das vezes especulações que talvez nunca se concretizem, os mercados ainda assim são frequentemente afetados. Esse jogo de vai e vem é muito complicado, pois o mercado geralmente reage a intenções e previsões, e não a fatos. É por isso que, quando você for operar, certifique-se de ser cauteloso se houver muito otimismo. Lembre-se de que mesmo o menor revés em operações comerciais ou diálogos políticos internacionais pode resultar em uma queda no mercado. É essencial sempre pintar uma imagem realista e até subestimar o possível resultado positivo da situação, e não o contrário.

Desenvolvimentos políticos

Um dos principais exemplos de eventos que movimentam o mercado são geralmente as eleições presidenciais nos EUA. O caso geralmente é o mesmo – um dos candidatos é fã de uma política de mercado mais liberal, enquanto o outro está em campanha por regulamentações mais rígidas. Durante a temporada de debates, o S&P 500 geralmente reage a todas as notícias de ambos os campos políticos. O índice começa a experimentar flutuações de preço mais frequentes, o que torna difícil para os traders navegar e adaptar suas operações de acordo com essas flutuações. A razão é que os mercados não gostam de incerteza, e é exatamente disso que se tratam os debates presidenciais.

No entanto, quando as projeções da campanha começam a ficar mais claras, o índice começa a formar padrões mais estáveis. Se o candidato, torcendo por uma regulamentação mais rígida, está liderando, o S&P 500 fica em baixa. Se o que apoia uma regulamentação mais leve está ganhando vantagem, o S&P 500 responde positivamente e fica otimista.

Resumo geral sobre a operação de contratos E-mini S&P 500

O E-mini é, sem dúvida, o contrato futuro mais popular do mundo. Isso significa que há mais liquidez e mais concorrência pelas melhores oportunidades de lucro. No entanto, com o tempo, o instrumento se estabeleceu como um universo investível perfeito para traders iniciantes e profissionais.

A partir de agora, é uma das formas preferidas de capitalizar as tendências positivas do mercado, seguindo a tendência ascendente do ciclo do mercado. No entanto, você deve estar ciente de que, em períodos turbulentos de mercado, o S&P 500 é um dos primeiros instrumentos a reagir. Isso significa que, se você decidir operar os futuros no principal índice do mundo, você deve ser muito cauteloso e acompanhar diversos fatores, como as políticas do FED, as tendências econômicas globais, as relações internacionais e as instabilidades políticas, bem como ter um olhar atento nos desenvolvimentos e fatores-chave de mudanças nas mais diversas indústrias.