Última atualização em setembro 8, 2023

Existem vários indicadores simples que os traders podem usar para medir a atividade do mercado. Entre eles, a profundidade de mercado, ou DOM (depth of market, na sigla em inglês), é uma das mais úteis para iniciar operações. É uma maneira eficaz de medir a liquidez de um determinado ativo olhando para as ordens no mercado. Se você está curioso para saber como funciona, continue lendo.

O que é Profundidade de Mercado?

Profundidade de Mercado, também chamada de DOM, mede o equilíbrio entre oferta e demanda com base no número de ordens de compra e venda abertas para um determinado ativo. O DOM é representado como uma lista como mostrado na tabela abaixo:

| Compra | Venda | ||

| Quantidade | Preço | Preço | Quantidade |

| 200 | US$300,80 | US$300,90 | 1.000 |

| 150 | US$300,75 | US$300,95 | 450 |

| 50 | US$300,70 | US301,00 | 200 |

A primeira linha da coluna de Compra refere-se ao preço mais alto que um comprador está disposto a pagar. Da mesma forma, a primeira linha da coluna de Venda é o menor preço disponível entre os vendedores. As operações são executadas quando as ordens de compradores e vendedores se correspondem.

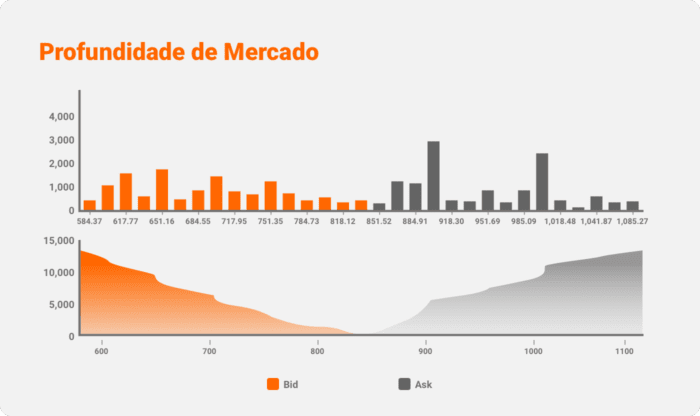

As informações também podem ser apresentadas em gráficos. Aqui estão dois gráficos populares de profundidade de mercado:

A profundidade do mercado compara a atividade de compradores e vendedores e ajuda a entender o interesse dos investidores no ativo particular. Quanto maior o número de ordens, mais profundo ou mais líquido está o mercado. Muitas dessas ordens podem não ser preenchidas, já que pode não haver uma correspondência entre o que os compradores estão dispostos a pagar e o que os vendedores estão dispostos a aceitar.

Entendendo o DOM

A lista acima é fácil de interpretar, tornando o DOM uma das ferramentas mais simples de usar para operar. Quando há compradores dispostos a comprar a preços mais altos, pode-se esperar que o preço aumente. Por outro lado, se houver aumento no interesse de venda, o preço provavelmente cairá.

O DOM é importante porque sinaliza o comportamento potencial dos preços com base nas ordens ativas. Para ativos líquidos, uma única ordem não afetará muito o preço. No entanto, pode afetar significativamente o preço de ativos menos frequentemente negociados. Ordens de volume alto geralmente impactam o preço dos instrumentos, e é por isso que, no caso dos investidores baleias, o trading geralmente é feito no balcão.

A profundidade de mercado também é crucial na validação dos movimentos de preços previstos por indicadores técnicos. Por exemplo, um triângulo ascendente pode gerar um sinal de “Compra”. Se o DOM confirmar isso através de volumes de compra mais altos, o trader pode ficar mais confiante e prosseguir. Esta é uma das principais razões pelas quais os níveis de DOM também são monitorados juntamente com os volumes de trading.

Tenha em mente que o DOM não garante a execução das ordens ao vivo. Um trader pode colocar ordens limite e depois cancelar essas operações. Alguns podem usar tais estratégias para manipular o preço, especialmente para ativos ilíquidos em que uma única ordem pode distorcer a percepção de outros traders.

Fatores que afetam a profundidade de mercado

A profundidade de mercado pode ser influenciada por vários fatores, incluindo:

- Tamanho do tick: O tamanho do tick é o valor mínimo pelo qual o preço de um ativo pode se mover. O tamanho do tick é especialmente pequeno no caso de forex. Um tamanho menor de tick aumenta a profundidade de mercado do ativo em particular. Tamanhos menores de tick garantem que os movimentos dos preços não sejam muito drásticos. Portanto, o trader precisa gerar um volume de trading maior para obter um lucro substancial.

- Requisitos de margem: Requisitos de margem mais elevados significam que um trader tem capital reservado para uma determinada operação. Isso, por sua vez, leva a uma profundidade menor, uma vez que limita os fundos descartáveis. Relaxar os requisitos de margem pode melhorar a profundidade de mercado, mas também é mais arriscado, pois facilita o uso de mais alavancagem.

- Restrições de Movimento dos Preços: A maioria das bolsas restringe o movimento dos preços. Tais limites podem ter um efeito prejudicial sobre o DOM. Por exemplo, circuit breakers são impostos em ações que limitam o trading se o preço subir ou cair a uma determinada porcentagem. Os limites podem variar para cada ação. Empresas com níveis mais baixos de circuit breakers podem não suportar grandes volumes de trading.

- Restrições de Operações: Muitas ações podem não ter um mercado de derivativos (futuros e opções) devido às restrições colocadas pelas bolsas. Tais restrições também afetam a profundidade de mercado. A operação pode ser temporariamente interrompida para empresas sob investigação.

- Transparência de Mercado: A maioria dos investidores prefere investir em um mercado transparente com informações confiáveis prontamente disponíveis. Mercados que não disponibilizam informações ou possuem falta de transparência podem promover atividades comerciais ilegais. Por exemplo, o insider trading e o uso de informações confidenciais para operar podem resultar em uma perda de confiança entre os investidores no mercado, o que, por sua vez, pode levar a uma saída de fundos e diminuição da profundidade de mercado.

Os fatores acima são universais e podem potencialmente afetar vários instrumentos, incluindo ações e contratos futuros. No entanto, também pode haver fatores adicionais específicos de ativos que podem influenciar o preço. Por exemplo, uma ação com uma forte participação de promotores e baixa flutuação pode não ser fortemente negociada em bolsas levando a um DOM mais baixo. Uma ação recentemente adicionada a um índice pode ver um aumento nos números do DOM à medida que mais investidores procuram adicioná-lo à sua carteira.

Os fatores acima são universais e podem potencialmente afetar vários instrumentos, incluindo ações e contratos futuros. No entanto, também pode haver fatores adicionais específicos de ativos que podem influenciar o preço. Por exemplo, uma ação com uma forte participação de investidores e baixa flutuação pode não ser fortemente negociada em bolsas levando a um DOM mais baixo. Uma ação recentemente adicionada a um índice pode ter um aumento nos números do DOM à medida que mais investidores procuram adicioná-la à sua carteira.

Como os traders usam os dados do DOM

Os dados do DOM podem ser úteis para prever possíveis mudanças de preço. Para entender o sentimento dos investidores em relação às ações, pode-se comparar os níveis de profundidade de mercado em diferentes cronogramas. Os traders podem usar dados do DOM para complementar outras ferramentas, como indicadores técnicos. A profundidade de mercado também funciona como uma medida autônoma para prever movimentos futuros de preços. No entanto, não se deve confiar simplesmente nos dados do DOM e basear as operações apenas em suas conclusões nos números do indicador. Uma vez que os dados podem ser facilmente manipulados, é aconselhável monitorar ordens passadas que realmente foram executadas para entender melhor a real demanda e oferta.

Os traders também usam dados do DOM durante eventos chave envolvendo uma empresa ou um ativo. Quando uma empresa divulga seu faturamento, o DOM pode servir como uma ferramenta eficaz para entender o comportamento dos traders. Às vezes, o nível de assinatura de um IPO pode não retratar a imagem real da demanda, e o DOM pode ser usado para gerar ganhos de curto prazo na data de listagem. Da mesma forma, qualquer ação regulatória pode afetar os volumes de trading. É por isso que é essencial que os traders monitorem ativamente a profundidade do mercado quando os reguladores estão envolvidos.

Vantagens e desvantagens do operar usando DOM

Algumas vantagens de utilizar o DOM são:

- Fácil de interpretar: As entradas para DOM são preço e volume. Não são necessárias equações matemáticas ou cálculos sofisticados para entender a profundidade de mercado, tornando-a uma das ferramentas de trading mais simples. Os traders podem descobrir o que está acontecendo no mercado à primeira vista.

- Informações em tempo real: Muitos indicadores técnicos defasam, o que significa que eles dependem de preços passados, o que pode custar oportunidades de trading. O DOM fornece informações em tempo real.

- Não são necessários gráficos adicionais: Não é necessário ter acesso a gráficos que possam exigir uma assinatura paga. Não há necessidade de configurar qualquer métrica para entender a profundidade de mercado.

Operar usando DOM também pode ter sua desvantagens, que são:

- Possibilidade a manipulação: Qualquer trader pode colocar um ordem, o que reflete no gráfico DOM. Essas ordens podem inflar os números de oferta e demanda para criar uma falsa impressão entre os traders.

- Não há informações sobre operações executadas: Para realmente entender a dinâmica do preço e do volume, é preciso consultar o preço real em que as transações foram executadas. Os gráficos DOM não fornecem essas informações.

Exemplo prático de como operar usando DOM

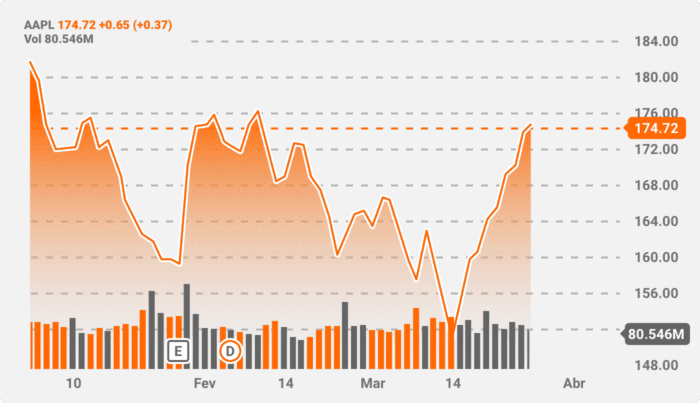

Para entender como funciona o trading usando DOM, analisaremos as ações da Apple.

O evento marcado como ‘E‘ é a data em que os lucros da empresa foram divulgados. Os investidores foram atraídos para as ações após o anúncio à medida que os volumes de trading aumentavam. O volume real de trading foi maior no dia em que o preço subiu em relação aos volumes durante os últimos pregões.

Um trader poderia ter observado os gráficos do DOM neste dia para entender como os compradores correram para comprar ações da Apple após o anúncio. Por ser uma empresa blue-chip, a possibilidade de manipulação através de operações falsas também seria menos provável. Um trader poderia ter colocado uma operação lucrativa observando os padrões nos gráficos DOM e referindo-se aos últimos eventos que estavam ocorrendo na época.

Conclusão

Os gráficos DOM combinam eficiência e simplicidade para dar uma imagem em tempo real da dinâmica do mercado. Isso o torna um suplemento valioso para todos os indicadores técnicos adicionais que os traders utilizam. O DOM pode ser especialmente útil quando há eventos do mercado, chamando a atenção dos investidores. No entanto, semelhante à maioria dos indicadores, um trader não deve usar a profundidade de mercado isolada.