Última atualização em agosto 23, 2022

O termo ‘bolha’ tornou-se amplamente utilizado, mesmo fora do mercado de ações, onde originou-se. Ele se refere à ativos cujos preços são inflacionados muito além do seu valor real por traders e investidores. Uma vez que os investidores percebem que tal ativo não será capaz de gerar os lucros esperados, a bolha no mercado de ações estoura. À esta altura, todo mundo corre para vender quaisquer ações que tenham, resultando numa queda drástica no preço da ação. Vendedores sedentos estão sempre procurando a bolha mais recente para vender a descoberto. Preços de ações são conhecidos por não aumentarem rapidamente, mas quando há um colapso, eles despencam. Essas quedas bruscas são ótimas oportunidades para lucrar, mas também tem sua parcela de risco.

Você pode gostar também:

- Carry Trade: entenda essa estratégia no mercado Forex

- Média Móvel Ponderada: O que é e como calcular?

O Desenvolvimento de uma Bolha no Mercado de Ações

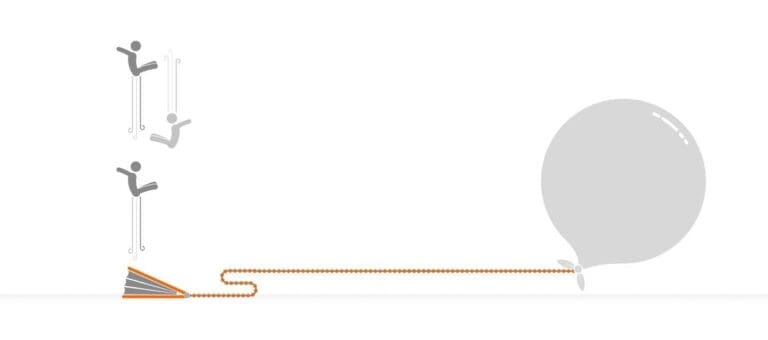

As bolhas no mercado de ações se desenvolvem em várias etapas distintas. Existem várias formas de categorizá-las, mas, para nossos propósitos, vamos usar três. Muitos traders perdem dinheiro por não conseguir distinguir essas etapas e entrarem numa operação no momento errado. Um dos perigos a se observar é entrar cedo demais. O estágio inicial deste desenvolvimento é geralmente acompanhado por um crescimento rápido. Se você abrir uma ordem cedo demais, pode acabar mantendo o ativo por um período doloroso de tempo antes que surja a melhor oportunidade de venda. Manter essas posições ou simplesmente não conseguir usar este capital para qualquer outra coisa é, geralmente, um prejuízo por si só.

Primeiro Estágio do Desenvolvimento

A primeira fase é a construção inicial, onde as instituições e grandes investidores ocupam o palco principal. Veteranos do mercado, que são mais informados que o público geral, começam a abrir posições numa ação promissora. O número de posições na ação leva a um aumento gradual no preço, porém, a falta de atenção da mídia significa que o crescimento ainda não é radical. Essa fase envolve bancos e outras instituições financeiras trocando dicas ou observando as operações umas das outras.

Quando se trata de ações, uma das formas de reconhecer essa fase é o aumento no número de operações de gestão. Membros do conselho de instituições financeiras e de investimentos começam a emitir ordens de compra. Alguns fundos de cobertura podem começar a exceder o limite de propriedade de quando devem começar a reportar suas atividades à SEC (Comissão de Títulos e Câmbio dos Estados Unidos). No caso das chamadas empresas de pequeno e médio porte, isso pode chegar a US$10 milhões. É um período de expansão silenciosa e estável.

Segundo Estágio do Desenvolvimento

O segundo estágio é quando realmente forma-se uma bolha no mercado de ações. Uma vez que boletins positivos e outras boas notícias começam a chegar na mídia, o número de ordens de compra sobre a ação começa a aumentar. Apesar de ainda não ser uma bolha nesse momento, a notável melhoria nos aspectos do ativo é necessária para que ele continue inflacionando. O número crescente de relatórios promissores geralmente leva fundos de investimento e de cobertura a anunciar seus planos de comprar a ação. O ciclo de reforço positivo dá a mídia mais motivos para prestar atenção no ativo, o que pode levar a especulação de que ele está, na verdade, desvalorizado, ou como a verdadeira proporção preço/lucro deveria ser 20% maior.

Estes artigos, eventualmente, chamam a atenção de investidores de varejo, que correm para comprar a ação para não perder o aumento previsto no preço. Infelizmente, eles encontram uma oferta limitada. À esta altura, grandes investidores continuam mantendo suas próprias ações. Enquanto isso, vendedores em potencial tentam aumentar ainda mais o preço, definindo ordens de limite ao invés de ordens de venda a preço de mercado. Quando a demanda se torna maior que a oferta, o resultado é um aumento exponencial no preço. O ativo passa a superar os índices, subindo mesmo quando os mercados estão em queda. Ele entra numa longa tendência de alta sem qualquer correção de mercado, às vezes com aumento de até 40-50%. É quando os investidores de varejo mordem a isca da mídia e se expõe completamente ao produto.

Estágio Final do Desenvolvimento

Um dos sinais que revelam uma bolha completamente desenvolvida no mercado de ações, é que as pessoas continuam comprando a ação, mesmo após os boletins da empresa começaram a não corresponder às expectativas. Em muitos casos, essas empresas acabam fazendo empréstimos ou emitindo títulos para financiar seus novos projetos. Uma variável disso é o título conversível. Ele permite que pequenos investidores comprem um título que pode ser convertido em ação comum quando expira. Em teoria, parece um ótimo investimento. Você tem um título que gera 5% de juros fixo e aumenta em 30% no valor todo ano. Infelizmente, não funciona assim na prática e raramente dá certo para pequenos investidores.

Uma razão pela qual essas empresas falham em suas expectativas, é porque suas previsões eventualmente tornam-se completamente diferentes da realidade. Mesmo que o lucro por ação caia por dois trimestres consecutivos, a redução resultante no preço é apenas temporária. Investidores de varejo geralmente ficam super empolgados com a oportunidade de comprar uma ação a um preço menor antes do efeito rebote. Na verdade, este é o estágio onde os grandes investidores vendem a ação para fazer lucros. À medida que a situação alcança à beira de uma reversão, gestores de fundos de investimento e de cobertura começam a vender suas posições para reduzir exposição. Porém, a única forma de encontrar essa informação é procurando por ela, já que a mídia continua sustentando o panorama positivo do ativo.

A Bolha Estoura

Esta é a brecha perfeita para a venda a descoberto. Após o preço aumentar duas ou três vezes, é possível determinar claramente a localização da linha de resistência superior. Também é fácil observar que, toda vez que o preço atinge essa linha de resistência, as posições são liquidadas em grandes quantidades. A falta de uma boa saída irá, eventualmente, deixar os investidores de varejo preocupados e, consequentemente, causar uma redução gradual na demanda. É quando os primeiros relatórios da empresa com baixo desempenho começam a chegar ao público geral.

Neste estágio, um alerta de lucro parcial ou integral é o suficiente para levar grandes investidores a liquidar suas posições, fazendo a bolha estourar. Além disso, eles devem fazer isso enquanto o mercado está líquido o suficiente, ou seja, enquanto ainda há compradores. O resultado é um grande número de ordens limites de vendas no mercado. Os contratos que não foram vendidos durante o dia, tornam-se ordens de mercado no fim do dia. Quando os investidores de varejo descobrem a tendência de baixa, começam a tentar fugir dela também.

O Colapso

Daí em diante, a taxa de queda alcança a velocidade do aumento inicial. O padrão típico é que o ativo passe por uma breve recuperação alguns meses após o primeiro colapso. Enquanto alguns investidores ainda mantêm suas posições, embora com uma perda de 70-80%, a maioria das posições de venda a descoberto já foram fechadas. Os participantes deste último grupo são a força condutora do poder de compra no mercado, uma vez que eles estejam fora, a bolha do mercado de ações estoura oficialmente. Todos os gestores de fundos de investimentos e de cobertura fecharam suas posições com lucro há muito tempo. As vendas a descoberto geraram um lucro razoável, enquanto os investidores de varejo em geral, que foram induzidos pela mídia, são os que ficam com a conta.