Dernière mise à jour le avril 10, 2023

Les schémas en chandeliers (également connus sous le nom de “graphiques en chandeliers japonais”) sont les indicateurs constituant la base de l’analyse technique telle que nous la connaissons aujourd’hui. Ils ont été développés pour la première fois par Munehisa Homma dans les années 1700 au Japon. Aujourd’hui, les schémas en chandeliers japonais constituent un composant inestimable de l’ensemble des outils des traders modernes. Ils sont utilisés pour décrire les fluctuations de prix d’un titre liquide particulier, d’une devise ou d’un instrument dérivé comme les contrats à terme (Futures) ou les options. Ce guide approfondi vous aidera à vous familiariser avec les schémas en chandeliers haussiers et baissiers et à apprendre à les utiliser dans vos activités de trading quotidiennes.

Introduction aux schémas en chandeliers

Les schémas en chandeliers sont des formations techniques de trading permettant de visualiser l’évolution du prix d’un actif liquide (actions, devises, contrats à terme, etc.). Ils sont utilisés par les traders pour mieux planifier leurs points d’entrée et de sortie.

Par défaut, les graphiques en chandeliers affichent des intervalles d’un jour. Cela signifie que si vous observez un graphique d’un mois, vous verrez probablement 20 schémas en chandeliers. Les graphiques en chandeliers japonais peuvent toutefois représenter des intervalles plus longs ou plus courts qu’un jour.

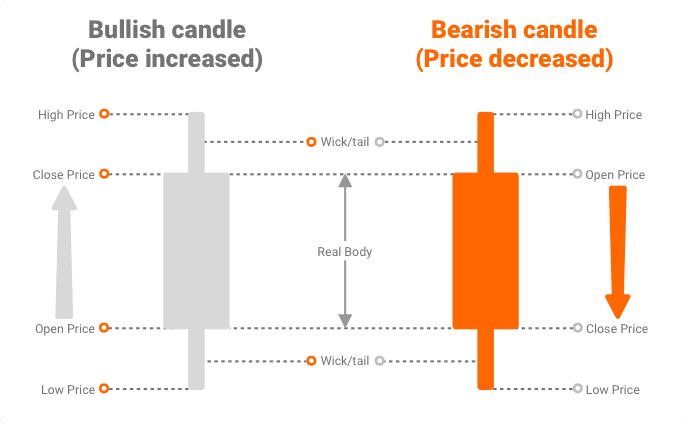

Un schéma en chandelier unique est constitué de quatre éléments différents représentant des informations importantes sur les prix pour la journée de trading – l’ouverture, la fermeture, les niveaux hauts et bas. Les deux premiers, les cours d’ouverture et de clôture, sont représentés par le corps épais du chandelier. La mèche de la bougie et sa queue indiquent les points de prix les plus hauts et les plus bas ayant été enregistrés au cours de la journée. En raison de la densité des informations précieuses qu’ils contiennent, les schémas en chandeliers japonais sont devenus l’un des outils de trading les plus appréciés.

L’histoire de l’origine des schémas en chandeliers est si populaire qu’au fil des ans, elle a commencé à évoluer, et aujourd’hui, il est difficile de distinguer la fiction de la réalité. Certaines sources suggèrent que les schémas en chandeliers ont été développés en 1750 par un homme d’affaires japonais de Sakata, nommé Munehisa Homma, qui tradait du riz à la bourse locale. D’autres, dont Steve Nison, affirment qu’il est peu probable que Munehisa Homma ait utilisé des graphiques en bougies à cette époque. Ce qui est sûr, c’est que les graphiques en bougies ont été inventés au Japon entre 1750 et 1800.

Les schémas en chandeliers ont été introduits dans le monde occidental par Steve Nison en 1989. Ses deux livres, “Beyond Candlesticks : New Japanese Charting Techniques Revealed” (où il affirme qu’il est peu probable que Homma ait utilisé des chandeliers) et “Strategies for Profiting with Japanese Candlestick Charts” sont considérés comme des ressources incontournables pour tout trader.

Vous pourriez aussi apprécier :

- Le Relative Strength Index (RSI) – Sa définition et son calcul

- L’analyse fondamentale – Un guide complet pour tous les niveaux

Comment lire les schémas en chandeliers ?

Il y a trois choses essentielles à garder à l’esprit si vous voulez comprendre comment lire les schémas en chandeliers. La première est liée à la partie large du chandelier, appelée “corps réel”. Il indique aux investisseurs si le cours de clôture de la période observée était inférieur ou supérieur au cours d’ouverture. L’élément suivant à observer est l’ombre du chandelier, qui permet de suivre les cours élevés et faibles quotidiens et de les comparer aux cours d’ouverture et de clôture. Voici comment lire les schémas en chandeliers lorsque vous les voyez sur le graphique :

Le corps réel

Si le corps réel du schéma en chandelier japonais est visualisé en rouge, le titre a clôturé à un niveau inférieur au cours d’ouverture (baissier). Si, au contraire, le corps est peint en vert, alors le titre a clôturé à un niveau supérieur au cours d’ouverture (haussier).

Dans l’exemple ci-dessus, les chandeliers sont présentés en vert et rouge. Cependant, selon la préférence du trader, les chandeliers peuvent également être peints en noir ou en blanc. Les chandeliers haussiers sont présentés en blanc (ou vides à l’intérieur) tandis que les chandeliers baissiers sont visualisés en noir (ou remplis).

L’ombre du chandelier (Mèche et queue)

Les schémas en chandeliers varient généralement dans leur forme. Certains ont des queues plus longues et des mèches plus courtes tandis que d’autres ont des mèches plus longues et des queues plus courtes. Il existe également des chandeliers dont les ombres sont pratiquement identiques des deux côtés. L’aspect d’un schéma en chandelier dépend de la relation entre son cours haut, son cours bas, son cours d’ouverture et son cours de clôture.

Par exemple, si la mèche (ombre supérieure) du chandelier est courte, alors le cours d’ouverture était proche du cours haut du jour. Si ce scénario est observé lors d’une journée haussière, alors le cours de clôture de la période en question était proche du prix le plus élevé. Et vice-versa.

Lors de l’observation des schémas en chandeliers japonais, on ne devrait pas les analyser de façon individuelle mais en tenant compte de l’ensemble du marché.

Les schémas en chandeliers haussiers

Les schémas en chandeliers haussiers sont des formations marquant la présence d’un momentum de marché dominé par les acheteurs. Il existe des dizaines de schémas en chandeliers haussiers différents. Cependant, ils ne sont pas tous aussi populaires.

Pour réduire le champ, nous nous concentrerons sur les cinq schémas en chandeliers haussiers les plus répandus et nous découvrirons comment les repérer sur un graphique, ainsi que la meilleure façon de les trader.

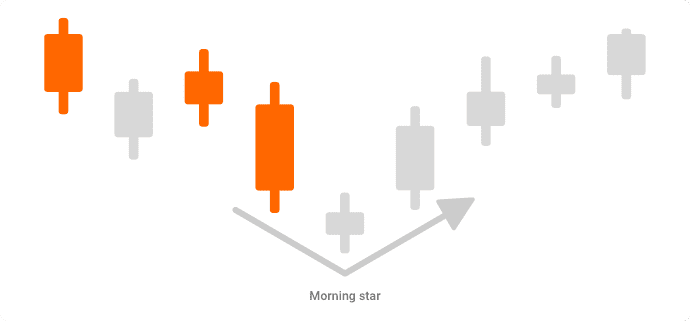

L’étoile du matin

L’étoile du matin est un schéma en chandelier de renversement haussier populaire formé par trois bougies séparées. La première est une longue bougie noire/rouge, suivie d’une bougie courte (également connue sous le nom de doji). Le schéma est fermé par une longue bougie blanche/verte. La couleur du corps du doji peut être soit blanc/vert, soit noir/rouge. Cependant, son corps ne se superpose pas à celui de la bougie précédente.

Les traders adorent ce schéma car il leur apporte l’espoir lors des marchés moroses. Le chandelier de type étoile du matin indique que la pression de vente se calme. La dernière bougie du schéma révèle le regain d’intérêt pour l’achat et marque généralement le début d’une tendance haussière de renversement. Pour en avoir une meilleure confirmation, assurez-vous de regarder le volume de trading (il devrait être plus élevé).

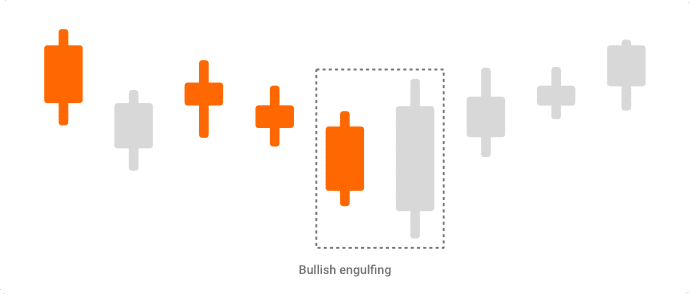

L’engouffrement haussier

Les formations en chandeliers de type engouffrement haussier indiquent que l’intérêt d’achat pour un actif particulier dépasse l’intérêt de vente. Ce schéma de renversement est formé par deux bougies. La première est baissière tandis que la seconde est haussière. La bougie haussière (la bougie blanche/verte) couvre complètement la bougie baissière (la bougie noire/rouge). Le schéma est appelé ainsi car la deuxième bougie “engloutit” entièrement le corps réel de la première bougie.

Pour vous assurer que vous êtes réellement en présence d’un schéma de type engouffrement haussier, concentrez-vous sur le deuxième jour (bougie). Elle devrait ouvrir plus bas que le creux précédent. Mais en raison de la pression haussière, elle marque un sommet plus élevé.

Les schémas de type engouffrement haussier peuvent être observés dans des mouvements de marché à tendance baissière. Ils indiquent généralement que les mouvements haussiers sont suffisamment forts pour faire monter le prix de l’actif. Vous pouvez ouvrir une position longue lorsque le prix de l’actif dépasse le sommet de la deuxième bougie (ou lorsqu’il y a une confirmation du renversement de tendance baissière).

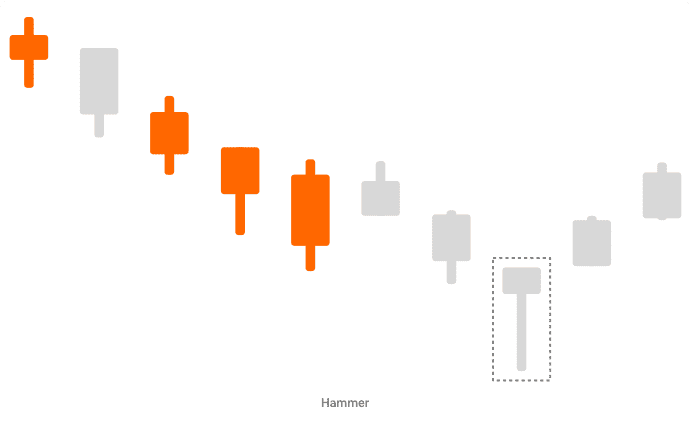

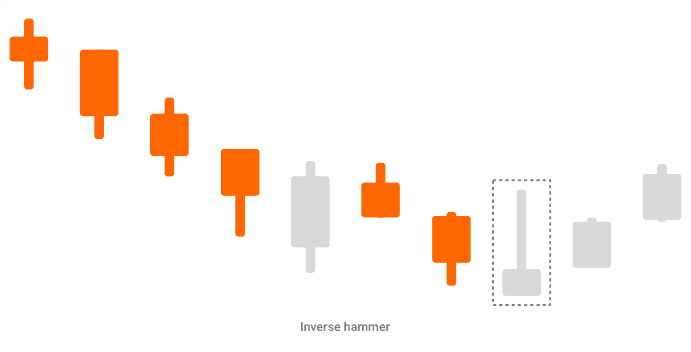

Le marteau et le marteau inversé

Le Marteau est essentiellement un schéma à une bougie que l’on trouve à la fin d’un mouvement baissier. Ce schéma de renversement haussier indique que l’instrument observé est sur le point d’embrasser un mouvement haussier sous la domination de la présence des mouvements haussiers sur le marché. La forme spécifique en marteau de la bougie la rend facile à reconnaître parmi les autres schémas car elle a une queue plus longue (habituellement l’ombre inférieure devrait être au moins deux fois plus longue que le corps). Cela indique que les mouvements baissiers font baisser les prix au cours de cette journée de trading. En revanche, lorsqu’un schéma en marteau est présent, les prix bas sont suivis d’une importante pression d’achat, ce qui entraîne une hausse des cours de clôture.

Les traders qui ouvrent des positions uniquement en recherchant des chandeliers en marteau finissent souvent par être déçus. Il est crucial de confirmer le schéma par une augmentation du volume de trading. N’ouvrez des positions longues que lorsque celle-ci est présente et après avoir observé le marché quelques jours après avoir remarqué le marteau, pour valider qu’une tendance haussière est effectivement en train de se former (comme dans le cas de l’exemple ci-dessous, où deux jours se sont déjà écoulés après que le marteau ait été repéré).

Le marteau a également une version inversée, qui se forme également dans une tendance baissière et marque un support de prix ou un renversement de tendance potentiel. La principale différence entre les deux chandeliers réside dans le fait que le marteau inversé a une mèche plus longue (ombre supérieure). Il marque l’augmentation de la pression d’achat après le prix d’ouverture, immédiatement suivie d’une pression de vente, qui n’a toutefois pas été suffisante pour faire baisser le prix par rapport à son ouverture.

De façon similaire à l’indicateur en marteau traditionnel, il est aussi important ici d’attendre la confirmation de la tendance haussière avant d’ouvrir une position longue.

Le Harami haussier

Le Harami haussier est un schéma de renversement de tendance ayant lieu lorsque le marché décline. Il peut être repéré lorsqu’un petit chandelier blanc/vert apparaît après une série de chandeliers baissiers (noirs/rouges). En outre, le chandelier de type Harami haussier doit être contenu dans le corps du chandelier de la journée précédente.

Si vous le remarquez sur le graphique, vous devriez savoir que la tendance perd du terrain. Toutefois, ne vous lancez pas tout de suite. Attendez de voir si le chandelier Harami est suivi d’un autre jour haussier. Si c’est le cas, attendez-vous à d’autres journées baissières.

L’indicateur est appelé ainsi car “harami” en japonais signifie “enceinte”. Selon les techniciens, la combinaison d’un chandelier baissier à corps long et d’un chandelier haussier à corps plus court ressemble à une femme enceinte. Bien que cela demande un peu d’imagination, l’exemple ci-dessous permet de visualiser la logique derrière le nom de ce schéma en chandelier baissier.

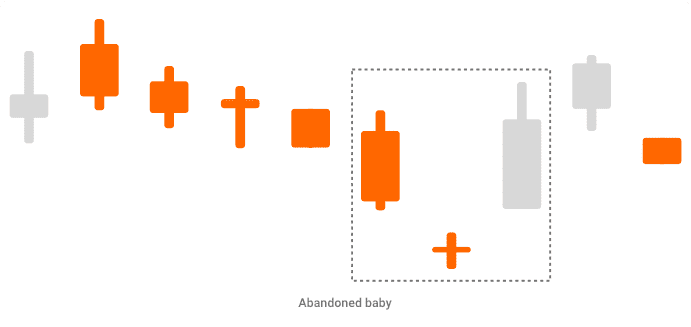

Le bébé abandonné

Il s’agit d’un autre schéma de renversement haussier se produisant aux points les plus bas d’une tendance baissière. Il est très populaire et considéré par de nombreux traders techniques comme un indicateur très précis pouvant être utilisé seul. L’indicateur de type bébé abandonné se compose de trois bougies – deux grandes bougies (une baissière et une haussière) et une petite prise en sandwich entre elles (qui représente le “bébé abandonné”).

Pour être sûr que ce que vous voyez est bien le chandelier de type bébé abandonné, assurez-vous de rechercher une série de bougies baissières (noires/rouges) marquant continuellement des creux inférieurs. Le bébé, qui est un chandelier doji, apparaît juste après eux en raison d’un manque d’intérêt pour la vente. Il est suivi d’un chandelier haussier (blanc/vert) marquant le renversement de tendance et le potentiel de sommets plus élevés lors des prochaines séances de trading. Le doji est généralement assez éloigné de “ses parents”, les chandeliers baissiers et haussiers l’entourant.

Selon certains traders et techniciens, dont Thomas N. Bulkowski (dans son livre “Encyclopedia of Candlestick Charts“), le schéma en chandelier de type Bébé abandonné permet de prédire avec précision la hausse des prix à venir dans 70 % des cas.

“En vrai, vous ne seriez pas capable de trader chaque schéma sur des marchés en direct car il y en aurait trop.”

― Llewelyn James, “The Honest Guide to Candlestick Patterns: Specific Trading Strategies. Back-Tested for Proven Results”

Les schémas en chandeliers baissiers

Les schémas en chandeliers baissiers indiquent que le marché est dominé par des acteurs ayant des sentiments de vente. Les traders techniques s’appuient sur un univers de schémas en chandeliers baissiers. L’objectif de ce guide n’est cependant pas de les couvrir tous mais de se concentrer sur les plus populaires. Ceux que les débutants et les professionnels utilisent le plus souvent. Si vous souhaitez en savoir plus sur les schémas en chandeliers les plus populaires, consultez certains des principaux ouvrages sur le sujet, comme “Candlestick Charting Explained” de Gregory L. Morris.

Concentrons-nous à présent sur les 5 schémas en chandeliers baissiers les plus populaires et découvrons comment les repérer sur le graphique :

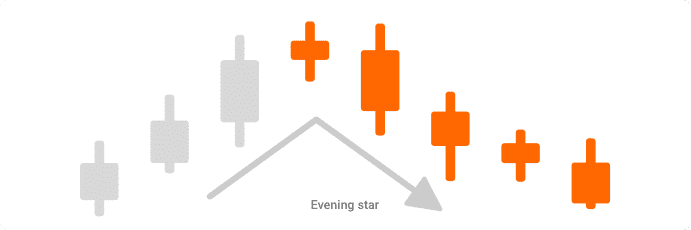

L’étoile du soir

L’étoile du soir est un schéma en chandelier inversé indiquant qu’une tendance baissière est sur le point de se produire. Elle se compose généralement de trois bougies différentes – une grande bougie haussière (verte/blanche), suivie d’une petite bougie haussière et d’une plus grande bougie baissière (rouge/noire).

La petite bougie au milieu indique le moment où l’intérêt des acheteurs commence à s’estomper et où les mouvements baissiers sont sur le point de prendre le dessus. La troisième bougie du schéma s’ouvre généralement à des cours inférieurs à ceux de la veille et se clôture à des niveaux proches de ceux du milieu du premier jour.

Le schéma en chandelier de type étoile du soir marque le sommet d’une tendance haussière et le ralentissement de l’intérêt des acheteurs. Une fois que le schéma est terminé, les traders peuvent ouvrir des positions courtes. L’intérêt du schéma de l’étoile du soir est qu’il est relativement rare. Cependant, lorsqu’il se produit, les traders sont souvent encouragés à agir car il s’agit d’un indicateur très fiable et puissant des futures baisses de prix.

L’étoile du soir est l’opposé du schéma en chandelier haussier de l’étoile du matin que nous avons déjà couvert.

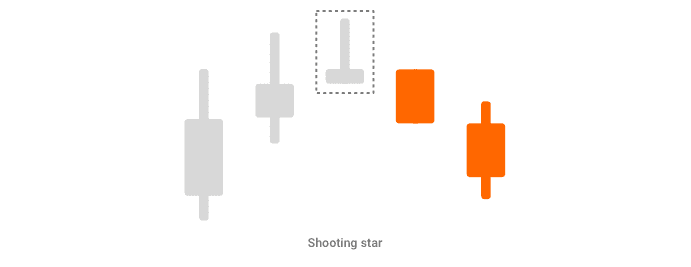

L’étoile filante

Cet indicateur baissier a une longue mèche (ombre supérieure) et n’a pas ou très peu de queue (ombre inférieure). Son corps est également petit et est généralement placé près du prix bas du jour. Le chandelier en étoile filante suit les tendances haussières du marché et marque leurs sommets, ce qui est généralement le signe d’un renversement de tendance baissière.

Un signe important à rechercher est la distance entre l’ouverture et le cours le plus élevé de la journée. Elle doit être au moins deux fois plus grande que celle du chandelier en étoile filante. De même, le cours le plus bas et le cours de clôture de la journée doivent être peu ou pas éloignés.

Lorsqu’ils tradent le chandelier en étoile filante, les traders attendent généralement une confirmation le jour suivant. Si le chandelier indique un prix baissier, les traders ouvrent des positions courtes. Ceci est important car souvent, le chandelier en étoile filante peut s’avérer être un faux signal ou faire face à une résistance qu’il n’est pas en mesure de franchir.

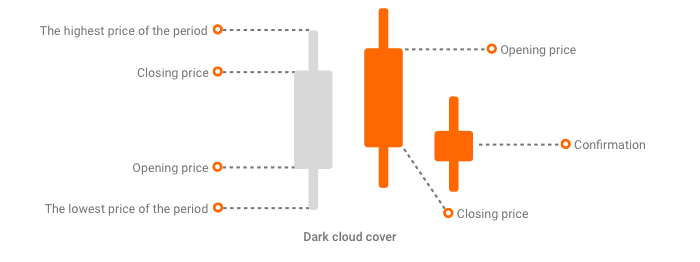

La couverture en nuage noir

La couverture en nuage noir est un autre schéma en chandelier de renversement baissier. Elle se produit lorsque le cours d’ouverture d’une bougie haussière (noir/rouge) est supérieur au cours de clôture de la bougie haussière (blanc/vert) du jour précédent. La bougie baissière doit également clôturer en dessous du milieu de la bougie haussière.

Pour qu’un schéma en couverture en nuage noir soit confirmé, il est essentiel que la séquence d’une bougie haussière et d’une bougie baissière (toutes deux de taille relativement importante) soit clôturée par une autre bougie baissière le troisième jour. Il est essentiel pour les traders de ne réaliser des opérations que lorsque le schéma est confirmé par la troisième bougie. Sinon, il pourrait s’agir d’un faux signal.

Il convient également de mentionner que les chandeliers à couverture en nuage noir se produisent également sur des bougies de petite taille. Mais dans ce cas, la force du signal est beaucoup plus faible. Il est alors préférable de n’effectuer des transactions qu’après de solides tendances haussières du marché.

La couverture en nuage noir est considérée comme un schéma très fiable et très puissant qui indique avec précision le changement de direction du marché. Cependant, il est important de la trader uniquement si toutes les conditions mentionnées ci-dessus sont réunies.

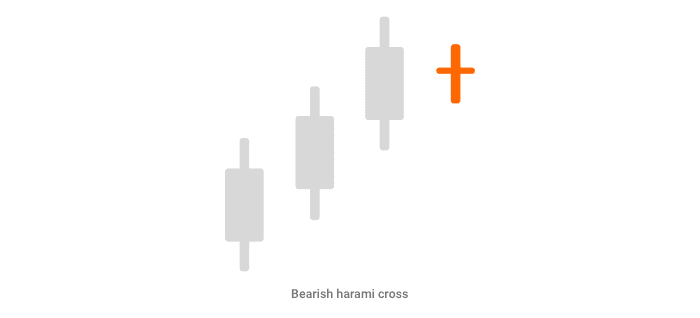

Le Harami en croix baissier

Le Harami en croix baissier est un schéma de renversement de tendance se produisant lors de mouvements positifs du marché. Une série de chandeliers haussiers progressifs est suivie d’une bougie doji. La bougie doji indique que les cours d’ouverture et de clôture de la session de trading sont fondamentalement les mêmes, ainsi que l’indécision dans l’esprit des acheteurs. Le doji se forme dans les niveaux du corps réel de la bougie précédente.

Semblable au schéma en chandelier Harami, le Harami en croix indique également que la tendance perd du momentum. Avant de réaliser une opération, il est essentiel d’attendre la confirmation d’une bougie baissière le jour suivant, après l’apparition du doji sur le graphique.

Généralement, les traders ne se précipitent pas pour agir lorsqu’ils repèrent la formation du Harami en croix à moins que le prix n’aille à la baisse dans les deux prochaines sessions de trading. Gardez à l’esprit que, souvent, le prix peut faire une pause pendant un certain temps après la bougie doji.

Ceux qui tradent le schéma du Harami en croix baissier regardent souvent l’endroit où il se produit. Si la formation apparaît près d’un niveau de résistance majeur, alors la force du schéma est élevée. D’autres prennent également en considération l’éventuel déplacement du RSI vers le bas à partir du territoire de surachat pour confirmer qu’un mouvement baissier a effectivement lieu.

Une partie des acteurs du marché considère l’utilisation du schéma simplement comme une alerte qu’un renversement de tendance est sur le point de se produire.

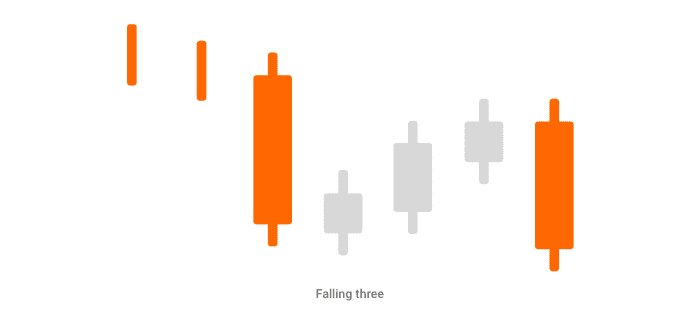

Le schéma de type Falling Three

La formation en chandelier de type Falling Three est un schéma de continuation baissière indiquant une interruption, mais pas un renversement, de la tendance actuelle.

Elle marque son début par une forte bougie rouge/noire. Elle est ensuite suivie de trois petites bougies haussières (ce n’est pas souvent le cas, encore faut-il que la deuxième bougie soit 100% haussière) qui restent toutes dans la fourchette de la première bougie baissière (aucun nouveau prix minimum n’est atteint). Ces trois bougies marquent une période de consolidation. Pour que la formation en chandelier Falling Three soit complète, les trois petits corps doivent être suivis d’un autre chandelier baissier fort qui se termine par un niveau minimum inférieur.

Le schéma Falling Three aide les traders à reconnaître les périodes où les acteurs haussiers du marché restent faibles et incapables de renverser la tendance.

Ne tradez ce modèle que lorsque le cinquième jour clôture dans un mouvement baissier. Sinon, vous risquez de vous lancer dans une transaction sur un faux signal. Si vous êtes un trader plus conservateur, vous pouvez attendre une autre confirmation, comme la moyenne mobile à 10 jours, pour vous rapprocher du sommet du chandelier du cinquième jour. Assurez-vous également que la formation du chandelier n’est pas proche d’un niveau de support clé (une ligne de tendance majeure).

La majorité des schémas mentionnés ci-dessus connaissent des fluctuations haussières et baissières.

Les schémas en chandelier de renversement

Bien que la plupart des formations baissières et haussières que nous avons déjà couvertes soient des formations de renversement, nous allons ici élargir notre horizon en nous concentrant sur trois schémas de renversement de chandelier plus avancés qui sont utilisés par les traders techniques professionnels et expérimentés.

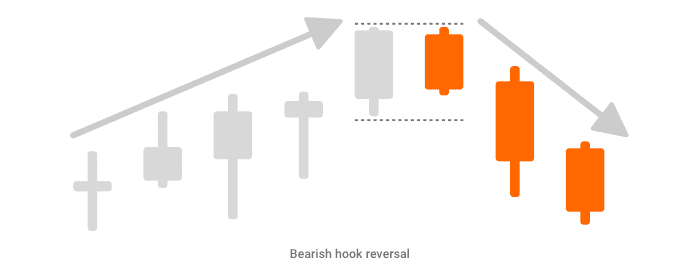

Le schéma de renversement de crochet

Ce schéma de renversement de chandelier à court ou moyen terme peut être soit haussier, soit baissier. Dans les deux cas, il marque un sommet plus bas et un creux plus haut que la bougie précédente.

Dans l’exemple ci-dessous, nous allons examiner un schéma de renversement de crochet baissier. Il commence pendant une tendance haussière qui est suivie de deux bougies baissières consécutives. Le creux du dernier jour haussier est marqué soit par la première, soit par la deuxième bougie baissière. Les traders agissent généralement le deuxième jour de la tendance baissière en plaçant une transaction courte.

Naturellement, le cas du schéma en renversement de crochet haussier est tout à fait opposé. La première ou la deuxième bougie haussière casse le sommet de la dernière bougie baissière. Les traders agissent généralement le deuxième jour avec un mouvement de prix positif en postant une transaction longue.

Ce schéma est surtout utilisé par les traders avancés car il présente un risque important de pertes. Les traders devraient être bien conscients de leurs points de sortie avant de se lancer dans une transaction. Lorsqu’ils tradent le schéma de renversement de crochet baissier, ils placent généralement des ordres de vente stop au-dessus du récent sommet. Pour le modèle haussier, l’ordre de vente stop est placé en dessous du creux récent.

Gardez à l’esprit que les renversements sont très nets, donc tout autre signe signifie que le schéma perd du terrain et que vous devriez fermer votre position immédiatement. Dès que le prix ralentit ou commence à évoluer dans la mauvaise direction, assurez-vous de vous diriger vers la sortie.

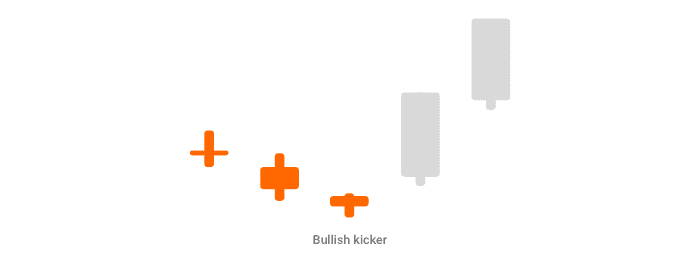

Le schéma de renversement Kicker

La formation Kicker, qui est l’un des schémas de renversement de chandelier les plus fiables, est utilisée par tous les techniciens modernes pour repérer les changements brusques de direction de la tendance.

Le schéma de renversement de chandelier Kicker peut être aussi bien haussier que baissier. Dans l’exemple ci-dessous, nous sommes en présence d’un scénario haussier. La formation commence après la dernière bougie baissière lorsqu’une énorme bougie haussière se produit. Comme vous pouvez le constater, le changement de direction est significatif et le mouvement haussier démarre très fort. La deuxième bougie haussière sert de confirmation du renversement de tendance positif.

Le trading de cet indicateur est assez risqué en raison des changements importants et soudains de la direction de la tendance. Cependant, c’est aussi une des raisons pour lesquelles ce schéma est si fiable et efficace. Les traders techniques qui le maîtrisent effectuent généralement leurs opérations près du cours de clôture de la première bougie haussière (la bougie Kicker) ou de l’ouverture de la bougie de confirmation (la deuxième bougie haussière).

Les ordres de vente stop sont généralement placés juste en dessous du cours faible de la première bougie haussière.

Le schéma Kicker s’est avéré émettre les signaux les plus précis lorsqu’il se produit à proximité de marchés surachetés ou survendus. Bien qu’il s’agisse de l’un des schémas en chandeliers les plus puissants, n’oubliez pas que le schéma Kicker est assez rare.

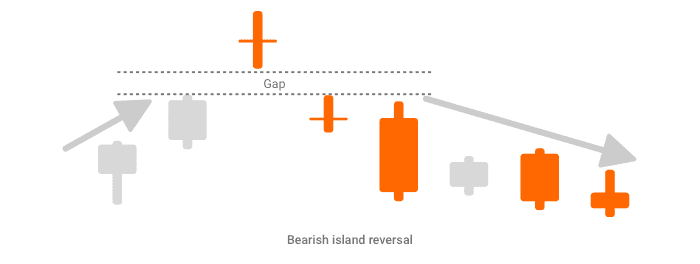

Le schéma de renversement d’île

Un autre schéma de renversement de chandelier très fort est la formation en île. Il indique des changements à court terme dans la direction de la tendance, identifiés par un écart se formant entre la bougie de renversement principale, qui est prise en sandwich entre deux autres.

Dans l’exemple ci-dessous, vous pouvez voir un schéma de renversement d’île baissier. Après une série de jours haussiers, une bougie de renversement se produit, généralement sous la forme d’un doji. Cependant, elle se tient à une certaine distance, tout comme l’île est divisée du continent. Les bougies baissières suivantes sont également séparées de la bougie de renversement par le même écart. L’écart, lui-même, représente l’indécision des traders et l’absence de force dominante claire.

Lorsqu’ils tradent le schéma de renversement de chandelier en île baissier, les techniciens avancés ouvrent généralement des positions courtes juste après l’écart et procèdent à un mouvement dans la direction opposée. Les traders haussiers ouvrent des positions longues après l’écart et, une fois encore, se déplacent dans la direction opposée.

L’essentiel ici est de savoir quand se diriger vers la sortie. Assurez-vous de faire attention à la façon dont le prix évolue dans l’écart. S’il commence à perdre du momentum ou s’il quitte l’écart mais revient ensuite, assurez-vous de fermer vos positions immédiatement. Les traders placent généralement leurs ordres de vente stop à l’intérieur de l’écart ou près de la bougie doji (l’île).

Conclusion par rapport aux schémas en chandeliers

Existant depuis des siècles, les schémas en chandeliers se sont avérés être l’un des indicateurs les plus efficaces pour prédire la direction de la tendance du prix d’un actif liquide particulier. Appliqués à presque tous les marchés, les schémas en chandeliers japonais sont l’outil préféré de tous les types de traders, des débutants aux professionnels.

Dans ce guide, nous vous avons présenté quelques-uns des schémas graphiques en chandelier les plus populaires, de base et avancés. Si vous faites vos premiers pas sur les marchés financiers, assurez-vous de plonger plus profondément et d’explorer le vaste univers des schémas en chandeliers afin de préparer le terrain pour une stratégie de trading plus performante.