Dernière mise à jour le septembre 8, 2023

Le terme “dérivé” désigne quelque chose qui “a une valeur dérivée d’un actif variable sous-jacent”. Les dérivés financiers peuvent être utilisés dans des scénarios de couverture ou comme moyen de prendre une position spéculative sur un actif particulier. En raison de la structure d’un dérivé financier, une variation relativement faible de la valeur de l’actif sous-jacent peut avoir un impact considérable sur la valeur du dérivé. La cause de cette disparité est l’effet de levier, qui n’est que l’une des nombreuses caractéristiques des dérivés. Qu’est-ce qui rend les dérivés financiers uniques ? Plongeons dans le vif du sujet et découvrons-le.

Que sont les dérivés dans le trading ?

Les gens sont souvent surpris lorsqu’ils demandent “ce que sont les dérivés” et qu’ils découvrent que leur utilisation concerne principalement la couverture des risques. De nombreuses personnes associent automatiquement les dérivés aux investisseurs spéculatifs plutôt qu’à ceux cherchant à protéger/couvrir des positions existantes. Même ceux qui achètent des dérivés sans avoir d’actif à couvrir peuvent créer des stratégies qui limitent la baisse mais maximisent la hausse. Les traders ne devraient pas les considérer comme un pari à part entière.

Il est également courant que les investisseurs utilisent des dérivés pour protéger et maintenir la valeur d’un portefeuille existant. Un autre point important est l’élément commercial pour ceux cherchant à acquérir/vendre des matières premières dans le cadre de leurs activités commerciales. La possibilité de sécuriser l’approvisionnement bien avant la date de livraison est essentielle lors de la planification à un prix prédéterminé.

Transactions de dérivés cotées et de gré à gré personnalisées

Il existe deux principaux moyens d’acquérir des dérivés : via des bourses reconnues et des accords de gré à gré.

Les bourses de dérivés

Les dérivés tradés sur des bourses ouvertes sont évalués chaque jour à la valeur du marché. Ce processus entraîne des ajustements des appels de marge/des garanties et réduit le risque de défaut de paiement. Ce faible risque de défaut de paiement peut susciter un intérêt colossal, et sa liquidité profonde le reflète. La plupart des investisseurs à grande échelle les considèrent comme incontournables. Les bourses présentant des niveaux élevés de liquidité créent un environnement propice à une tarification très efficace, permettant d’éviter les anomalies de prix et les positions d’arbitrage.

Il est également important de mentionner que vous pouvez acheter et vendre des dérivés tradés en bourse aussi souvent que vous le souhaitez avant l’expiration. Toutes les transactions passent par une chambre de compensation qui assure un règlement efficace et rapide.

Les dérivés de gré à gré

Souvent appelés les dérivés OTC (Over the counter), ce sont des transactions tradées et réalisées en dehors d’un marché reconnu. En parcourant les différentes bourses de dérivés, vous remarquerez que beaucoup d’entre elles proposent des contrats de taille standard, sans possibilité de négociation. Avec les dérivés de gré à gré, les deux parties peuvent négocier directement le prix, le volume et la durée de l’accord. Le monde commercial apprécie cette plus grande flexibilité davantage que les traders de détail. Cependant, elle a un coût. En général, on ne peut pas trader de dérivés de gré à gré avec d’autres parties après la mise en place initiale. Même dans les cas où c’est possible, il peut parfois être difficile d’obtenir un prix équitable.

Alors que les bourses de dérivés ajustent quotidiennement les appels de marge et les couvertures, les dérivés de gré à gré sont généralement payés à la livraison. Par conséquent, il se peut que vous ne soyez pas au courant de problèmes avec l’autre partie avant que l’arrangement ne doive être réglé. En réalité, d’énormes institutions financières et commerciales sont impliquées dans le marché des dérivés de gré à gré. Il est donc possible de réduire les risques de défaut de paiement en tradant par l’intermédiaire de sociétés reconnues et jouissant d’une solide réputation.

Les types de dérivés courants

Lorsque l’on examine les dérivés, il est utile de les observer à deux niveaux différents. Tout d’abord, nous avons le type de dérivés, puis nous avons les actifs sur lesquels ces dérivés sont basés. Les types de dérivés les plus courants sont les suivants :

- Les contrats de gré à gré

- Les contrats à terme (Futures)

- Les options

- Les swaps

Les types d’actifs sous-jacents les plus courants pour les dérivés sont :

- Les matières premières

- Les actions

- Les obligations

- Les taux d’intérêt

- Les devises

Bien que vous puissiez trader des dérivés sur toute une série d’actifs différents, chaque dérivé aura de nombreux facteurs communs, notamment :

- L’actif

- Le prix

- La quantité

- La date de livraison

- La marge (si applicable)

Certains dérivés sont tradés de manière isolée et d’autres sous forme de paquets, mais les informations de base restent les mêmes. Lorsque vous achetez ou vendez un dérivé, à moins que la position ne soit fermée avant l’expiration, vous vous engagez généralement à acheter ou à livrer un actif.

Lors de la vente d’un dérivé (vente à découvert), vous n’êtes censé fournir une garantie que pour couvrir une partie de l’exposition financière totale ; c’est ce qu’on appelle la marge. Par conséquent, il est possible de créer un effet de levier important sur un investissement relativement faible. Il en résulte un environnement dans lequel vous pouvez subir des pertes importantes ou réaliser des gains substantiels. Soyez prudent !

Les contrats à terme

Qu’il s’agisse des contrats à terme sur le pétrole, des contrats à terme sur les actions ou des contrats à terme E-mini S&P 500, le concept est le même :

- Un acheteur est obligé d’acheter un actif sous-jacent à un prix et une date prédéterminés à l’avenir

- Un vendeur est obligé de livrer un actif sous-jacent à un prix et une date prédéterminés à l’avenir

De nombreuses personnes confondent les contrats à terme et les contrats de gré à gré car ils sont assez similaires. La principale différence réside dans la manière dont ils sont tradés et dans le fait que les contrats à terme sont standardisés en termes de quantité. Les contrats à terme sont “évalués à la valeur du marché” quotidiennement, ce qui signifie que les exigences de marge sont continuellement ajustées. L’appel de marge requis peut augmenter ou diminuer pendant toute la durée d’un contrat à terme.

Comme les appels de marge sur les contrats à terme sont surveillés de près, cela réduit considérablement le risque de défaut de paiement. Par conséquent, cela facilite le trading souvent lourd de contrats à terme comme les indices, les devises et les matières premières (le pétrole est un marché populaire !).

Si nous observons le monde entier, les dix bourses de contrats à terme les plus importantes sont les suivantes :

- Le CME Group (Chicago Mercantile Exchange), États-Unis

- Le National Stock Exchange of India, Inde

- Le B3, Brésil

- L’Intercontinental Exchange, États-Unis

- Le CBOE Holdings, États-Unis

- L’Eurex, Europe

- Le NASDAQ, États-Unis et Europe

- La Bourse de Moscou, Russie

- Le Korea Exchange, Corée du sud

- Le Shanghai Futures Exchange, Chine

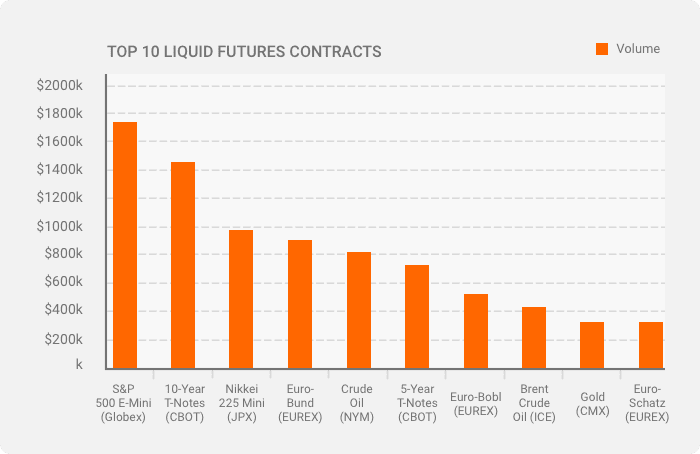

Il est juste de dire que les États-Unis sont solidement implantés dans le secteur des contrats à terme sur un large éventail d’actifs différents. Le graphique suivant montre les 10 contrats à terme les plus liquides tradés dans le monde :

L’histoire du trading des contrats à terme

De nombreuses personnes pensent que le trading de contrats à terme est un phénomène relativement nouveau, mais ce n’est pas le cas. La première bourse de trading de contrats à terme reconnue remonte au Japon dans les années 1730. Cet actif a été créé uniquement pour trader des contrats à terme sur le riz, qui représentaient une part importante de l’économie régionale. Le London Metal Exchange (LME), officiellement créé en 1877, fait l’objet d’une certaine controverse. Cependant, les preuves suggèrent que les contrats à terme sur matières premières ont commencé à être tradés en Angleterre dès le 16ème siècle.

Le Chicago Board of Trade (CBOT) a été créé en 1848 après un investissement notable dans le réseau de transport américain. Cette nouvelle infrastructure reliait les agriculteurs à des villes telles que New York, Chicago, etc., et était le précurseur du marché des contrats à terme florissant que nous connaissons aujourd’hui. La possibilité de livrer des produits agricoles dans les grandes villes américaines a entraîné une augmentation de la demande et une amélioration des prix.

Les contrats de gré à gré

Comme nous l’avons évoqué plus haut, les gens ont tendance à confondre les contrats à terme et les contrats de gré à gré, les considérant souvent comme une seule et même chose. Il est toujours possible de souscrire des contrats de gré à gré sur les devises, les indices boursiers et les actions individuelles, mais ils ont tendance à être populaires avec les matières premières, en particulier les matières premières agricoles.

En apparence, les contrats à terme et les contrats de gré à gré peuvent sembler très similaires. Mais il existe des différences importantes.

Pas de marché central

Un contrat de gré à gré est un accord entre deux parties personnalisé pour envisager une matière première, un montant, un prix et une date de livraison. Les contrats de gré à gré sont des instruments tradés de gré à gré (OTC), sans chambre de compensation centralisée, comme c’est le cas pour les contrats à terme.

Pas d’ajustements de marges

Les marchés de contrats à terme réglementés fonctionnent selon le principe de la chambre de compensation, prenant effectivement le risque collectif de défaut de paiement. Les contrats de gré à gré ne sont pas réglementés, et les conditions sont donc stipulées par les deux parties. Comme il n’y a pas de chambre de compensation centrale avec les contrats de gré à gré, le risque de défaut de paiement est plus important. Alors que les marges des contrats à terme sont ajustées quotidiennement, il n’y a pas d’ajustement de ce type pour les contrats de gré à gré. Le règlement s’effectue simplement à la date de livraison convenue.

De la flexibilité

Bien que le risque de défaut de paiement soit, en théorie, plus élevé avec les contrats de gré à gré qu’avec les contrats à terme standardisés, les contrats de gré à gré offrent une plus grande flexibilité. Plutôt que de trader des contrats de taille nominale, comme c’est le cas pour les contrats à terme, un contrat de gré à gré couvre un montant convenu d’un actif particulier.

Un risque de défaut de paiement

Comme nous l’avons évoqué plus haut, le risque de défaut de paiement est nettement plus élevé avec un contrat de gré à gré qu’avec un contrat à terme tradé sur le marché. Alors comment les grandes institutions financières contournent-elles ce problème ?

C’est simple, comme il s’agit de transactions non réglementées, tout dépend de la qualité des parties avec lesquelles vous traitez. Aucune transaction n’est jamais sans risque, mais la conclusion de contrats de gré à gré avec une entreprise réputée vous offre un certain degré de sécurité. Après tout, pourquoi risquerait-elle sa réputation en ne respectant pas un contrat de gré à gré ?

Si vous regardez sous la surface du secteur mondial de l’investissement, vous verrez que l’un des biens les plus précieux est la réputation. Tout simplement, personne ne fera affaire avec vous si vous avez une mauvaise réputation sur le marché.

Les options

Les options tradées sont un moyen intéressant de se couvrir ou de prendre une position spéculative sur un actif particulier. Contrairement aux contrats à terme et aux contrats de gré à gré, dont la valeur initiale est basée sur le prix en temps réel de l’actif, la situation est légèrement différente pour les options. Elles ont de nombreux prix d’exercice en jeu, au jeu et hors-jeu, avec un éventail de dates d’expiration.

Avant de regarder ceci plus en détail, il serait utile de lister les variables d’un contrat d’options tradé :

- L’actif sous-jacent

- Le prix d’exercice

- Le prix de l’option

- La quantité

- La date d’expiration

Il y a deux types différents d’options tradées :

- Les options d’achat, qui donnent à l’acheteur le droit, mais non l’obligation, d’acquérir un actif à un prix et à une date prédéterminés

- Les options de vente, qui confèrent à l’acheteur le droit, mais non l’obligation, de vendre un actif à un prix et à une date prédéterminés

La majorité des contrats d’options tradés sont fermés avant leur date d’expiration, ce qui crée une liquidité bienvenue. Vous constaterez que les contrats à terme et les contrats d’options tradés sont souvent disponibles sur les mêmes bourses. Vous ne serez donc pas surpris d’apprendre que les six plus grandes bourses internationales d’options sont les suivantes :

- Le Chicago Board Options Exchange (CBOE)

- Le NYSE Arca

- L’International Securities Exchange

- Le Boston Options Exchange

- L’Eurex

- La Bourse de Montréal

Les options tradées sont principalement utilisées pour couvrir ou prendre des positions sur des actions individuelles et des indices internationaux. Les actions et indices populaires/volatils attirent la part du lion de l’activité des options tradées, avec une liquidité essentielle. Bien que ces bourses soient ouvertes aux particuliers et aux sociétés d’investissement, elles sont dominées par les grandes institutions financières, qui prennent souvent des positions énormes. Par conséquent, elles ont tendance à s’en tenir aux marchés les plus liquides.

Les actifs tradés comme options

Par exemple, vous pouvez acheter et vendre des options tradées sur les indices américains suivants :

- Le S&P 500

- Le Russell 2000

- Le NASDAQ 100

- Le Dow Jones Industrial Average

- Le CBOE Volatility Index

En raison de la liquidité sous-jacente lors de l’achat et de la vente d’actions, vous serez également en mesure de trader des options sur une série de sociétés internationales. Les options sur actions les plus courantes tradées aux États-Unis sont notamment les suivantes :

- Apple

- Tesla

- Amazon

- Bank of America

- AMC Entertainment

Les options de trading permettent aux investisseurs de prendre des positions spéculatives/de couverture et d’élaborer plusieurs stratégies. Parmi les techniques les plus courantes, citons :

- L’option d’achat couverte

- L’option de vente de protection

- L’écart haussier

- L’écart baissier

- L’option d’achat de protection

- La position acheteur d’option double

- La position acheteur de stellage

- Le spread papillon

Grâce à l’éventail de prix d’exercice, de dates d’expiration et d’options d’achat et de vente, vous pouvez créer des positions qui maximisent la hausse mais limitent la baisse. Il est essentiel de planifier de telles stratégies et de prendre conseil le cas échéant.

Les swaps

Bien que de nombreux investisseurs ont déjà entendu parler des swaps, le type de dérivé le plus courant étant les swaps de taux d’intérêt, vous ne savez peut-être pas exactement comment ils fonctionnent. La façon la plus simple de décrire un swap est un instrument dérivé qui échange les flux de trésorerie/passifs de deux parties. Le taux d’un côté de la transaction est fixe tandis que l’autre est variable, ce qui introduit un certain degré de risque.

Comme pour tous les dérivés, il y a plusieurs variables standards telles que :

- L’actif

- Le montant (capital)

- La durée

- Le prix de base (taux d’intérêt)

- La prime

Dans cette situation, nous avons adapté la liste pour refléter les variables associées à un swap de taux d’intérêt, qui n’est pas le seul type de transaction de swap. Le marché personnalisé des swaps de taux d’intérêt est vaste. Cependant, la majorité des transactions sont organisées hors marché via des contrats de gré à gré.

Contrairement aux contrats à terme, où la taille des contrats est clairement définie, un swap de taux d’intérêt est personnalisé pour satisfaire les deux parties. Comme le capital impliqué ne change pas de mains, mais seulement les flux de trésorerie/les obligations, le risque financier est réduit. Bien que toute transaction d’investissement comporte toujours un élément de risque de défaut de paiement, faisant partie du ratio risque/récompense, ce marché est dominé par les entreprises/grandes institutions financières. Comme toujours, le risque de défaut de paiement se reflète dans la qualité des parties avec lesquelles vous effectuez la transaction.

Pour en comprendre les mécanismes, nous avons élaboré un exemple de swap de taux d’intérêt dans la section suivante. Il existe d’autres types de swaps, notamment :

- Les swaps de devises

- Les swaps de matières premières

- Les swaps sur défaillance de crédit

Bien que les dérivés de swap puissent créer une exposition spéculative, ils sont plutôt considérés comme un outil de couverture. La plupart des dérivés de swaps sont organisés et tradés hors marché, ce qui réduit les protections traditionnelles offertes par le trading en bourse.

Exemples de dérivés réels

Cette section a rassemblé quelques exemples concrets de dérivés, couvrant leur rôle sur les marchés commerciaux et d’investissement.

Exemple d’un contrat à terme

L’indice S&P 500 est le contrat à terme le plus tradé sur le marché principal. Le principal contrat à terme S&P 500 vaut 250 $ par point, ce qui, au niveau actuel de 4374, équivaut à 1 093 500 $ par contrat. Même en utilisant la marge inférieure de 3 % souvent estimée, la marge minimale requise approcherait toujours les 33 000 $. Heureusement, comme l’indice S&P 500 a continué à monter en flèche, nous avons assisté à la création du contrat à terme E-mini S&P 500, qui vaut 50 $ par point. Un exemple de transaction serait le suivant :

- Indice S&P 500 : 4374

- Un contrat : 50 $ x 4374 = 218 700 $

- Exemple d’appel de marge : 3 % x 218 700 = 6561 $

- Si l’indice s’élevait à 4400, la situation serait la suivante :

- Valeur : 50 $ x 4400 = 220 000 $

- Coût : 218 700 $

- Bénéfices : 1300 $

Sur la base de la valeur totale du contrat à terme, cela équivaut à un rendement de seulement 0,6 %. Cependant, dans cet exemple, le paiement de la marge n’était que de 6561 $, ce qui équivaut à un bénéfice de 19,8 %. Ce chiffre est l’impact de l’effet de levier et du fait que vous ne payez qu’un élément minuscule de la valeur globale du contrat ; la marge. Cependant, si l’indice était tombé à 4348, cela aurait créé une perte de 1300 $.

Exemple d’un contrat de gré à gré

Les contrats de gré à gré sont courants pour l’achat et la vente de matières premières agricoles, comme les boisseaux de maïs. Bien que de nombreux contrats de gré à gré soient conclus hors marché, il est possible de les trader sur des bourses reconnues. Dans le cas présent, nous travaillerons sur 1 000 boisseaux de maïs par contrat à 5,29 $ le boisseau.

Le contrat de gré à gré typique ressemblerait à ceci :

- Achat : 100 contrats

- Livraison : décembre 2021

- Valeur de transaction : 5,29 $ x 100 000 = 529 000 $

- Exemple de marge : 10 % x 529 000 $ = 52 900 $

Ce contrat de gré à gré oblige l’acheteur à acquérir 100 000 boisseaux de maïs pour 5,29 $ le boisseau. Il importe peu que le prix baisse ou augmente entre l’achat et la date de livraison. Si le prix devait baisser, cela créerait une perte effective. Si le prix devait augmenter, il y aurait alors un bénéfice sur papier.

Le but premier des contrats de gré à gré dans le monde agricole est simplement de garantir l’approvisionnement, dans ce cas-ci, en boisseaux de maïs. Il permet aux entreprises de calculer leurs coûts et leur marge bénéficiaire avec un certain degré de certitude, sachant qu’elles se sont assurées un approvisionnement en boisseaux de maïs.

Exemple d’une option tradée

Vous pouvez créer de nombreuses stratégies différentes à l’aide d’options tradées, d’options d’achat et d’options de vente, mais nous allons nous pencher sur une simple option d’achat dans ce cas.

L’option d’achat

Une option d’achat donne à l’acheteur la possibilité, mais non l’obligation, d’acquérir un actif particulier à un prix et à une date prédéterminés. Imaginons, par exemple, que vous êtes optimiste quant au cours de l’action Tesla et que vous souhaitez acheter une option d’achat.

Voici un aperçu des prix en temps réel des options d’achat Tesla, qui expirent le 20 août 2021 :

- Cours de l’action Tesla : 653 $

- Prix d’exercice de l’option tradée : 700 $

- Date d’expiration : août 2021

- Prix d’option : 24,95 $

- Actions par contrat : 100

- Nombre de contrats : 10

- Coût : 10 x 100 x 24,95 $ = 24 950 $

Si nous acquérons une option tradée avec un prix d’exercice de 700 $, cela nous donnerait la possibilité, mais pas l’obligation, d’acheter des actions Tesla à 700 $ le 20 août 2021. Lorsque le prix d’exercice est supérieur au cours de l’action, l’option devient ce que nous appelons une option hors-jeu. En gros, le prix de l’option tradée est lié à la valeur temporelle – il n’y a pas de valeur intrinsèque.

Nous observerons quelques scénarios d’expiration :

- Cours de l’action à l’expiration : 700 $

- Cours de l’option : 0 $

- Valeur de l’option : 0 $

- Perte nette : 24 950 $

- Cours de l’action à l’expiration : 750 $

- Cours de l’option : 50 $

- Valeur de l’option : 10 x 100 x 50 $ = 50 000 $

- Bénéfice net : 50 000 $ – 24 950 $ = 25 050 $

Dans le premier exemple, la perte est de 100 % car l’option a expiré sans valeur. Dans le second exemple, le bénéfice est légèrement supérieur à 100 % sur une variation de 14,8 % du cours de l’action. Ces chiffres reflètent parfaitement l’idée de l’effet de levier et d’une option d’achat hors-jeu réussie.

Exemple d’un swap

Imaginons que l’entreprise A émette une obligation pour le financement d’acquisitions de 10 millions de dollars avec une durée de cinq ans, payant un taux d’intérêt annuel de 1,5 % au-dessus du LIBOR. L’entreprise craint que les taux d’intérêt n’augmentent au cours des cinq années, ce qui pourrait accroître les intérêts qu’elle devra payer aux investisseurs. Voici un résumé du scénario :

- Obligation pour le financement d’acquisitions : 10 millions de dollars

- Durée : cinq ans

- Taux d’intérêt : LIBOR + 1,5 % = 4 %

- Intérêt annuel : 400 000 $

Afin d’obtenir un taux fixe pour la durée de l’obligation pour le financement d’acquisitions, la société A a procédé à un swap de taux d’intérêt. Elle a trouvé une tierce partie, l’entreprise B, prête à couvrir les frais d’intérêt annuels (actuellement de 4 %) en échange d’une prime de 5 % par an. Ainsi, la société A a maintenant l’obligation de verser 500 000 $ par an à la société B, qui couvrira à son tour le paiement des intérêts aux investisseurs.

Si le taux LIBOR augmentait de 2 %, cela augmenterait l’intérêt annuel à payer à 6 % ou 600 000 $ par an. En revanche, si le taux LIBOR baissait de 2 %, cela réduirait l’intérêt annuel à payer à 2 % ou 200 000 $ par an. En fait, l’entreprise A et l’entreprise B ont échangé des passifs de flux de trésorerie. L’entreprise A paiera 500 000 $ par an en primes fixes tandis que l’entreprise B est exposée à un taux variable. Tout taux d’intérêt supérieur à 5 % par an équivaut à une perte pour la société B. En revanche, tout taux inférieur à 5 % par an équivaut à un bénéfice.

Dans cette situation, la société B doit être certaine que les taux n’augmenteront pas de manière significative, tandis que la société A s’assure simplement d’un taux fixe. Au départ, la société A paie une prime de 100 000 $ par an, en plus du taux initial de 4 %. Cette prime représente le coût de l’obtention d’un taux fixe qui facilitera la trésorerie et la budgétisation.

Les avantages des dérivés

Il y a de nombreux avantages à utiliser les dérivés tels que :

- Les cours fixes

- L’effet de levier spéculatif

- La diversification

- La couverture contre les risques

- La sécurité de l’approvisionnement

- Les dates de livraison des sociétés

- Les risques réduits de défaut de paiement sur les bourses reconnues

Il est également possible de créer des stratégies utilisant plusieurs dérivés afin de maximiser vos gains tout en minimisant vos pertes.

Les risques associés aux dérivés

L’utilisation des dérivés présente également certains inconvénients potentiels, notamment :

- Un défaut de paiement potentiel de la contrepartie (transactions OTC)

- Les cours des dérivés sont sensibles à de nombreux facteurs extérieurs

- Les appels de marge

- Les dérivés peuvent être difficiles à évaluer

- Certains dérivés ne sont pas tradables

- Les pertes potentielles illimitées

Dans certains cas, prendre une position couverte sur un dérivé pour garantir la valeur d’un actif existant peut sembler coûteux. Dans ce cas, vous devriez envisager le coût comme vous le feriez pour une prime d’assurance.

Conclusion

Que vous cherchiez à protéger une position existante ou à faciliter un investissement spéculatif, de nombreuses options sont disponibles. Il est essentiel de reconnaître le type de dérivé le plus approprié à votre situation. Il existe quatre principaux types de dérivés que nous pouvons utiliser en tandem avec un vaste éventail d’actifs. Certains ont des contrats fixes, tandis que d’autres peuvent être personnalisés par une négociation directe entre les deux parties.

Le degré d’effet de levier disponible attire de nombreux traders vers les dérivés, en particulier avec des positions plus spéculatives, mais cela fonctionne dans les deux sens si l’investissement va dans le mauvais sens. Nous espérons avoir répondu à la question de savoir ce que sont les dérivés. Soyez prudent !