Dernière mise à jour le mai 2, 2023

Les traders spéculatifs prospèrent sur la volatilité. Qu’il s’agisse de cultures, de minéraux ou même de pétrole, beaucoup de gens sont parfois surpris par la volatilité des matières premières. C’est pourquoi il est essentiel de savoir quels marchés sont les plus volatils. Dans cet article, nous allons examiner de plus près les marchés des matières premières pour découvrir ceux qui offrent le plus d’opportunités.

Comme tout autre marché d’investissement, le prix se résume généralement à une simple question d’offre et de demande. Toutefois, il est essentiel de tenir compte des délais et des coûts de production lorsque l’on s’intéresse aux matières premières les plus volatiles. Si, par exemple, il y avait une pénurie soudaine de café ou de céréales, il ne serait pas possible d’augmenter la production du jour au lendemain. La raison sous-jacente est le temps nécessaire à la culture des différentes plantes, et il en va de même pour l’exploration minière et le forage des puits de pétrole. Par conséquent, lorsque le tampon entre l’offre et la demande est réduit, cela peut entraîner une volatilité extrême, souvent encouragée par les investisseurs spéculatifs.

Comment connaître les matières premières les plus volatiles nous aide

À première vue, il peut être difficile de reconnaître comment la volatilité des matières premières peut aider ceux cherchant à mettre en place des stratégies d’investissement. Il n’est pas fou de supposer que la volatilité des matières premières augmente le risque, même s’il existe un potentiel de bénéfices. La raison de la volatilité du marché est souvent le résultat d’un approvisionnement limité. Par conséquent, l’examen de l’historique des diverses matières premières tradables peut nous donner une idée du degré de volatilité auquel nous pouvons nous attendre sur ce marché.

Un rapport d’Oliver Wyman jette une lumière fascinante sur les matières premières volatiles et leur impact sur de nombreux marchés d’investissement. Le rapport révèle que :

- Les fluctuations des prix des matières premières sont le deuxième facteur d’incertitude des bénéfices des sociétés cotées en bourse.

- 23 % des professionnels de la finance considèrent que les matières premières sont le principal facteur de variabilité de leurs bénéfices.

Par conséquent, de nombreuses sociétés privées et cotées en bourse utilisent désormais les marchés des contrats à terme (Futures) sur matières premières pour garantir l’approvisionnement et fixer les prix. Bien que l’offre et la demande soient au cœur des prix des matières premières, les perspectives macroéconomiques jouent un rôle prépondérant dans le tableau d’ensemble.

Quel est l’intérêt de trader des matières premières volatiles ?

Les marchés des matières premières volatiles ont été décrits par certains comme un “paradis pour les traders” pour plusieurs raisons :

- La volatilité des prix attire les investisseurs/traders spéculatifs, à court terme et à long terme

- Le mélange d’investisseurs/traders améliore la liquidité

- La liquidité accrue permet aux investisseurs/traders de gérer des tailles de contrats importantes

- Les marchés de matières premières ont tendance à être plus transparents et à être influencés à un niveau moindre par les activités gouvernementales

- Les transactions constantes des arbitres vont rapidement supprimer les anomalies de prix

Les matières premières relativement volatiles ont tendance à attirer un grand nombre d’investisseurs en raison des possibilités de trading à court terme. La possibilité de trader des contrats à terme sur matières premières permet également de créer diverses stratégies d’investissement. Que vous cherchiez des spreads papillon, des spreads calendaires ou des moyens de maximiser les bénéfices et de minimiser les pertes, les options sont innombrables.

Bien qu’il puisse sembler étrange de dire cela, pour de nombreux investisseurs, la matière première elle-même n’est pas pertinente. Plus loin dans cet article, nous démontrerons que plus les éléments qui influencent le prix d’une matière première sont nombreux, plus les chances de volatilité et d’opportunités de trading sont élevées.

L’importance de la volatilité dans le trading de contrats à terme

Même si de nombreux investisseurs parlent de la volatilité dans le trading de contrats à terme, comment la volatilité est-elle exactement mesurée ? Quels sont les résultats de ces mesures ? Comment influencent-ils les marchés des contrats à terme ?

La définition de la volatilité est la suivante :

“Une mesure de la dispersion autour de la moyenne ou du rendement moyen d’un titre.”

La mesure traditionnelle de la volatilité est l’écart-type autour de la moyenne du prix d’un actif.

Si le prix d’une matière première est relativement proche de la moyenne, l’écart-type est relativement faible. Les sommets et les creux du prix s’écartent considérablement de la moyenne, ce qui indique une volatilité relativement élevée. En théorie, plus l’écart-type est élevé, plus le rendement potentiel de l’investissement est élevé. C’est le scénario idéal pour de nombreux traders de contrats à terme.

L’effet de levier des contrats d’options/à terme sur une matière première relativement volatile peut créer une situation précaire. Plus le degré de déviation standard du prix de la matière première est élevé, plus l’effet de levier sur les prix des options/contrats à terme est important. Il est essentiel d’être prudent !

Il est également essentiel de prendre conscience de la corrélation faible à négative entre les actions/obligations traditionnelles et les prix des matières premières. Si les perspectives macroéconomiques ont un impact sur tous les marchés d’investissement dans une certaine mesure, les matières premières ont des influences différentes de celles des actions/obligations. Par conséquent, vous tradez effectivement dans deux types d’investissement très différents en raison de l’absence de corrélation directe.

Quel est le niveau de volatilité des matières premières comparé à d’autres actifs ?

Tout ce discours sur la volatilité des matières premières peut être difficile à comprendre sans élément de comparaison. Un rapport récent de The Balance nous donne une image plus claire de la volatilité relative des matières premières par rapport aux autres classes d’actifs.

| Matière première | Période | Fourchette de volatilité trimestrielle |

| Titres (E-mini S&P 500) | 20 ans | 5,35 % – 27,23 % |

| Marché obligataire américain | 20 ans | 6,22 % – 17,50 % |

| Indice du dollar | Depuis 1988 | 4,37 % – 15 % |

| Or | Depuis 1970 | 4 % – 40 % |

| Café | Depuis 1970 | 11 % – 90 % |

| Soja | Depuis 1970 | 10 % – 75 % |

| Sucre | Depuis 1970 | 10,50 % – 100 % |

| Argent | Depuis 1970 | 10 % – 100 % |

Comme vous pouvez le constater dans le tableau ci-dessus, il existe des variations fascinantes de la volatilité dans un éventail d’actifs différents. Le marché obligataire américain et l’indice du dollar présentent le plus faible degré de volatilité. En revanche, le sucre et l’argent présentent des mesures de volatilité allant jusqu’à 100 %.

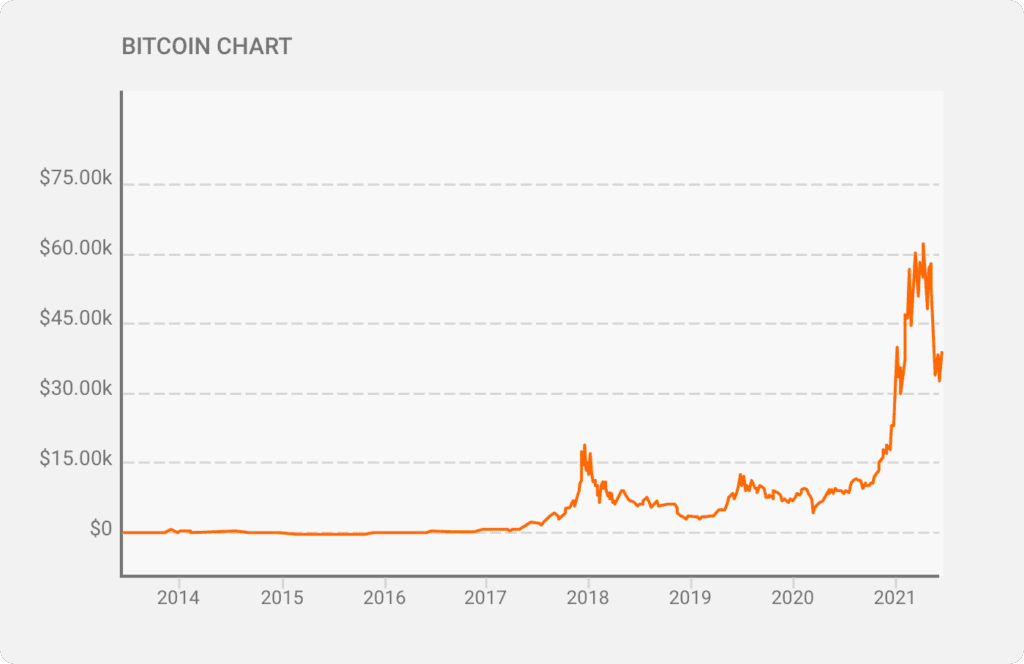

Plus récemment, nous avons assisté à l’émergence de cryptomonnaies qui ont généré une énorme volatilité et, dans de nombreux cas, une croissance massive. Depuis le début du siècle, le cours du bitcoin est passé de moins d’un cent à environ 40 000 $. Si cette hausse est impressionnante, au cours du mois de mars 2021, le prix a culminé à un peu plus de 60 000 $.

L’une des raisons de sa popularité est l’absence de réglementation. Par conséquent, la popularité croissante des cryptomonnaies semble avoir allumé la flamme du désir chez de nombreux investisseurs.

Les matières premières les plus volatiles

Examinons quelques-unes des matières premières les plus volatiles disponibles sur le marché des contrats à terme/options aujourd’hui. Comme vous le verrez, nous avons ajouté une matière première spéciale sous la forme du bitcoin pour refléter l’énorme demande des investisseurs dans ce domaine.

Vous remarquerez que les matières premières les plus volatiles sont à la base des marchés des contrats à terme les plus liquides. La liquidité est un élément essentiel pour certains des fonds d’investissement les plus performants ; à savoir la capacité d’acheter et de vendre des contrats de taille importante. Au cours des années passées, nous avons vu de nombreux fonds d’investissement bloqués sur des marchés à la liquidité limitée. C’est un défi, surtout lorsque les investisseurs décident d’encaisser leurs parts.

Le bitcoin

Il ne fait aucun doute que le bitcoin est la cryptomonnaie ayant rendu le secteur visible, conduisant à la sortie de milliers de cryptomonnaies différentes. Vous pouvez trader des contrats à terme sur le bitcoin comme un moyen de couvrir des positions existantes, de diversifier votre portefeuille ou simplement de réaliser un pari spéculatif. Si l’on tient compte du fait que le prix d’un bitcoin est passé de moins d’un cent à plus de 60 000 $ (pour retomber à 40 000 $) depuis le début du siècle, les chiffres de la volatilité de cette monnaie ne sont guère pertinents tellement ils sont élevés !

Bien que les réglementations continuent de planer sur le secteur des cryptomonnaies, celui-ci pourrait être trop grand pour faire faillite. Les banques centrales et les gouvernements du monde entier devront s’adapter à cette classe d’actifs émergente. Beaucoup pensent qu’elle deviendra un élément standard de la future allocation d’actifs. Bien que les attentes soient raisonnablement élevées pour le secteur des cryptomonnaies dans son ensemble, et en particulier pour le bitcoin, de nombreux facteurs doivent encore être pris en compte.

La volatilité du bitcoin a attiré l’attention des traders à court terme et des investisseurs à long terme. Le fait que l’on puisse désormais acheter des contrats à terme sur le bitcoin comme moyen d’obtenir un effet de levier a attiré l’attention de beaucoup. Un point pour les courageux !

Soit dit en passant, en plus des cryptomonnaies (monnaies numériques) grand public, vous rencontrerez le terme Altcoins dans les années à venir. Ce mot est un mot-valise désignant simplement les pièces (coins) alternatives, c’est-à-dire les cryptomonnaies alternatives, qui ont tendance à être beaucoup plus petites et axées sur des marchés de niche. Attention ! À l’instar des cryptomonnaies, il existe peu de réglementation, les experts comparant certains marchés au “Far West”.

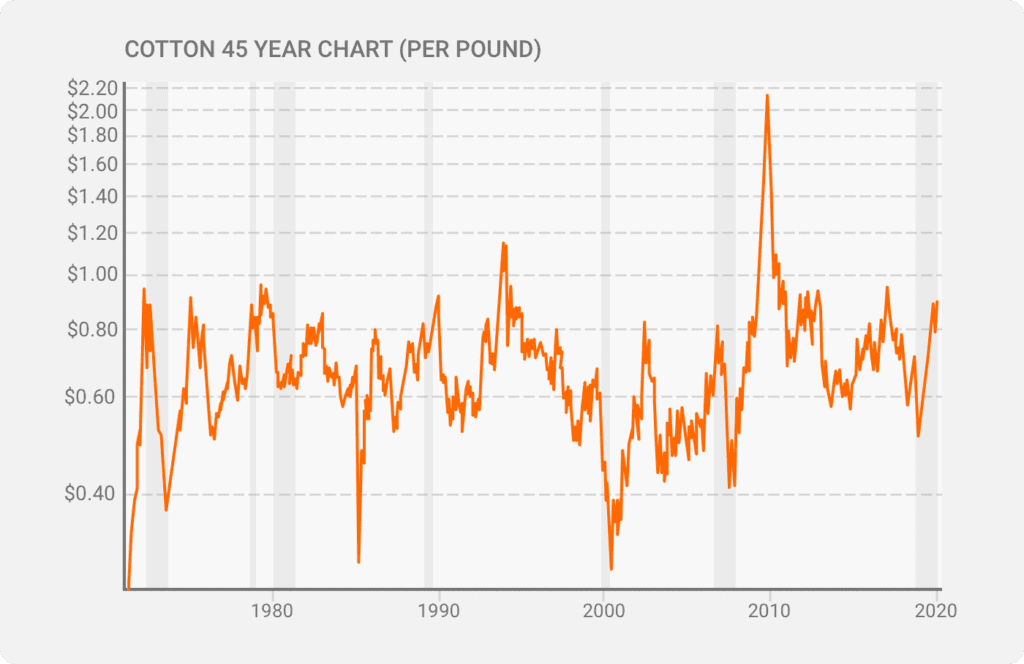

Le coton

À première vue, il semble y avoir plusieurs thèmes et schémas communs. Comme vous pouvez le voir sur le graphique ci-dessous, le graphique du prix du coton sur 45 ans n’a peut-être pas beaucoup évolué en termes de dollars, mais il a montré des variations substantielles en pourcentage. Cependant, une étude plus approfondie montre que ce n’est pas toujours le cas. Nous savons que sept facteurs importants influencent le prix du coton et, par conséquent, le marché des contrats à terme sur le coton :

- Les réserves mondiales

- Les politiques gouvernementales

- La demande mondiale

- Le climat

- Les substituts

- Les prix du pétrole

- Le dollar américain

La question du réchauffement climatique fait la une des journaux depuis un certain temps. Ce n’est qu’un facteur de plus auquel les plantations de coton et celles de produits similaires devront s’adapter. Ainsi, nous avons non seulement des tendances de volatilité profondément ancrées, mais aussi de nouveaux facteurs émergents.

Graphique du coton sur 45 ans (par livre)

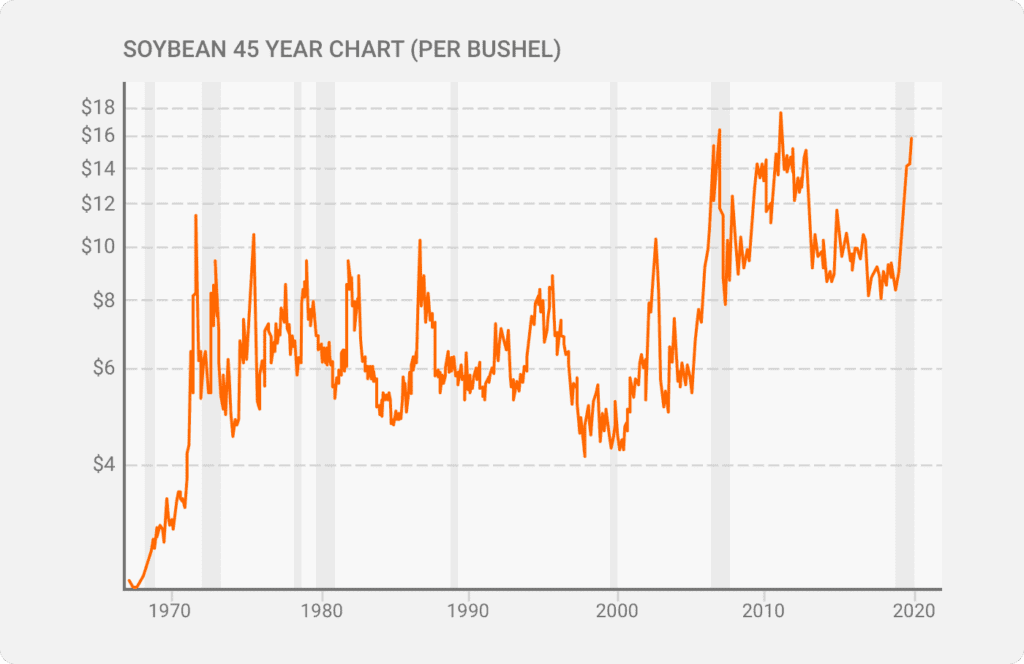

Le soja

Le marché du soja est passé d’une relative obscurité dans les années 1970 à un pic de près de 18 $ le boisseau en 2012. Son cours se situe actuellement autour de 16 $ le boisseau après un mouvement haussier relativement marqué en 2020. Il y a de nombreuses questions à prendre en considération concernant la direction du prix du soja, telles que :

- L’impact de diverses conditions climatiques

- La demande accrue en protéines de soja

- Le fait que la Chine contribue aux environs de 60 % des importations mondiales de soja

- Le prix est fixé en dollars US et varie donc en fonction du taux de change du dollar US

- Les tarifs de transaction

- Les prix relatifs aux autres cultures telles que le maïs

- Les niveaux de stocks

- Les coûts énergétiques

- Les investisseurs spéculatifs

À bien des égards, la hausse du prix du soja reflète une nouvelle tendance du régime alimentaire asiatique, une évolution privilégiant le porc, la volaille et le bœuf au détriment du riz. Source vitale d’alimentation animale, le soja domine le marché des aliments protéiques.

Si l’on tient compte de la volatilité historique du prix du soja et d’un changement important des tendances alimentaires en Chine et dans l’ensemble de l’Asie, il n’est pas surprenant que les investisseurs spéculatifs aient manifesté leur intérêt.

Graphique du soja sur 45 ans (par boisseau)

Le pétrole brut

Le pétrole a été et restera l’une des matières premières les plus volatiles, attirant plus que sa part de trading de contrats à terme. Examinons le graphique ci-dessous. Comme vous pouvez le constater, la volatilité a été extrême au fil des ans. Le cours a culminé à 170 $ le baril en 2008, alors qu’il a récemment atteint son niveau le plus bas, à savoir environ 20 $ le baril en 2020.

Lorsqu’ils évaluent le pétrole en tant qu’investissement, de nombreuses personnes pensent automatiquement au carburant sans tenir compte du rôle du pétrole dans la production de plastiques et d’autres matériaux. Voici quelques facteurs différents influençant le cours du pétrole brut :

- Les politiques de l’OPEP sur l’offre de pétrole

- L’offre et la demande simples

- L’activité des contrats à terme

- Les politiques de changement énergétique, telles que l’évolution vers des véhicules électriques

- Les coûts de production

- Les perturbations de la demande

- La demande saisonnière

- Le réchauffement climatique

- La politique/les conflits

Au fil des ans, nous avons vu des préoccupations concernant une surabondance de pétrole, une pénurie de pétrole, et tout ce qui se trouve entre les deux. De nombreux facteurs différents sont à prendre en compte, ce qui rend les contrats à terme sur le pétrole si attrayants pour les spéculateurs et les acteurs du secteur.

Graphique du pétrole brut sur 70 ans (par baril)

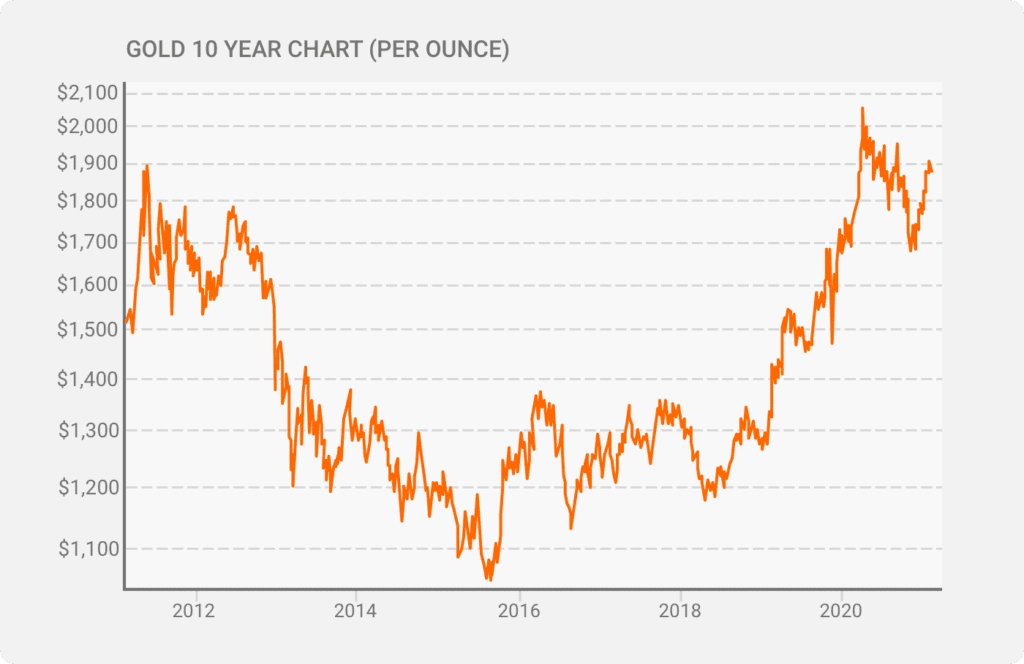

L’or

Le marché des contrats à terme sur l’or est l’un des plus populaires pour diverses raisons. Au cours des dix dernières années, le prix de l’or a culminé à plus de 2 000 $ l’once. À l’inverse, il est également passé sous la barre des 1 000 $ l’once en 2015. On pense souvent, à tort, que le prix de l’or tourne autour des bijoux. Pourtant, ce n’est pas toujours le cas ! Jetez un coup d’œil au graphique ci-dessous.

Comme l’or n’est pas consommé, la quantité d’or dans le monde augmente chaque année car nous en minons de plus en plus. Sur cette base, on pourrait s’attendre à ce que le prix de l’or diminue à mesure que l’offre augmente. Cependant, la demande d’or pour la bijouterie continue d’augmenter également, de sorte que le marché est plus que capable de suivre l’augmentation de l’offre.

Dans des pays comme l’Inde et la Chine, l’or est acheté comme une réserve de valeur et il est peu probable qu’il soit remis sur le marché. On peut en dire autant des différents types de bijoux en or, qui sont souvent rangés dans un tiroir, en tant qu’héritage familial, et conservés à plus long terme. Par conséquent, la quantité d’or en circulation est loin d’être celle que vous auriez pu supposer.

Pour résumer, certains des facteurs influençant le cours de l’or incluent :

- L’utilisation comme couverture contre l’inflation pendant les périodes économiques difficiles

- Les banques centrales continuant de réduire leurs réserves d’or

- La demande pour les bijoux en or

- L’investissement, surtout pour la diversification de portefeuille

L’or fait partie de nombreux portefeuilles d’investissement depuis des années. C’est sa capacité à “conserver sa valeur” qui peut apporter une certaine stabilité dans les périodes difficiles. Par conséquent, vous ne serez pas surpris d’apprendre que les marchés des contrats à terme sur l’or sont particulièrement liquides et que les investisseurs peuvent négocier des contrats de taille importante.

Graphique de l’or sur 10 ans (par livre)

Le café

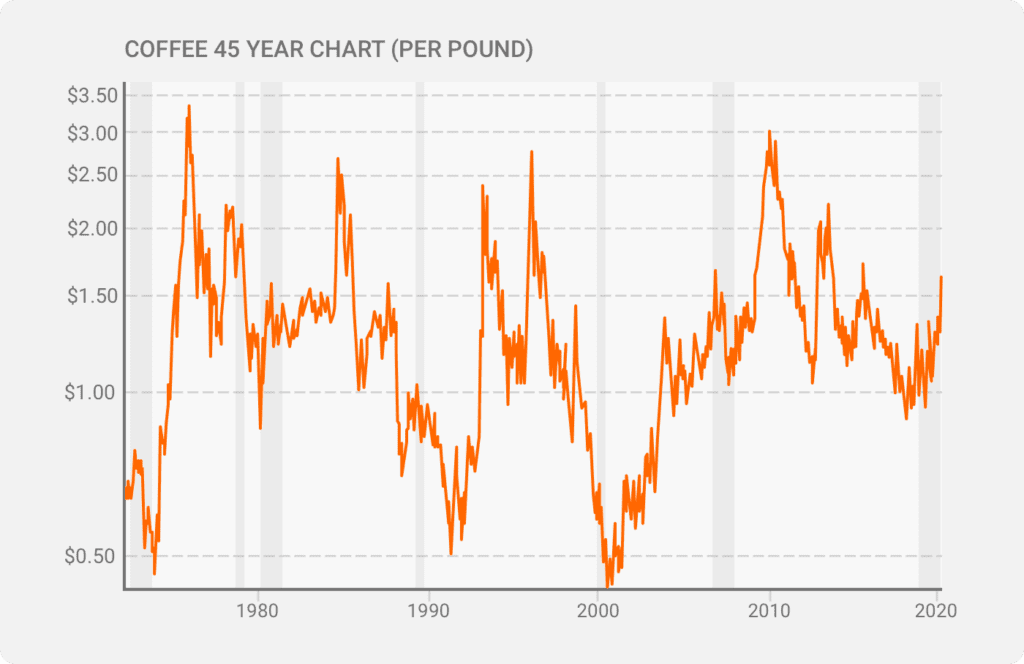

Le café est un composant incontournable du petit-déjeuner pour des millions de personnes dans le monde. Il s’agit de l’un des marchés de contrats à terme de matières premières les plus tradés. C’est pourquoi il continue de susciter l’intérêt des investisseurs. Bien que la variation des prix puisse être limitée en termes de dollars, vous pouvez observer des fluctuations relativement importantes dans le graphique de fluctuation en pourcentage ci-dessous. Ces circonstances constituent le scénario idéal pour les traders spéculatifs/à court terme et un moyen essentiel pour les acheteurs et vendeurs commerciaux de fixer les prix des transactions futures.

De nombreux facteurs peuvent avoir un impact sur le prix du café dont :

- Les marchés en développement : l’augmentation du revenu disponible tend à entraîner une augmentation de la consommation de café.

- La météo/le climat peut avoir un impact significatif sur les récoltes

- L’industrialisation/la croissance urbaine

- Les maladies des cultures

- La demande globale accrue

- Les intérêts spéculatifs

Ces derniers temps, nous avons assisté à une hausse du prix du café, qui reflète peut-être à la fois la demande croissante des nouveaux marchés en développement et l’impact du réchauffement climatique. Il reste à voir si cette tendance se poursuivra. Cependant, la nature volatile du prix du café a créé un marché intense et liquide.

Graphique du café sur 45 ans (par livre)

Le sucre

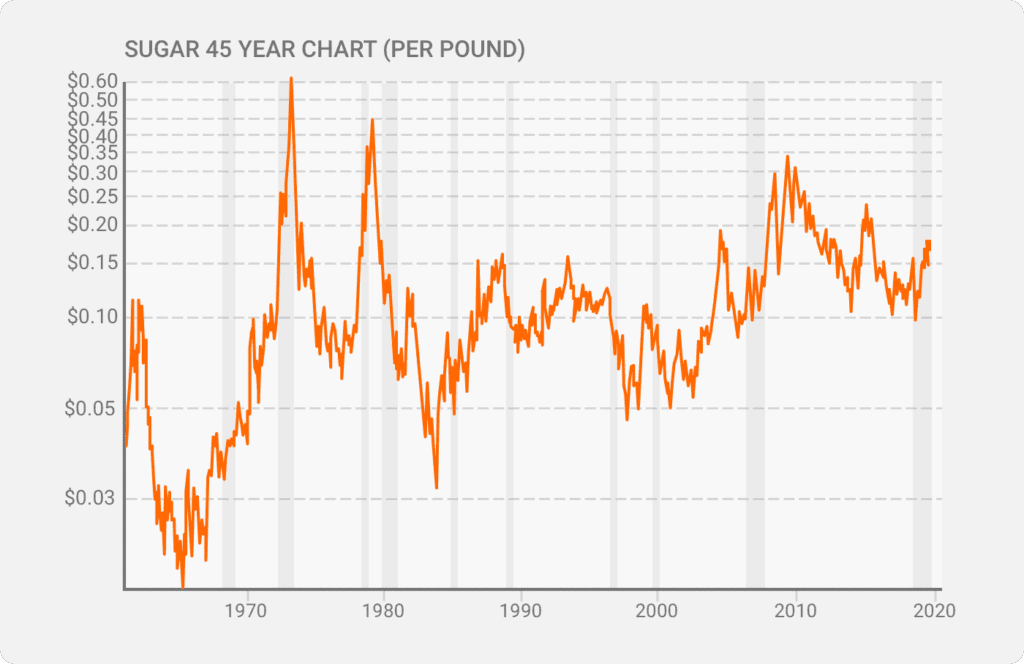

Le graphique ci-dessous montre le prix du sucre en dollars US par livre sur les 45 dernières années. Comme vous le verrez dans la liste ci-dessous, l’un des principaux facteurs influençant le prix du sucre est le prix du pétrole. Oui, le prix du pétrole.

La canne à sucre peut être utilisée pour produire du sucre ou de l’éthanol, un type de carburant. Par conséquent, le prix de l’éthanol a un impact énorme sur le prix du sucre. Si le prix de l’éthanol est bas, la demande de canne à sucre brute diminuera, créant ainsi une offre excédentaire potentielle sur le marché. Comme nous l’avons dit plus haut, en cas de pénurie ou d’excédent d’un produit particulier, il ne suffit pas d’appuyer sur un bouton pour augmenter ou réduire la production.

Pour résumer, les principaux facteurs influençant le prix du sucre incluent :

- L’inventaire mondial du sucre

- Les fluctuations de devises du dollar US

- Le prix du pétrole (impactant la demande en éthanol)

- Les conditions météorologiques pour les cultures

- Les changements de régulations gouvernementales

- Les tendances de consommation

Les investisseurs expérimentés, en particulier ceux s’intéressant au marché des contrats à terme, se concentreront sur l’écart type du prix d’une matière première plutôt que sur le prix réel. Ainsi, des variations comprises entre un cent par livre et 0,60 $ par livre sont plus que suffisantes pour soutenir un marché des contrats à terme sur le sucre à la fois liquide et en évolution rapide.

Graphique du sucre sur 45 ans (par livre)

Conclusion

Il existe de nombreux facteurs à prendre en considération lorsque l’on envisage de trader des contrats à terme/options. Outre les questions d’investissement évidentes à prendre en compte, il est essentiel que le marché soit liquide, qu’il ait de la profondeur et qu’il soit susceptible de rester en demande à l’avenir. C’est la raison pour laquelle les marchés traditionnels de matières premières, tels que l’or, le sucre, le café, le soja, etc., ont permis le trading de contrats à terme très liquides pendant de nombreuses années.

Si vous vous mettez à la place des fonds d’investissement de plusieurs milliards de dollars, vous devez être en mesure d’acheter et de vendre en quantités importantes. Même si certains petits marchés de matières premières semblent attrayants, un investissement peut s’avérer contre-productif si un achat ou une vente importante peut faire varier de façon disproportionnée le prix de la matière première sous-jacente.

Les marchés de matières premières liquides attirent des investisseurs, des fonds d’investissement et des spéculateurs de grande valeur. Ce large éventail de participants donne au marché de la liquidité et une profondeur supplémentaire, ce qui attire ensuite davantage d’investisseurs. À ce stade, nous n’avons même pas commencé à examiner les entités commerciales impliquées dans l’achat et la vente de ces matières premières.

Il existe de nombreux facteurs différents à prendre en considération pour les matières premières les plus volatiles tradées aujourd’hui. Bien que l’influence sous-jacente soit simplement l’offre et la demande, ce n’est pas toujours aussi simple que cela.