Dernière mise à jour le mars 1, 2023

Le gaz naturel est l’un des piliers du secteur énergétique. Il s’utilise de diverses manières, de la production d’électricité aux utilisations industrielles, et même pour alimenter les poêles de nombreux foyers dans le monde entier. Cette utilité s’accompagne d’une valeur marchande importante du gaz naturel, qui est tradé sur le marché financier. Il existe un certain nombre de véhicules d’investissement vous permettant de participer au trading de cette matière première à combustion propre. L’un d’entre eux est le contrat à terme (Futures) sur le gaz naturel. Dans ce guide, nous vous présentons quelques éléments clés que vous devriez connaître sur ce marché passionnant.

Aperçu du gaz naturel

Cette matière première occupe la troisième place sur la liste des sources d’énergie les plus utilisées après le pétrole et le charbon. Son utilisation n’a cessé de croître au fil des ans. Il devrait même devenir la deuxième source d’énergie la plus utilisée dans les dix prochaines années, selon l’Agence internationale de l’énergie.

Les États-Unis sont le premier producteur mondial de gaz naturel, suivis par la Russie, l’Iran et le Canada dans cet ordre.

Ces pays tradent ensuite le gaz naturel excédentaire qu’ils produisent et l’exportent vers d’autres pays du monde. Ils le font par le biais de gazoducs ou sous forme de gaz naturel liquéfié (GNL) stocké dans des réservoirs super réfrigérés (cryogéniques) à bord de grands navires.

Le gaz naturel a été une source d’énergie majeure dans le monde entier dans les années 1970. En revanche, les États-Unis n’ont commencé à le développer pour un usage commercial qu’après 1825. Il s’agit du combustible fossile à combustion le plus propre, ce qui lui confère un potentiel de production d’énergie verte.

Le gaz fossile contribue à environ 31,8 % de la consommation d’énergie des États-Unis, selon l’American Geosciences Institute.

Aujourd’hui, le gaz naturel alimente une grande partie des centrales utilisées pour produire de l’électricité. Il est également utilisé pour la cuisine, le chauffage et la climatisation.

Vous pourriez aussi apprécier :

- Les 10 meilleurs modèles de graphiques pour trader les contrats à terme

- Un guide bref pour trader les contrats à terme sur le Dow Jones

La structure du marché du gaz naturel

Il existe des dizaines de plaques tournantes du gaz naturel dans le monde, mais les plus développées se trouvent en Amérique du Nord, en Europe occidentale et en Asie du Nord. En effet, ces régions disposent de réseaux de gazoducs plus denses que les autres, ce qui permet un transport plus facile et plus rapide entre les pays environnants.

Aux États-Unis, la plaque tournante de gaz naturel la plus importante est le Henry Hub situé à Erath, en Louisiane. Grâce à son excellente connectivité aux installations de stockage et à des réseaux de gazoducs efficaces, le Henry Hub est le lieu de livraison officiel des contrats à terme sur le gaz naturel tradés sur le New York Mercantile Exchange (NYMEX).

Les prix de règlement à cette plaque tournante sont ensuite utilisés comme référence pour l’ensemble du marché du gaz naturel en Amérique du Nord ainsi que pour certaines parties du marché mondial du GNL.

En Europe occidentale, les deux principales plaques tournantes sont le National Balancing Point (NBP) au Royaume-Uni et le Title Transfer Facility (TTF) aux Pays-Bas. Elles fixent les prix de règlement pour la région. En Asie du Nord, les prix de règlement pour le GNL sont fixés par l’indice Japan/Korea Marker (JKM).

Que sont les contrats à terme sur le gaz naturel ?

Un contrat à terme est essentiellement un accord d’achat ou de vente d’un produit, dans ce cas le gaz naturel, à une date future déterminée. L’idée derrière un marché à terme est que les acheteurs et les vendeurs spéculent ou se couvrent sur les mouvements de prix et cherchent à verrouiller un prix rentable maintenant, pour le trader à une date ultérieure.

Les contrats à terme les plus importants au monde pour le gaz naturel sont les Henry Hub Natural Gas Futures (NG) tradés par l’intermédiaire du NYMEX, qui est détenu et exploité par le Chicago Mercantile Exchange (Groupe CME). Le marché n’est pas sans sa part de volatilité car plusieurs facteurs influencent le prix et le taux de production du gaz naturel.

Comme pour la plupart des matières premières cotées sur les marchés des contrats à terme, il n’est pas toujours obligatoire de prendre livraison physique du gaz naturel lors du trading. En fait, les opérations de trading se font généralement par voie électronique, seuls les bénéfices ou les pertes étant reflétés dans le compte de trading.

Les investisseurs en contrats à terme sur le gaz naturel réalisent essentiellement un bénéfice ou une perte sur chaque transaction, en fonction des différences de prix entre le moment où ils ont acheté le contrat et celui où ils l’ont vendu.

Les spécifications des contrats à terme sur le gaz naturel

Il s’agit essentiellement d’une analyse des conditions contenues dans les contrats à terme standardisés sur le GN. Ces spécifications régissent la vente et l’achat, qui sont ensuite appliqués par la bourse de trading.

| Symbole | CME Globex : GN CME ClearPort : GN Compensation : GN TAS : NGT |

| Unité de contrat | 10 000 millions d’unités thermiques britanniques (mmBtu) |

| Prix relevé | En dollars et cents américains par mmBtu |

| Fluctuation de prix minimimum | CME ClearPort : 0,001 par MMBtu = 10,00 $ CME Globex : outright : 0,001 par MMBtu = 10,00 $ Spreads inter-matières premières : 0,00025 par MMBtu = 2,50 $ TAS : zéro ou +/- 10 ticks dans l’incrément de ticks minimum de l’outright |

| Heures de trading | CME Globex : du dimanche au vendredi de 18h à 17h (de 17h à 16h CT) avec une interruption de 60 minutes chaque jour à partir de 17h (16h CT) TAS : du dimanche au vendredi de 18h à 14h30 (de 17h à 13h30 CT) CME ClearPort : du dimanche au vendredi de 18h à 17h (de 17h à 16h CT) avec une interruption de 60 minutes chaque jour à partir de 17h (16h CT) |

| Contrats listés | Les contrats mensuels listés pour l’année en cours et les 12 prochaines années civiles. Ajoutez des contrats mensuels pour une nouvelle année civile après la fin du trading du contrat de décembre de l’année en cours. |

| Méthodes de règlement | Livrable |

| Fin du trading | Le trading se termine l’avant-avant-dernier jour ouvrable du mois précédant le mois de livraison. Si le calendrier officiel des jours fériés de la Bourse change avant l’inscription des contrats à terme sur le gaz naturel, la date d’expiration initialement inscrite restera en vigueur. Toutefois, si le changement survient après, la date d’expiration est automatiquement reportée au jour ouvrable qui précède immédiatement. |

Source des données : CME

Le CME a également listé le contrat à terme E-mini sur le gaz naturel dont le code produit est QG. La principale différence est l’unité de contrat inférieure à 2500 mmBtu et une fluctuation de prix minimale de 0,005 $ par mmBtu.

Les fluctuations de prix et les mouvements de ticks des contrats à terme sur le gaz naturel

Le prix du gaz naturel fluctue par incréments de 0,001 $ sur les marchés de contrats à terme. Ces incréments sont appelés ticks, qui représentent les plus petits mouvements effectués par un contrat à terme.

Les traders utilisent ces ticks pour déterminer leurs bénéfices ou leurs pertes en mesurant les mouvements des ticks entre le prix d’entrée et le prix réel de la marchandise à la date de règlement. Le courtier en bourse que vous utilisez vous montrera souvent comment calculer ce mouvement en ticks, mais il est bon d’avoir au moins une idée de la façon dont cela fonctionne.

La valeur du tick pour un contrat à terme sur le gaz naturel est de 10 $ (10 000 mmBtu x 0,001 $). Cela signifie que pour chaque contrat, un mouvement d’un tick au-dessus du prix d’entrée produira un bénéfice de 10 $. En revanche, un tick en dessous entraînera une perte de 10 $.

Il est également important de tenir compte du nombre de contrats détenus. Imaginons qu’il y a un mouvement de 10 ticks et que vous détenez cinq contrats ; votre bénéfice ou votre perte sera de 500 $. (10 ticks x 10 $) x 5 contrats.

Dans le cas des contrats à terme E-mini sur le gaz naturel, la valeur du tick est de 12,50 $ (2500 mmBtu x 0,005 $).

Les exigences de marge

Il s’agit du montant minimum nécessaire sur votre compte de trading pour trader des contrats de gaz naturel en spéculation sur séance. Ces montants ont tendance à varier en fonction des spécifications de votre courtier en contrats à terme. Gardez à l’esprit que les taux de marge diffèrent également selon que le trader ferme sa position à la fin de la journée ou qu’il la conserve d’une séance à l’autre.

Les positions détenues d’une séance à l’autre sont assorties d’un taux de maintien pour couvrir les pertes potentielles. Par exemple, TradeStation® liste ses exigences de marge pour les contrats à terme sur le gaz naturel (NG) à une marge initiale de 1595 $ et un taux de maintien de 1450 $. Les contrats E-Mini sur le gaz naturel, quant à eux, exigent un taux de marge de 399 $ et un taux de maintien de 363 $.

Le NYMEX a également sa propre tarification de la marge pour les traders utilisant son marché.

Les facteurs de marché du gaz naturel

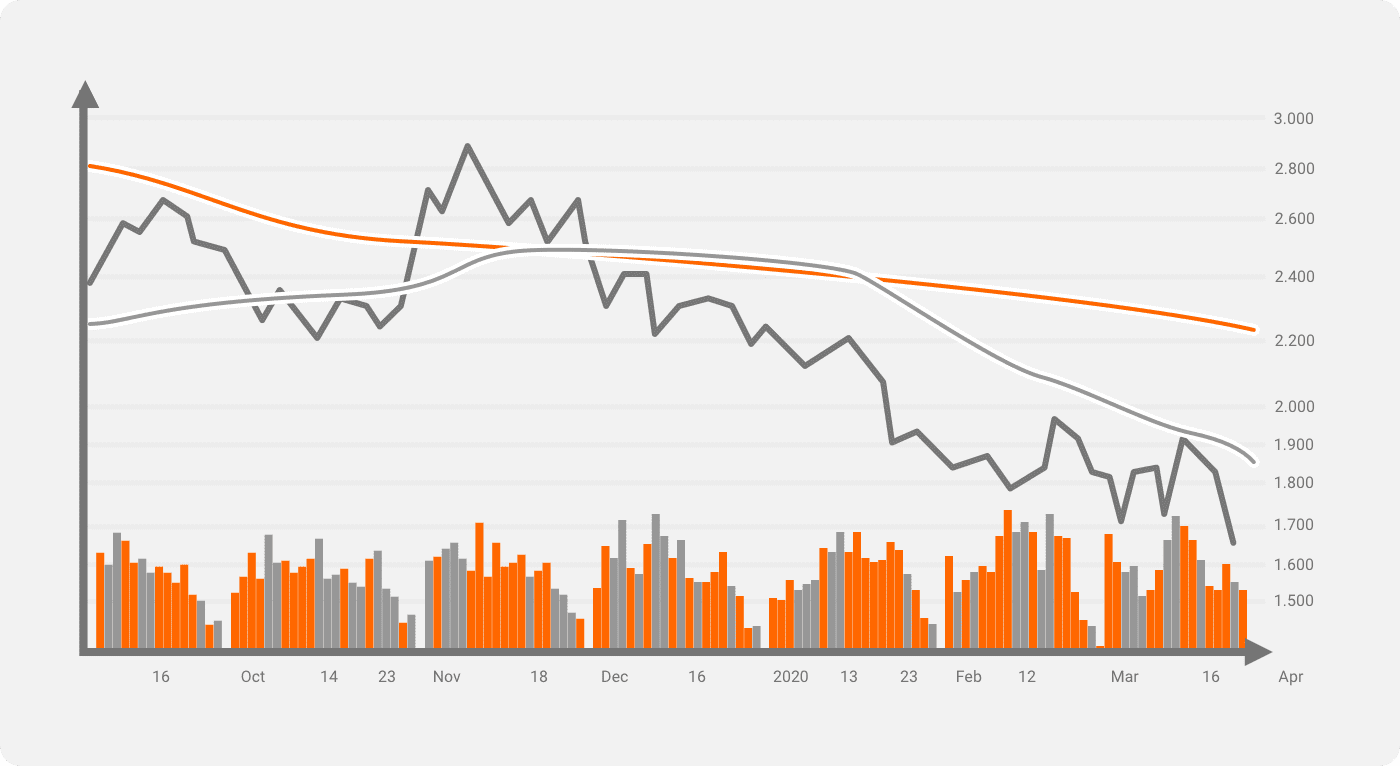

Le marché des contrats à terme sur le gaz naturel dépendant principalement des fluctuations de prix, il est important de comprendre les facteurs influençant ce mouvement. La fixation des prix est déterminée par l’offre et la demande mondiales de la matière première physique. D’autres éléments à prendre en compte pour la fixation des prix sont les prévisions et les attentes des traders basées sur des événements actuels ou futurs.

Ainsi, l’accent n’est pas mis sur la valeur “réelle” du gaz naturel, mais sur la question de savoir si la valeur du marché va augmenter, diminuer ou rester la même sur une période donnée. Voici quelques-uns des principaux facteurs responsables de la demande et de l’offre de gaz naturel et de leurs contrats à terme respectifs :

- La saisonnalité – Les changements des conditions météorologiques jouent un rôle crucial dans la détermination des prix du gaz naturel car ils impactent l’offre et la demande. Les producteurs de gaz peuvent ainsi ajuster correctement leur taux de production, gérer les installations de stockage et chercher à réduire leurs risques financiers. Il faut également tenir compte des perturbations inattendues telles que l’entretien imprévu mais nécessaire d’un gazoduc, les troubles politiques ou le mauvais temps.

- Les schémas de consommation – Le chauffage et la climatisation sont les principaux moteurs des schémas de consommation du gaz naturel. C’est particulièrement le cas aux États-Unis. Par exemple, la demande de gaz naturel a tendance à augmenter en hiver car de plus en plus de personnes cherchent à rester au chaud dans leur maison en allumant leur système de chauffage.

- Les prix des sources d’énergie concurrentes à base de combustibles – Le prix du pétrole et du charbon aura sans aucun doute un impact sur le prix du gaz naturel. Plus récemment, les sources d’énergie renouvelables, comme l’énergie solaire et l’énergie éolienne, ont commencé à impacter les prix du gaz naturel.

- Les événements mondiaux – Les guerres, les crises financières, les pandémies (comme le coronavirus ou COVID-19), les élections et bien d’autres choses encore impacteront la demande et l’offre de gaz naturel.

- Les rapports de l’EIA – Ces rapports hebdomadaires suivent les niveaux d’approvisionnement en gaz naturel, y compris ceux qui sont stockés.

Conclusion

Investir dans les contrats à terme sur le gaz naturel peut être un excellent moyen d’explorer le marché des contrats à terme. À mesure que les cas d’utilisation du gaz naturel se répandent dans le monde, le marché devrait continuer à évoluer. Cependant, un trader débutant pourrait trouver le marché des contrats à terme un peu compliqué. Il est donc préférable de bien comprendre les principes fondamentaux du gaz naturel afin de prendre de meilleures décisions d’achat ou de vente.