Dernière mise à jour le février 15, 2023

L’indice Ulcer (UI-Ulcer Index) est un indicateur populaire utilisé par les investisseurs pour mesurer le risque de baisse. Dans l’article ci-dessous, nous examinons de plus près l’indice Ulcer et le Martin Ratio, comment calculer cet indice, comment il peut aider dans le trading, ainsi que ses avantages et inconvénients.

Nous examinons également ce qui différencie l’indicateur UI de l’écart-type et comment intégrer le premier dans votre routine de trading.

Qu’est-ce que l’indice Ulcer ou Martin Ratio ?

L’indice Ulcer est un indicateur technique qui évalue le risque de baisse. La valeur de l’indice s’apprécie lorsque le prix du titre s’effondre et se déprécie lorsque le prix atteint de nouveaux sommets.

L’indice Ulcer est généralement mesuré sur une période de 14 jours, l’indicateur suggérant le drawdown de pourcentage auquel les investisseurs peuvent s’attendre par rapport au sommet du titre.

Peter Martin et Byron McCann ont initialement développé l’indice Ulcer en 1987 pour se concentrer sur les fonds communs de placement. Comme indiqué dans le livre de Martin et McCann intitulé “The Investor’s Guide to Fidelity Funds”, l’indice Ulcer évalue principalement les risques de baisse et se concentre moins sur la volatilité globale.

Les gestionnaires de fonds visent à générer des bénéfices en augmentant la valeur des actifs gérés. Le principal risque de ce type d’activité est le drawdown. L’indice Ulcer permet de mesurer le drawdown auquel les investisseurs peuvent s’attendre pour un titre spécifique. Il se distingue ainsi d’autres indicateurs de mesure du risque tels que l’écart-type (SD-standard deviation), qui accorde la même pondération aux fluctuations de prix haussières et baissières.

Ainsi, la gestion des risques en utilisant l’indice Ulcer peut fournir des résultats très différents, notamment lors de l’examen de stratégies d’investissement visant à empêcher les baisses de valeur d’un portefeuille.

Martin a également mis au point l’Ulcer Performance Index (UPI), également connu sous le nom de Martin Ratio, qui se concentre sur la volatilité à la baisse, entraînant des drawdown du prix. L’UPI est similaire au ratio de Sharpe mais utilise l’indice Ulcer au lieu de l’écart-type comme unité de mesure du risque. Les titres dont l’UPI est le plus élevé sont ceux dont le rendement ajusté au risque est le plus élevé.

Calculer l’indice Ulcer

Comme indiqué ci-dessus, l’indice Ulcer évalue la volatilité en fonction de l’ampleur de la baisse du cours du titre par rapport à son sommet sur une période donnée. Voici ci-dessous la formule permettant de calculer l’indice Ulcer en utilisant une période typique sur 14 jours.

Drawdown de pourcentage = [(Clôture – Clôture de sommet sur 14 périodes)/Clôture de sommet sur 14 périodes] x 100

Moyenne au carré = (Somme des drawdowns de pourcentage au carré sur 14 périodes)/14

Indice Ulcer = Racine carrée de la Moyenne au carré

Pour déterminer quel sommet de prix utiliser, les investisseurs doivent ajuster la période de rétrospection. Ainsi, un UI sur 14 jours mesure l’écart du cours du titre par rapport à son sommet des 14 jours précédents. Les investisseurs analysent des périodes de rétrospection plus longues, comme 50 jours, lorsqu’ils veulent vérifier les baisses de prix potentielles à long terme. En revanche, des périodes plus courtes permettent aux investisseurs de mesurer la volatilité à court terme.

L’indice Ulcer calcule à la fois le montant et l’échéance pour une baisse de pourcentage par rapport aux sommets récents. De ce fait, un drawdown plus important signifie qu’il faudra plus de temps au prix pour rebondir et retrouver ses précédents sommets, ce qui se traduit par une valeur plus élevée de l’indice Ulcer.

Contrairement à l’écart-type, la valeur calculée de l’indice Ulcer reste la même sur un large éventail d’intervalles de temps entre les points de données. Les investisseurs examinent les données de prix quotidiennes et hebdomadaires, mais des intervalles de plus d’une semaine peuvent conduire à ne pas tenir compte d’évolutions notables en termes de drawdown et de reprise au cours d’une période donnée. C’est pourquoi beaucoup déconseillent d’évaluer les données de prix sur des intervalles longs tels que les trimestres.

Quand l’indice Ulcer peut-il aider ?

Le principal avantage de l’indice Ulcer réside dans la nature de l’indicateur – évaluer la profondeur et la durée du risque de baisse. La plupart des analystes et des traders expérimentés affirment que l’indice Ulcer peut servir de jauge de risque dans toute situation où le SD peut être utilisé.

Il est également important de mentionner que l’indice Ulcer n’est pas un indicateur technique idéal pour le day trading. En revanche, il est très utile pour les investissements à long terme car l’indice oscille autour de 0 tandis que les prix des titres continuent de progresser et atteignent de nouveaux sommets.

Les investisseurs et les traders ne devraient pas considérer l’indice Ulcer comme un indicateur technique classique, mais plutôt comme une unité de mesure puissante du risque de baisse, conçue pour calculer les rendements ajustés au risque.

L’un des principaux cas d’utilisation de l’indice est d’éliminer les titres extrêmement volatils. Par exemple, on peut appliquer l’indice Ulcer dans la recherche des actions du S&P 600 pour ne pas tenir compte des actions très volatiles de l’indice.

Les avantages

Le principal avantage de l’indice Ulcer par rapport à d’autres indicateurs est qu’il se concentre entièrement sur la mesure des risques de baisse. Comme il représente la baisse des prix des titres, il est particulièrement utile pour les investisseurs à long terme.

En outre, il peut également être utilisé pour comparer la volatilité entre plusieurs titres. Un indice Ulcer moyen faible suggère un risque de drawdown plus faible, tandis qu’un indice Ulcer moyen plus élevé signifie généralement un risque plus élevé. Les investisseurs appliquent parfois une moyenne mobile (MM) à l’indice Ulcer pour identifier les titres dont la volatilité globale est plus faible.

Si l’indice Ulcer présente des pics inhabituels, cela peut signifier que le titre est confronté à un risque de baisse extrême, ce qui signifie que les investisseurs devraient éviter de détenir une position longue sur ces titres.

Un inconvénient évident de l’indice Ulcer est qu’il ne convient qu’aux actions de prix qui évoluent à la hausse. Comme tout autre indicateur de trading, il est préférable d’utiliser l’indice Ulcer avec d’autres indicateurs.

L’indice Ulcer contre l’écart-type

L’indice Ulcer est généralement utilisé comme alternative à l’écart-type (SD), principalement parce que ce dernier mesure à la fois la volatilité à la hausse et à la baisse, alors que l’indice Ulcer se concentre uniquement sur les risques de baisse.

Comme la volatilité à la hausse est généralement bonne pour les investisseurs, l’indice Ulcer n’en tient pas compte.

Bien que les deux aient des cas d’utilisation similaires, l’utilisation de l’indice Ulcer au lieu du SD peut donner des résultats très différents, en particulier avec l’allocation d’actifs dynamique, le market timing et d’autres stratégies de gestion de portefeuille.

L’idée principale de l’indice Ulcer est de servir de point de données de référence qui fournit beaucoup plus d’informations sur les risques de baisse que l’écart type, qui est souvent considéré comme un indicateur du risque.

En outre, l’indice Ulcer informe les investisseurs sur la profondeur et la durée d’un drawdown. Ceci est particulièrement important car un drawdown peu profond qui persiste sur une longue période peut provoquer autant de dégâts qu’un drawdown abrupt et plus court.

Une autre différence clé entre l’indice Ulcer et le SD est la façon dont ils sont calculés. Le SD se calcule en plusieurs étapes, notamment en déterminant le cours de clôture moyen du titre, en trouvant l’écart pour chaque période, puis les écarts carrés, en trouvant la somme des carrés et la variance, et enfin en calculant la racine carrée de la variance. Le calcul de l’indice Ulcer est plus simple.

Utiliser l’indice Ulcer dans le trading

Comme nous l’avons déjà mentionné, l’indice Ulcer est utilisé pour détecter des opportunités de trading intéressantes, bien qu’il faille un certain temps pour s’habituer à cet indicateur. Les analystes affirment que l’indice Ulcer peut être utilisé dans toutes les situations où l’écart-type est généralement utilisé.

Comme indiqué précédemment, l’indice Ulcer est généralement mesuré sur une période de 14 jours. Vous devriez donc vérifier si la période par défaut est fixée à 14.

Une fois appliqué sur un graphique, l’indice Ulcer utilise généralement deux couleurs – le vert et le rouge – ainsi qu’une ligne horizontale en pointillés qui fait office de signal. Il est important de mentionner que l’indice Ulcer est le mieux adapté lorsque le marché évolue à la hausse.

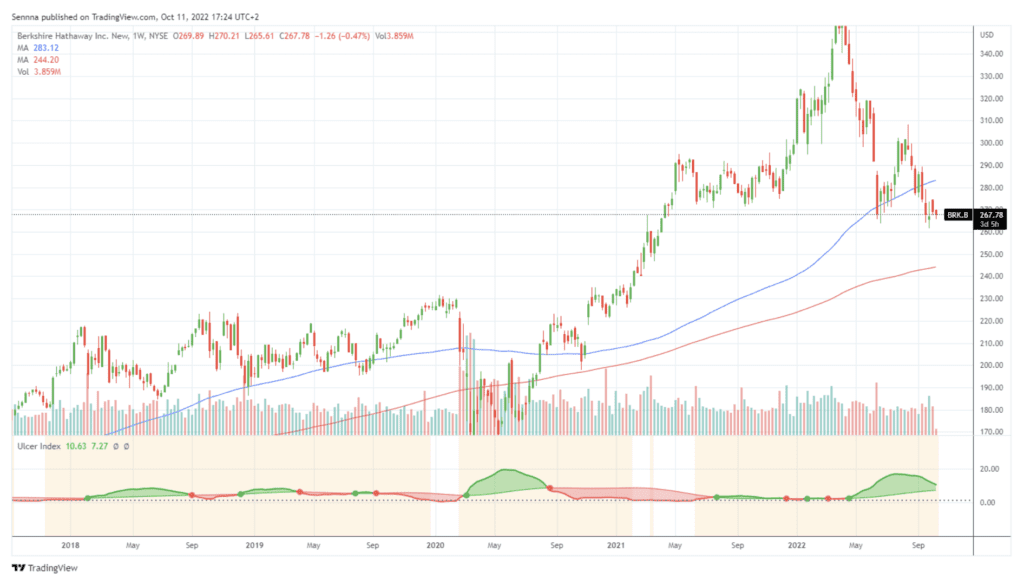

Comme le montre le graphique ci-dessus, l’indice Ulcer a évolué à la hausse lorsque les actions de Berkshire Hathaway étaient en baisse et vice versa. Les cercles verts et rouges sur le graphique représentent les périodes de croisement. Si le prix atteint un nouveau sommet à chaque période, la valeur de l’indice Ulcer est de 0. Cela suggère qu’il n’y a pas de risque de baisse car le prix s’apprécie de manière régulière.

Conclusion

L’indice Ulcer mesure le risque de baisse en évaluant les drawdowns représentés par les baisses de prix. La valeur de l’indice Ulcer augmente lorsque les prix des titres baissent et s’éloignent de leurs récents sommets. De façon similaire, l’indice est proche de 0 lorsque les prix continuent de monter et atteignent de nouveaux sommets.

L’indice convient mieux aux investisseurs à long terme et aux actifs qui évoluent à la hausse. De nombreux experts techniques déconseillent l’utilisation de l’indice Ulcer pour le day trading.