Dernière mise à jour le mars 4, 2024

Malheureusement pour de nombreux traders, les fluctuations de prix ne sont pas seulement un jeu de hauts et de bas. Souvent, les signaux de trading les plus précis concernent la force de la tendance. En d’autres termes, quelle est la probabilité que le prix continue fermement sa trajectoire ou s’affaiblisse et fasse marche arrière. Les traders utilisent de nombreux outils pour évaluer la force de la tendance. L’indice directionnel moyen (Average Directional Index) figure parmi les indicateurs les plus populaires et les plus efficaces à cette fin. Ce guide explore le concept et l’histoire de l’ADX. Nous examinerons ses avantages et ses inconvénients et la manière dont vous pouvez l’utiliser pour améliorer votre stratégie de trading.

Qu’est-ce que l’indice directionnel moyen ?

L’indice directionnel moyen (ADX) est un indicateur technique mesurant la force de la tendance. Cet indicateur est non directionnel et est dérivé des indicateurs de mouvement bidirectionnels (directional movement indicators-DMI).

L’indicateur est représenté par une ligne dont les valeurs sont comprises entre 0 et 100. Sur un graphique, la ligne ADX s’accompagne de deux indicateurs directionnels distincts – l’indicateur directionnel positif (+DI) et l’indicateur directionnel négatif (-DI). Tous ces indicateurs sont des indicateurs de momentum.

La ligne ADX se trace généralement en blanc, tandis que les lignes +DI et DI sont vertes et rouges. Dans l’ensemble, elles mettent en évidence la direction de la tendance et aident à déterminer sa force.

Les traders utilisent les lignes et la relation entre elles pour décider s’ils devraient adopter une position longue, courte ou éviter complètement de trader.

Outre l’identification des tendances plus fortes ou plus faibles, les traders utilisent l’ADX pour planifier leurs points d’entrée et de sortie.

L’objectif principal de l’indicateur est de vous aider à déterminer exactement la force de la tendance actuelle. La quantification de sa force et la visualisation de sa direction sont utiles aux day traders, aux investisseurs à court terme, aux scalpeurs et à tous les types d’acteurs du marché.

L’application de l’indicateur n’est pas difficile à maîtriser, même si elle peut intimider les débutants au début. La raison en est qu’il se compose de trois lignes distinctes, et les analyser toutes simultanément peut être un peu déroutant. Cependant, avec suffisamment de pratique, l’ADX peut devenir très amusant à utiliser !

Un bref historique de l’ADX

L’indice directionnel moyen a été mis au point par l’un des plus célèbres techniciens du XXème siècle, J. Welles Wilder. En 1978, il a présenté pour la première fois cet outil de trading technique dans son livre “New Concepts in Technical Trading Systems”. Bien que c’était il y a plus de 40 ans, l’indicateur est tout aussi efficace aujourd’hui.

Au départ, l’indicateur était destiné à répondre aux besoins des day traders sur les matières premières. Cependant, aujourd’hui, il est appliqué à presque tous les marchés, y compris les actions, les FNB, les fonds communs de placement et les contrats à terme (Futures).

En fait, le travail de Wilder est si essentiel qu’aujourd’hui que nombre de ses concepts sont au cœur de tous les logiciels graphiques. Il est également le père de certains des indicateurs les plus populaires, notamment le RSI (Relative Strength Index), le SAR parabolique, l’ATR (Average True Range), etc.

Comment calculer l’ADX

Le calcul de l’ADX est basé sur une moyenne mobile (MM) de l’expansion de la fourchette de prix pour une certaine période de temps. Il peut également s’agir de la moyenne des valeurs de l’indicateur directionnel (DX) sur la période spécifiée.

Sur la plupart des plateformes, le paramètre par défaut de l’indicateur est de 14 barres (ou périodes). Cependant, d’autres cadres temporels peuvent également être utilisés, selon la préférence du trader.

Voyons maintenant comment se déroule le processus de calcul. Veuillez tenir compte du fait que, bien que cela puisse sembler un peu déroutant, vous n’aurez pas à le faire à chaque fois que vous appliquerez l’indicateur. Les étapes ci-dessous sont juste pour votre référence et pour vous aider à comprendre les mécanismes de l’indicateur. Lors de vos transactions, vous laisserez simplement l’ordinateur faire le travail.

Calculer l’ADX en 12 étapes

- Commencez par calculer la fourchette réelle (true-range-TR) et les mouvements directionnels positifs et négatifs (+DM et -DM) sur 14 périodes.

- +DM = sommet actuel – sommet précédent.

- -DM = sommet précédent – sommet actuel.

- Les résultats déterminent celui à utiliser pour poursuivre le calcul. Choisissez celui ayant la valeur la plus élevée.

- La fourchette réelle (TR) est égale à la plus grande des valeurs suivantes : sommet actuel – creux actuel, sommet actuel – clôture précédente, ou creux actuel – clôture précédente.

- Il est maintenant temps de lisser les moyennes sur 14 périodes du TR, du +DM et du -DM. Ici, vous devriez inclure les valeurs -DM et +DM pour calculer leurs moyennes lissées. La formule pour le TR est la suivante : premières 14TR = somme des 14 premières lectures de TR, tandis que les 14TR suivantes = premières 14TR – (14TR antérieures/14) + TR actuelle.

- La valeur +DM lissée est divisée par la valeur TR lissée. Multipliez-la par 100, et vous obtenez la valeur de la +DI.

- Pour trouver la valeur du -DI, divisez le -DM lissé par le TR lissé et multipliez par 100.

- L’indice de mouvement directionnel (DMI) est égal à +DI moins -DI, divisé par la somme de +DI et de -DI, multiplié par 100.

- Pour calculer l’indice directionnel moyen (ADX), vous devriez trouver les valeurs de la DX pour les 14 périodes.

- Le premier ADX est égal à la somme des 14 périodes de DX, divisée par 14.

- Pour le reste, utilisez la formule suivante : ADX = ((ADX antérieur * 13) + DX actuel) / 14.

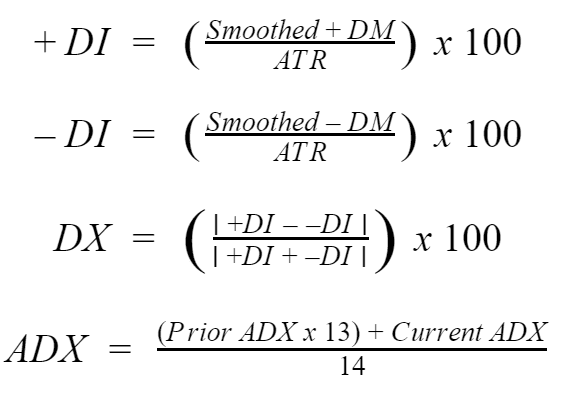

La formule de l’indice directionnel moyen

La liste des calculs ci-dessus vous a peut-être fait un peu peur, mais ne vous inquiétez pas – lorsque vous traderez, tout cela sera automatisé. Cependant, il est toujours bon de se familiariser avec la formule qui génère l’outil sur lequel vous comptez pour réaliser des bénéfices.

Voici donc la formule de l’indice directionnel moyen en un coup d’œil :

Où :

+DM (Mouvement directionnel) = Haut actuel – Haut précédent

-DM (Mouvement directionnel) = Creux précédent – Creux actuel

ATR = Fourchette réelle moyenne (Average True Range)

Comment interpréter l’indicateur ADX

La façon la plus précise d’interpréter l’indicateur ADX est de se rappeler que sa ligne indique la force de la tendance générale en montant lors des fluctuations de prix plus fortes et en baissant lors des fluctuations plus faibles. La force de la tendance est visualisée par la hausse de l’indicateur directionnel positif (+DI). À l’inverse, la force de la baisse du marché est reflétée par le mouvement baissier de l’indicateur directionnel négatif (-DI).

Ce n’est pas tout – vous devriez garder un œil sur la position de chacune des deux lignes par rapport à l’autre. Si la +DI flotte au-dessus de la -DI, le marché est généralement dans une tendance haussière. Et vice-versa.

Pour y voir plus clair, ajoutons quelques chiffres et un contexte.

Une tendance est considérée comme forte lorsque l’ADX est supérieur à 25 et faible s’il est inférieur à 25. En examinant les valeurs de l’ADX, vous pouvez avoir une idée de la tendance ou de l’absence de tendance du marché. Cependant, il est également important de regarder la période pendant laquelle l’ADX se situe au-dessus ou en dessous de la barre des 25. En général, plus la période est longue, plus le signal d’un marché à tendance est précis.

Comment la plupart des traders l’interprètent

| Valeur de l’ADX | Force de la tendance |

| 0 – 25 | Faible tendance |

| 25 – 50 | Forte tendance |

| 50 – 75 | Très forte tendance |

| 75 – 100 | Tendance extrêmement forte |

Un croisement entre la ligne +DI et la ligne -DI est également un signal utile. Lorsque la ligne +DI croise la ligne -DI et que l’ADX est supérieur à 25, cela est considéré comme un signal d’achat. En revanche, lorsque la ligne -DI croise la ligne +DI et que l’ADX est supérieur à 25, les traders adoptent généralement une position courte.

Assurez-vous également de vérifier si la ligne ADX marque des sommets consécutifs plus élevés ou plus bas. Dans le premier cas, cela signifie que le momentum de la tendance est en hausse. Une série de sommets inférieurs, en revanche, indique une tendance baissière.

Toutefois, n’oubliez pas que l’ADX peut également générer des signaux non tendanciels. Cela signifie essentiellement que le prix est trop volatile pour former une direction claire.

Les stratégies de l’indice directionnel moyen

En général, chaque fois que la tendance change de caractère, vous devriez veiller à réévaluer vos positions et à repenser votre stratégie de risque. Alors, comment faire ?

Le meilleur moyen est de rechercher les signaux les plus fréquents. Ces derniers incluent :

La divergence

L’idée générale est qu’à mesure que la tendance se développe, la valeur de l’ADX devrait augmenter en conséquence. Cependant, si le contraire se produit, vous avez une divergence.

Lorsque le prix de l’instrument atteint un sommet plus élevé, alors que l’ADX atteint un sommet plus bas, vous avez une divergence. Il ne s’agit pas nécessairement d’un signal de renversement mais plutôt d’un avertissement que la tendance est en train de changer.

Une divergence peut signifier plusieurs choses, notamment une consolidation de la tendance, une correction, un renversement ou même une continuation. Pas très utile, hein ?

La meilleure chose à faire ici est de resserrer votre ordre de vente stop et de rechercher des signaux provenant d’autres indicateurs (nous y reviendrons plus loin). Si vous ne parvenez pas à identifier l’évolution la plus probable du marché, il peut même être judicieux de saisir vos bénéfices et de fermer vos positions.

Les signaux de divergence générés par l’ADX sont très similaires à ceux des oscillateurs comme la MACD ou le RSI.

Identifier les fourchettes

L’une des parties les plus délicates du trading consiste à saisir le moment où les modèles de prix passent d’une tendance à une fourchette. L’utilisation de l’ADX peut être d’une grande aide à cet égard.

Le signal le plus fréquent indiquant que le marché se situe dans une fourchette est lorsque l’indicateur tombe en dessous de 25 mais pas en dessous de 20. Alternativement, c’est lorsque la tendance ralentit, mais pas encore suffisamment pour être considérée comme faible.

Dans une fourchette, la tendance est latérale et le marché est plutôt calme, sans prédominance significative d’acheteurs ou de vendeurs. Toutefois, si le ratio entre l’offre et la demande change, le marché réagit en brisant la fourchette.

La meilleure chose à faire lors des marchés à fourchette est de rester calme et d’éviter les stratégies de suivi de tendance. Vous pouvez procéder à des achats/ventes lorsqu’un renversement se produit. Si le renversement se produit autour de la ligne de support, vous pouvez adopter une position longue, tandis que s’il a lieu autour de la ligne de résistance, vous pouvez adopter une position courte.

La direction de la tendance et les croisements

L’ADX est le plus efficace lorsque le marché est en tendance, ce qui, heureusement, est le cas la plupart du temps. Lorsqu’il existe une tendance bien établie, assurez-vous de rechercher les croisements entre les lignes +DI et -DI.

Si le +DI passe sous le -DI et que l’ADX est supérieur à 25, attendez-vous à une fluctuation de prix haussière. À ce moment-là, vous pouvez ouvrir une position longue. D’autre part, lorsque l’indice -DI passe en dessous de l’indice +DI et que l’ADX est supérieur à 25, vous pouvez considérer que c’est le moment pour adopter une position courte.

Les croisements ADX sont également utiles pour planifier vos points d’entrée et de sortie. Dans une situation où vous avez une position longue et où le -DI passe en dessous du +DI, il est conseillé de bloquer vos bénéfices. Vous pouvez soit fermer entièrement votre position, soit utiliser des stops suiveurs et capturer une partie des bénéfices.

Cependant, il faut garder à l’esprit que l’indicateur ADX génère souvent des va-et-vient ou des signaux peu fiables. C’est pourquoi il est essentiel de le compléter avec d’autres outils de trading technique.

L’ADX et le RSI

En combinant ces deux indicateurs, vous obtenez un système qui mesure la force de la tendance et signale quand le marché est suracheté ou survendu.

Pour appliquer cette stratégie, vous devez placer un ordre d’achat lorsque le prix est en baisse, que l’ADX est supérieur à 25 et que le RSI est inférieur à 30. En revanche, si le prix est élevé, que l’ADX est supérieur à 25 et que le RSI est supérieur à 70, vous pouvez considérer que le marché est suracheté et ouvrir une position courte.

Lorsque vous appliquez cette combinaison, vous pouvez placer un ordre de vente stop au dernier sommet de l’indicateur ADX.

L’ADX et la MACD

Ces indicateurs se complètent bien car ils fournissent une image plus détaillée de ce qui se passe avec le prix de l’instrument.

Tandis que la MACD permet de mieux déterminer la direction de la tendance, elle peut également signaler un renversement. Assez similaire à ce que peut faire l’ADX, non ? En les combinant, cependant, vous obtenez un reflet plus précis de l’évolution du marché.

Vous pouvez regarder la MACD pour détecter les renversements et vous appuyer sur l’ADX pour les qualifier (qu’ils soient forts ou faibles).

Pour être plus concret – vous pouvez adopter une position longue lorsque la MACD est supérieure à zéro, que l’ADX dépasse 25 et que le +DI passe sous le -DI. Et vice-versa.

L’ADX et le SAR parabolique

Cette stratégie est utile principalement pour réduire au minimum les faux signaux potentiellement générés par l’ADX. En le complétant avec un indicateur avancé comme le SAR parabolique, on s’assure de la capacité des traders à capturer des rendements maximums lorsque le marché est en tendance.

Lorsque vous tradez cette combinaison, recherchez le moment où le SAR parabolique imprime au moins trois paraboles consécutives dans la direction de la tendance. Une fois que cela se produit, vous pouvez ouvrir une position. En revanche, si trois paraboles successives vont à l’encontre de la tendance, vous avez un signal de sortie précoce.

Les erreurs courantes lors de l’utilisation de l’ADX

Il est juste de dire que l’ADX n’est pas le plus simple des indicateurs. C’est pourquoi les traders commettent souvent quelques erreurs cruciales lors de son application.

La première erreur notable est d’agir précipitamment et d’ouvrir une position dès que vous voyez quelque chose ressemblant à un signal provenant de l’ADX. Gardez à l’esprit qu’il produit de nombreux faux signaux. Donc si vous ne le complétez pas avec un indicateur supplémentaire pour plus de confirmation, vous risquez d’entrer dans une position perdante. Les croisements de l’ADX, qui mettent généralement un certain temps à se former, en sont un exemple. Si vous vous précipitez dans une transaction dès qu’ils apparaissent, ou sans les confirmer avec un signal provenant d’un autre indicateur, vous risquez d’entrer ou de sortir du marché trop tôt et de ne pas profiter des bénéfices maximums.

Une autre erreur fréquente est lorsque les traders considèrent une ligne ADX baissière comme un signe de renversement de tendance. Cela n’est vrai que lorsque l’ADX est inférieur à 25. Si la ligne est juste en baisse mais toujours au-dessus de la barre des 25, cela indique que la tendance s’affaiblit.

Enfin, assurez-vous d’éviter de trader pendant les marchés à fourchette car l’ADX est susceptible de générer des faux positifs s’il n’est pas accompagné d’un indicateur avancé. L’indicateur a prouvé à plusieurs reprises qu’il est le plus efficace lorsqu’il est appliqué pendant des tendances clairement établies et non pendant des marchés latéraux.

Les avantages et inconvénients

L’ADX a prouvé son efficacité depuis plus de quatre décennies déjà. Cependant, comme tout autre indicateur, l’ADX n’est pas parfait, et il ne s’adapte pas à toutes les conditions de marché. C’est pourquoi il est essentiel de se familiariser avec ses drawdowns et ses avantages avant de décider s’il peut contribuer à améliorer l’efficacité de votre stratégie de trading.

Les avantages et inconvénients de l’indice directionnel moyen (ADX) peuvent être résumés de la façon suivante :

Les avantages

- Un indicateur hautement fiable sur les marchés à tendance

- Aide à trouver les tendances les plus fortes à trader

- Quantifie précisément la force de la tendance

- Alerte au sujet des changements dans le momentum de la tendance

- Peut aider à confirmer la validité d’une rupture de tendance

- Fonctionne avec une variété d’instruments

- Vous permet d’observer simultanément la force des acheteurs et des vendeurs

Les inconvénients

- Il s’agit d’un indicateur retardé suivant le prix

- Il est moins efficace durant les mouvements de marché latéraux

- Il peut générer de faux signaux en cas d’utilisation sur des périodes plus courtes

- Il ne peut pas s’utiliser comme indicateur indépendant

Conclusion

En un mot, si l’on considère que les meilleurs bénéfices proviennent généralement de la capture de tendances fortes, il n’y a pas de meilleur outil à cet effet que l’ADX.

L’indice directionnel moyen (ADX) est l’un des indicateurs les plus complets, et apprendre à l’utiliser sera certainement bénéfique pour votre stratégie de trading. Il constitue une partie inestimable de l’arsenal d’outils de nombreux traders, en particulier lorsqu’il est associé à d’autres indicateurs SAR parabolique ou RSI.

Cependant, comme tout autre indicateur technique, l’ADX ne peut pas fournir des signaux précis à 100 % en permanence. Pour en tirer le meilleur parti, veillez à l’appliquer avec précaution et à revérifier ses signaux sur plusieurs cadres temporels.