Dernière mise à jour le septembre 8, 2023

Pour investir intelligemment, il faut utiliser les bons outils. Qu’il s’agisse de mesurer les paramètres de volatilité ou de comprendre l’action des prix, il est impossible de prendre des décisions de trading éclairées sans les ressources appropriées. L’une de ces ressources est le graphique de profil de marché. Utilisée pour la première fois en 1984, la fonction de profil de marché organise facilement diverses données de trading afin que les traders et les investisseurs puissent prendre des décisions de trading en connaissance de cause.

Qu’est-ce que le profil de marché dans le trading ?

Le profil de marché (Market Profile-MP) est tout simplement une forme unique de graphique permettant aux traders de mieux comprendre l’action des prix et l’activité de trading sur un marché particulier. Il a été officiellement introduit en 1984 par le célèbre auteur et trader indépendant J. Peter Steidlmayer pour le Chicago Board of Trade (CBOT).

Steidlmayer a créé le graphique MP pour représenter l’acceptation ou le rejet des prix sur une période donnée à l’aide d’une distribution graphique. Depuis leur introduction, les graphiques de profil de marché ont fourni une meilleure façon d’observer les marchés et ont ouvert la voie à des analyses de marché plus rationnelles.

Avant de poursuivre, il est important de mentionner qu’un graphique de marché de profil n’est pas un indicateur technique, même si c’est un outil utile pour les traders. Il s’agit plutôt d’une image donnant un aperçu approfondi de l’état actuel du marché en indiquant où se trouve le prix le plus tradé et le volume à chaque niveau de prix.

Il est également important de ne pas confondre le profil de marché dans le trading avec la mise en place d’un profil marketing dans les affaires. Dans ce contexte, un graphique de profil de marché affiche l’historique de trading de l’actif en utilisant une série de lettres et/ou de couleurs pour représenter l’action du prix dans le temps, généralement sur 24 heures.

Le graphique démontre essentiellement la volatilité du titre tout en capturant les ratios prix-volume à un moment donné. En d’autres termes, il vous montre la quantité d’un actif tradé à un prix donné et sur une période donnée.

Les graphiques MP portent d’autres noms, notamment le TPO (Time-Price Opportunity) de Sierra Chart, les graphiques de Volume Profile et l’échelle de graphique Sierra.

Pourquoi le profil de marché est-il important dans le trading ?

Comme un profil de marché affiche le prix, le volume et le cadre temporel sur un seul graphique, les traders peuvent l’utiliser pour déterminer les zones de valeur et les points de contrôle d’un titre.

En d’autres termes, les traders peuvent l’utiliser pour évaluer les tendances du marché et suivre l’évolution des prix. Ils peuvent ainsi obtenir des informations précieuses sur l’analyse des prix, du temps et des volumes, ce qui leur permet de décider du meilleur plan d’action — acheter, vendre ou détenir.

Les graphiques de profil de marché sont également excellents pour identifier les niveaux de prix ayant été acceptés ou rejetés par le marché. Cela permet d’identifier les niveaux de support et de résistance sur le graphique et d’anticiper les fluctuations de prix à venir. Cela permet aux traders de déterminer quand le marché est passé de l’équilibre à un état de déséquilibre.

L’une des meilleures choses à propos d’un profil de marché est qu’il fonctionne dans toutes les conditions de marché. La plupart des indicateurs techniques ou des systèmes de trading ne fonctionnent que dans certaines conditions de marché, comme une tendance haussière ou baissière. Un profil de marché n’est pas soumis à de telles restrictions puisqu’il permet aux utilisateurs d’identifier clairement les conditions de marché équilibrées et déséquilibrées (à la hausse ou à la baisse) à tout moment.

Comment lire un graphique de profil de marché

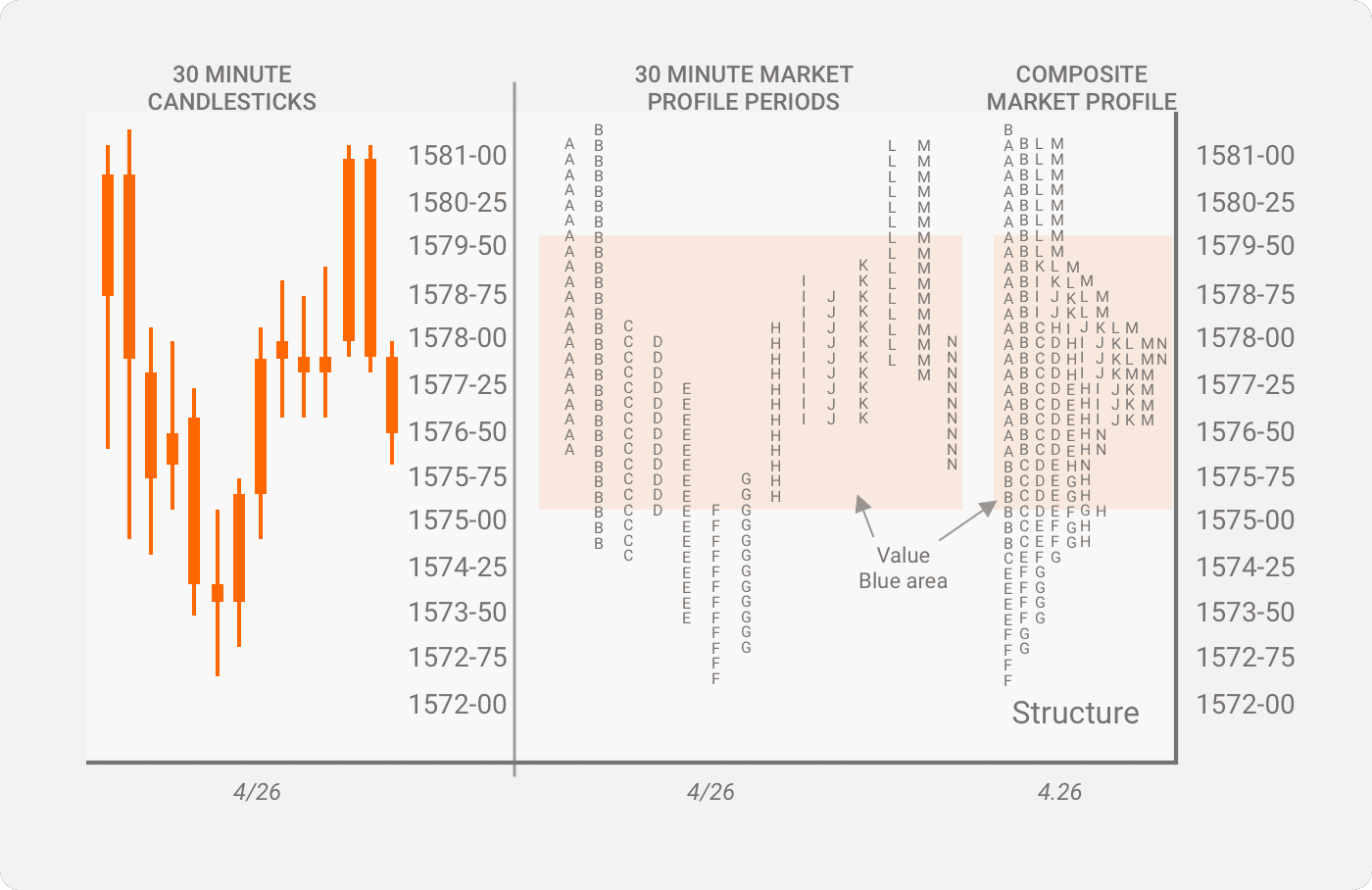

À première vue, le graphique de profil de marché ressemble à un mélange indiscernable de lettres et de couleurs. Mais la lecture de ce graphique n’est en fait pas si compliquée. La première chose à mentionner est que ce graphique vous montre l’action du prix sur un cadre temporel particulier.

Il y a trois choses que le profil de marché nous indique :

- L’action du marché sur une période donnée.

- Les prix les plus importants de la journée.

- Comment le prix et le temps sont en corrélation à certains moments pendant cette journée.

Comme tout autre graphique de trading, les graphiques de profil de marché affichent le volume sur l’échelle horizontale (axe des x) et le prix sur l’échelle verticale (axe des y).

Le volume est affiché sous la forme d’un histogramme horizontal où les lignes horizontales les plus longues représentent le volume de trading le plus élevé pour cette période. Le prix est le point de contrôle (point of control-POC) car c’est lui qui contrôlait le plus le marché.

Sur le graphique de profil de marché, seuls quelques cadres temporels sont disponibles. Les plus courants sont les suivants : 5 minutes, 30 minutes, quotidien, hebdomadaire et mensuel. De nombreux traders se concentrent sur le cadre temporel de 30 minutes.

Imaginons que vous regardiez un graphique de profil de marché de 30 minutes. Le cadre temporel comprend des lettres et/ou des couleurs variables. Chaque lettre représente un segment de temps. Chaque lettre représente 30 minutes de trading pour cet actif particulier.

Les points clés sur le graphique de profil de marché

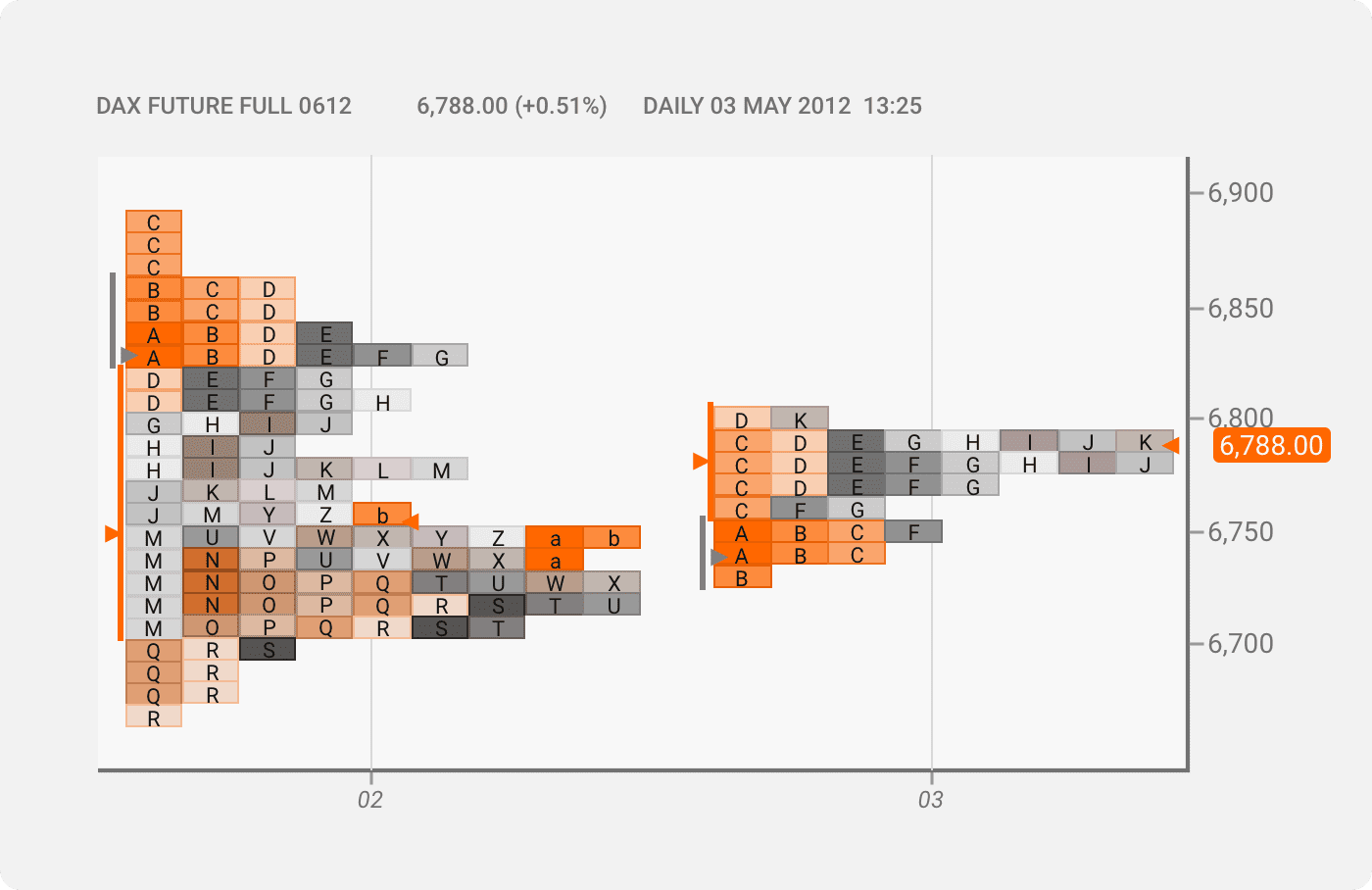

Regardez le graphique ci-dessus. Il s’agit d’un graphique de profil de marché pour le DAX Futures. Le cadre temporel est fixé à des intervalles quotidiens. Voici ce qu’il nous indique :

- Le triangle rouge (POC) est l’éventail de prix auquel le volume de trading a été le plus élevé. Comme vous pouvez le voir, il correspond à l’une des plus longues lignes horizontales du graphique.

- La ligne rouge nous montre l’éventail de prix pour l’essentiel du trading ayant eu lieu pendant cette période.

- La ligne bleue indique l’éventail de prix initial dans lequel le trading a eu lieu au cours de la période.

- Le triangle vert représente le prix d’ouverture.

En plaçant votre curseur sur chaque lettre colorée, vous obtiendrez des informations supplémentaires sur cette période, notamment :

- Le nombre de ticks ayant eu lieu.

- Le montant de volume tradé.

- Le nombre de cases dans le profil.

- Le nombre de cases sous et au-dessus du POC.

- Les prix d’ouverture, de sommet, de creux et de clôture.

En fonction de votre système de trading, vous pouvez également inclure des informations personnalisées qui s’afficheront lorsque vous placerez votre curseur sur les cases.

Le Time Price Opportunity (TPO)

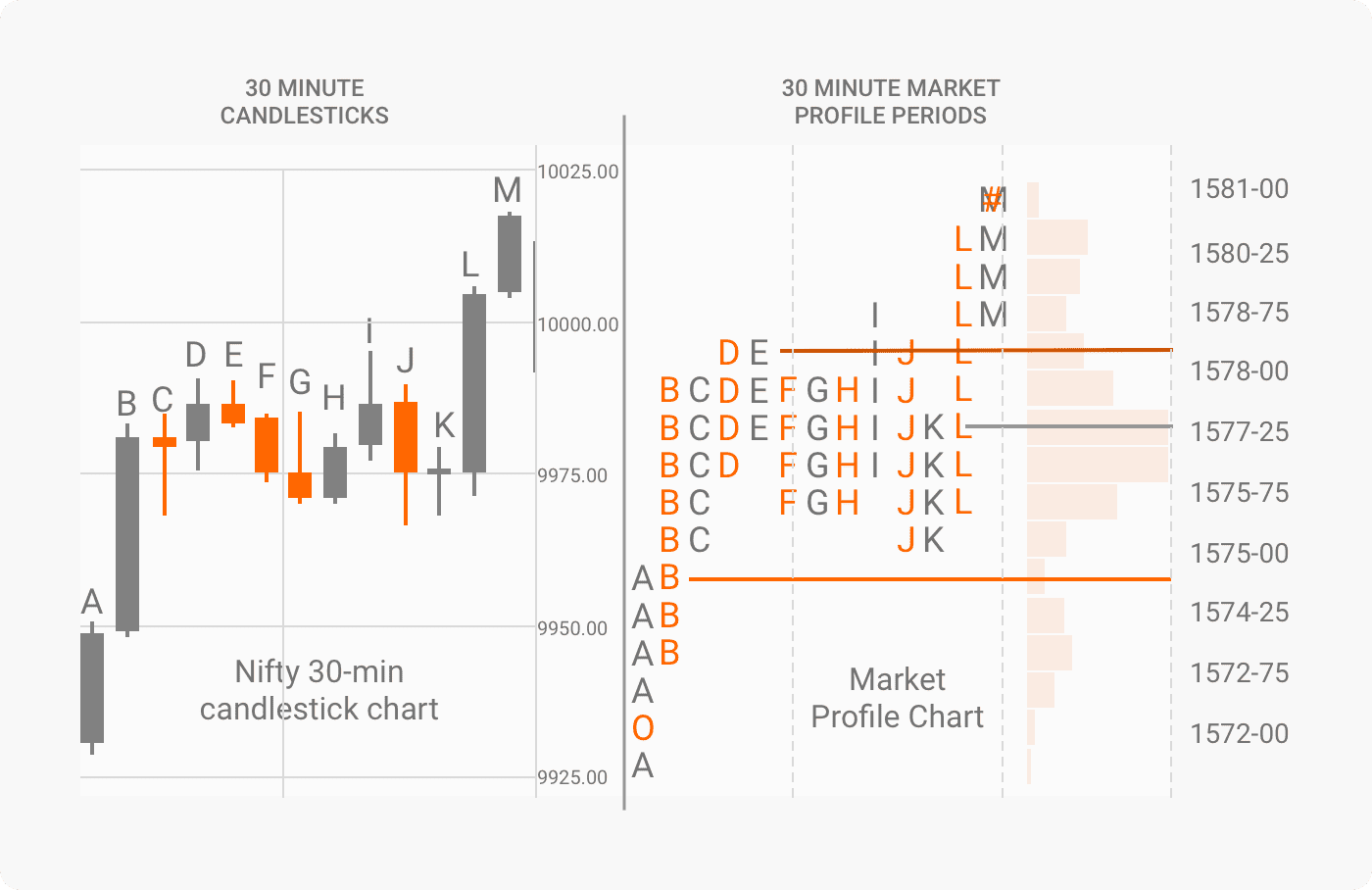

La meilleure façon de comprendre le TPO est d’abord d’examiner les chandeliers ou les barres standards pour lire les graphiques financiers.

Typiquement, nous avons nos zones d’ouverture et de fermeture sur chaque chandelier. Si le chandelier est rouge, nous savons que le prix s’est ouvert dans la partie supérieure de la bougie et s’est fermé dans la partie inférieure. S’il est vert, nous savons qu’il s’est ouvert à la partie basse de la bougie et qu’il s’est fermé à la partie haute.

Le problème ici est que nous ne savons pas vraiment où les prix se sont concentrés pendant une période particulière dans les chandeliers. Imaginons que vous regardiez un chandelier vert de 30 minutes. Vous savez où le prix s’est ouvert, où il s’est fermé, et que le prix a augmenté. Mais cela ne vous dit pas combien de temps le prix est resté sur une certaine partie de cette bougie.

C’est là que le TPO intervient. Il permet aux traders de réaliser des transactions à un prix spécifique pendant une période donnée. Chaque fois que le marché atteint un nouveau prix, le graphique du profil de marché crée un nouveau TPO. Fondamentalement, il identifie les opportunités créées sur le marché à un moment et à un prix donnés.

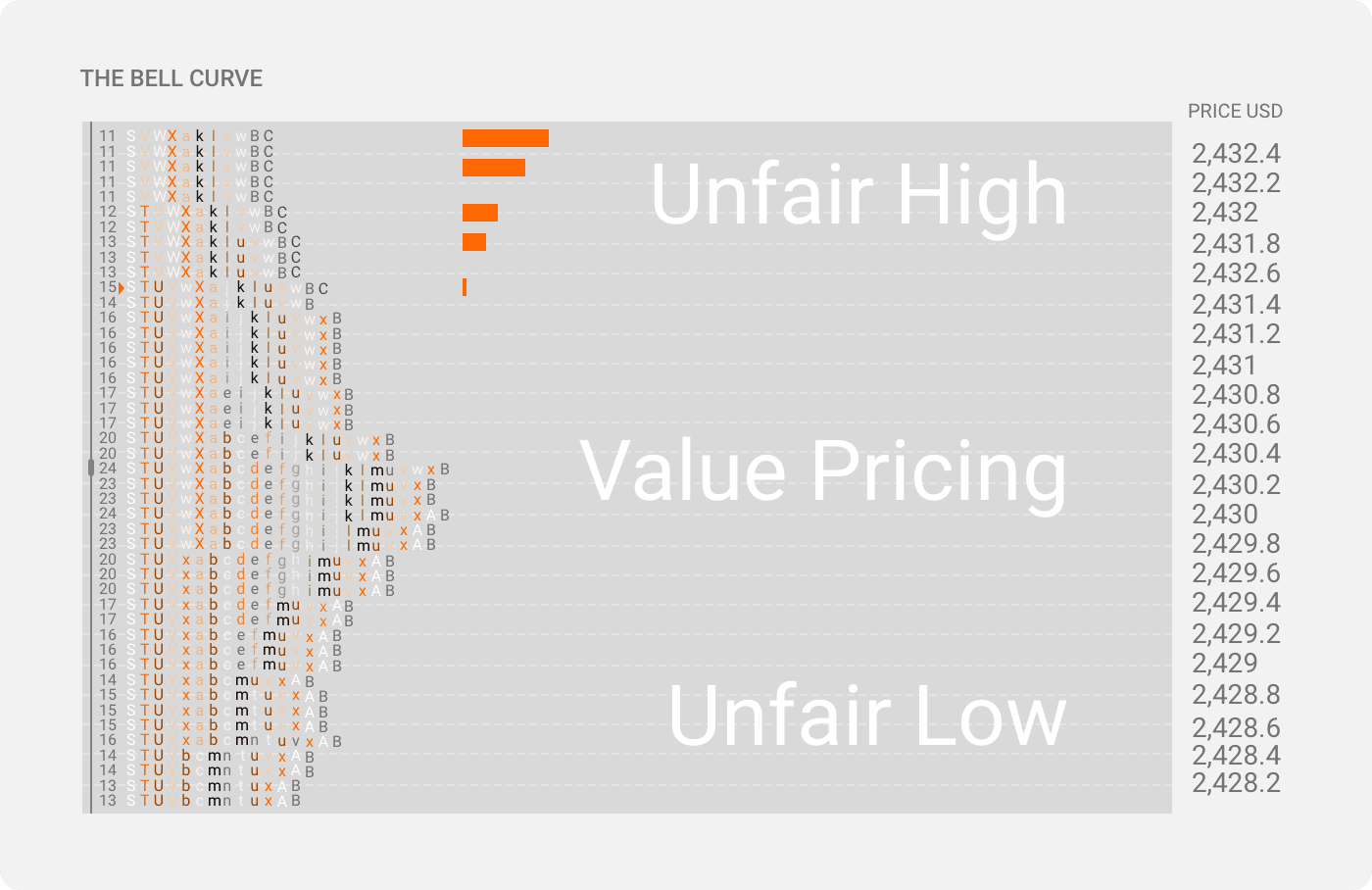

La courbe en cloche

Vous remarquerez que la plupart des graphiques de profil de marché sont formés de pentes plus faibles à chaque extrémité tandis que la zone centrale est saillante, un peu comme une cloche. Cela représente un scénario de trading typique dans lequel les volumes de trading ont tendance à être beaucoup plus élevés lorsque le marché est le plus actif pendant la journée.

C’est ce que l’on appelle la courbe en cloche et elle est principalement influencée par les acteurs du marché au cours de cette période.

Par exemple, imaginons qu’un actif se trade à 80 $. Les acheteurs institutionnels et les grands acteurs veulent acheter lorsque le prix est de 50 $ ou moins. En revanche, les gros vendeurs ne veulent vendre que lorsque le prix est de 120 $ ou plus.

Si ce sont les seuls acteurs du marché, le prix de l’actif restera à 80 $ car aucune des parties n’a l’intention de trader à ce niveau. Mais il y a alors d’autres acteurs sur le marché — les day traders, les scalpers, les swing traders, etc.

Une fois que ces acteurs entreront sur le marché, le prix de l’actif augmentera ou diminuera en fonction de leurs efforts combinés. Si le prix baisse et atteint la barre des 50 $, les gros acheteurs commenceront à placer leurs transactions. Inversement, les gros vendeurs placeront également leurs transactions si le prix monte jusqu’à 120 $.

Comme prévu, cette interaction affectera de manière significative le volume de trading pour cette période. N’oubliez pas que plus la ligne horizontale des TPO est longue sur le graphique, plus le volume de trading est élevé. C’est ce qui provoque la saillie de la ligne et l’apparition de la courbe en forme de cloche.

Les niveaux de profil de marché

La meilleure façon d’apprécier l’importance de la courbe en cloche dans un graphique MP est de comprendre les niveaux de profil de marché. Il y a deux niveaux principaux à prendre en compte ici — la zone de valeur et le POC. Examinons chacun d’eux à tour de rôle pour avoir une idée plus claire.

La zone de valeur

À présent, nous savons déjà que chaque marché est mis en place pour faciliter les transactions. Nous savons également que le prix du titre augmentera jusqu’à ce que le dernier acheteur ait passé sa commande et qu’il n’y ait plus d’acheteurs à un prix en hausse. C’est ce que nous appelons un Unfair High (extrémité supérieure de la courbe en cloche).

À l’autre extrémité, le prix du titre va baisser jusqu’à ce que le dernier vendeur ait vendu et qu’il n’y ait plus de vendeurs à un prix en baisse. Nous appelons cela un Unfair Low (extrémité inférieure de la courbe en cloche).

Au fur et à mesure que le trading se poursuit, le marché finit par définir une fourchette avec un Unfair High et un Unfair Low. Lorsque cela se produit, nous appelons la partie du graphique située entre le Unfair High et le Unfair Low la zone de valeur. C’est là que le marché enregistre le plus d’action sur une période donnée.

La zone de valeur aide les traders à comprendre quand ils devraient entrer dans une transaction. Rappelez-vous, bien sûr, que le profil de marché n’est pas un système de trading qui vous dit quand acheter ou vendre. Il s’agit plutôt d’un outil de support aidant à confirmer vos transactions sur la base de l’action du prix et du volume à une période donnée.

Dans la zone de valeur se trouve la juste valeur. C’est là que le prix de l’actif devrait évoluer une fois que les grands acteurs seront entrés sur le marché.

Comment cela aide-t-il à prendre des décisions de trading informées ?

Eh bien, si vous savez où le prix est censé évoluer sur une période donnée, vous pouvez confirmer la tendance du marché et placer votre ordre d’achat/de vente en conséquence. Ainsi, si vous cherchez à prendre une position longue sur une période de moyen à long terme, vous pouvez acheter lorsque le prix est en baisse au niveau de la zone du Unfair Low car il n’y a pas encore beaucoup d’action, et vous vous attendez à ce que le prix gravite vers la juste valeur.

Dans le même ordre d’idées, si vous êtes un vendeur à long terme, l’emplacement idéal pour vendre sera lorsque le prix se trouve dans la zone du Unfair High. Il n’y a pas encore beaucoup d’action, et vous vous attendez à ce que le prix descende dans la zone de la juste valeur lorsque les gros vendeurs entreront sur le marché.

Peut-on acheter ou vendre dans la zone de la juste valeur ? Absolument, mais vous ne feriez probablement pas autant de bénéfices en raison du volume de transactions et du pic de volatilité dans cette zone.

Le point de contrôle

Nous avons déjà révisé le POC plus tôt. Il s’agit tout simplement du niveau de prix où les traders ont passé le plus de temps, et où le marché a enregistré le volume le plus élevé pour cette journée. On peut facilement repérer le point de contrôle sur le graphique du profil de marché en regardant les plus grandes lignes de TPO.

Le POC est généralement aussi près que possible du centre de la zone de valeur. De nombreux traders considèrent qu’il s’agit du prix le plus équitable pour les acteurs du marché. Par conséquent, si vous voulez trader dans la zone de valeur, vous voudrez placer vos transactions (achat ou vente) au POC. Tout ce qui est supérieur ou inférieur au POC est un pari risqué.

Les types de jours de profil de marché

Il y a deux principaux types de jours dans le profil de marché moderne — les jours de fourchette et les jours de tendance. Les traders qui comprennent ces différents types de jours et qui sont capables d’identifier tôt le type de jour qui se développe ont un avantage certain. En effet, ils ont une idée de ce qu’ils peuvent attendre du marché avant la clôture.

Il y a généralement un manque de conviction directionnelle de la part des acheteurs et des vendeurs sur le marché les jours de fourchette. Dans ce cas, les traders cherchent généralement à estomper les écarts par rapport à la zone de valeur et à trader en utilisant le style de stationnarité.

En revanche, les jours de tendance se caractérisent par des fluctuations de prix directionnelles continues. Dans ce cas, les traders cherchent généralement à utiliser un style de suivi de tendance. Cela signifie qu’il faut commencer à trader lors d’une rupture ou d’un ressac puis suivre la tendance dominante du marché jusqu’à la rentabilité.

Les variantes au sein des jours de fourchette et de tendance.

- Journée normale — Il s’agit de la structure de jour la plus basique et elle présente une légère extension unidirectionnelle au-delà de la période de solde initial (Initial Balance Period-IBP).

- Journée de variation normale — Il y a une extension unidirectionnelle au-delà de l’IBP ainsi qu’une rotation relativement large dans le développement du marché pour la majeure partie de la journée.

- Journée neutre — Il y a une extension de prix des deux côtés de l’IBP et ni les acheteurs ni les vendeurs de l’Other Time Frame (OTF) n’ont le contrôle directionnel.

- Journée sans tendance — Il n’y a pas d’extension en dehors de l’IBP et aucune participation des acheteurs ou des vendeurs de l’OTF.

- Journée de tendance — Il y a une large fourchette sur le marché et les acheteurs ou les vendeurs de l’OTF ont pratiquement le contrôle.

- Journée de double distribution — Elle commence généralement comme une journée de tendance. Mais de nouvelles informations entrent sur le marché et influencent le prix.

Comment améliorer votre trading en utilisant le profil de marché

Les graphiques de profil de marché peuvent faciliter les confirmations de trading lorsqu’ils sont utilisés dans le cadre d’un système de trading plus large. Ces graphiques permettent également d’identifier facilement les niveaux de support et de résistance et la façon dont l’action du prix interagit avec le point de contrôle et le volume de trading.

Au lieu d’essayer de trader à l’aide de chandeliers statiques, le profil de marché fournit un contexte supplémentaire pour mieux comprendre où les changements dans l’offre et la demande ont réellement lieu.

En tant que day trader avisé, vous pouvez utiliser ces précieux éléments d’information pour trader des rebonds au niveau de support après avoir confirmé le dernier POC. En revanche, un swing trader peut utiliser le graphique de profil de marché pour trader des ruptures basées sur le POC du jour précédent.

Comme pour toutes les techniques et tous les systèmes, l’utilisation du profil de marché pour améliorer votre trading requiert de la patience et de la pratique. Profitez des simulateurs de trading virtuels pour affiner vos compétences avant de vous lancer sur les marchés réels. Lorsque vous vous sentez suffisamment à l’aise pour trader de l’argent réel, n’oubliez pas d’y aller doucement. Les marchés peuvent être assez impitoyables, surtout pendant les périodes de forte volatilité.

“La différence entre l’analyse technique traditionnelle et le profil de marché est que l’analyse technique traditionnelle tente de prédire l’avenir sur la base du passé. Le profil de marché tente d’identifier les conditions sous-jacentes du mouvement actuel du marché pour le poursuivre ou le modifier.”

– J. Peter Steidlmayer