Dernière mise à jour le juillet 29, 2024

De nombreux traders débutants échouent parce qu’ils ne peuvent pas résister à la pression liée à l’instabilité des marchés. Ils n’y arrivent pas parce qu’ils manquent de sang-froid et n’ont pas établi une stratégie de gestion des risques adéquate. L’une des premières choses que vous devez apprendre, c’est comment contrôler votre drawdown. Évitez de le laisser vous entraver et vous deviendrez un trader plus accompli. Dans ce guide, nous en apprendrons davantage sur le drawdown dans le trading. Nous examinerons également son fonctionnement et la manière de le contrôler efficacement sur votre compte de trading financé par Earn2Trade.

Qu’est-ce qu’un drawdown ?

Un drawdown dans le trading fait référence à la mesure dans laquelle votre compte de trading ou un investissement particulier baisse par rapport à son pic avant de se redresser. En d’autres termes, une baisse du pic au creux (swing low) pendant une période donnée.

Nous le calculons en pourcentage entre le pic et le creux suivant. Toutefois, dans le cas de la valeur du compte de trading, nous pouvons également déclarer le drawdown comme une somme en dollars. Par exemple, si les 1 000 $ de votre compte de trading tombent à 900 $ puis reculent et dépassent les 1 000 $, le drawdown est de 10 % (ou 100 $).

Si le prix de l’instrument ou la valeur de votre compte tombe en dessous du pic mais ne parvient pas à remonter, vous pouvez vous attendre à un nouveau creux plus bas. Les creux ne deviennent reconnaissables qu’après un nouveau pic.

Cela est la raison pour laquelle nous enregistrons les drawdowns juste après que le prix revienne au pic (1 000 $ dans ce cas). Sinon, s’il y a un creux plus fort, il pourrait augmenter.

Vous pourriez aussi apprécier :

- Support et résistance │ Un concept fondamental de l’analyse technique

- Les contrats à terme de Bitcoin expliqués – Apprenez comment trader les produits dérivés de Bitcoin

Une inéluctabilité du marché financier

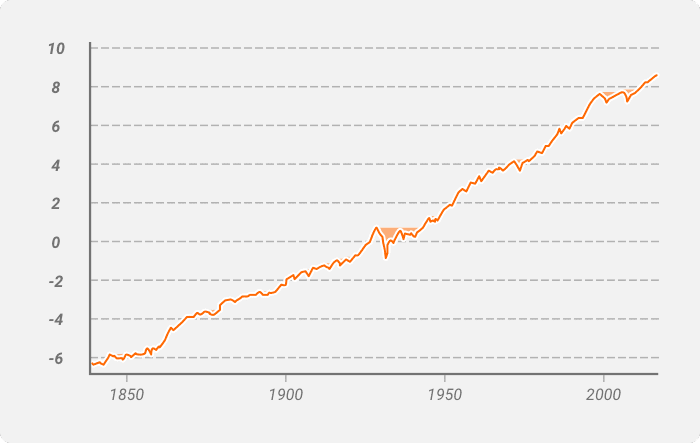

Les drawdowns représentent un composant inéluctable des marchés financiers et sont plus courants que l’on pourrait ne le penser. Selon certaines estimations, le S&P 500 dispose d’un drawdown entre 5 et 10 % approximativement 12,8 % du temps.

En outre, sur une période d’histoire de marché de presque 200 ans, les investisseurs ont été dans une situation de drawdown 74 % du temps. Plus de 40 % de ces drawdowns ont dépassé 20 %.

Si le marché dispose d’autant de drawdowns, il est alors normal pour votre compte de trading et les actifs dans votre portefeuille de les avoir. Vous ne pouvez tout simplement pas y couper.

Ce n’est toutefois pas une mauvaise chose. Si vous apprenez à les gérer et adoptez des stratégies de gestion des risques adéquates, vous pouvez réduire l’effet que de telles situations ont sur vos résultats de trading.

À moins que vous ne puissiez regarder vos actions perdre 50 % de leur valeur sans succomber à la panique, vous ne devriez pas participer au marché boursier. “

– Warren Buffet

Qu’est-ce qu’un drawdown dans le trading ?

Les drawdowns dans le trading sont importants car ils aident les traders à mesurer le risque historique des instruments ou à évaluer leurs résultats.

Par exemple, le drawdown d’un FNB, d’un contrat à terme (Futures) ou d’une action peut indiquer le degré de risque et de volatilité de l’instrument dans le passé. Ainsi, les traders peuvent mieux déterminer si l’instrument en question correspond à leur tolérance au risque et à leurs objectifs d’investissement.

Dans le contexte du trading, nous pouvons également décrire les drawdowns comme une volatilité à la baisse. Plus elle est importante, plus l’instrument particulier a été (et continuera probablement à être) volatil.

Lorsque l’on analyse le drawdown sous la perspective du prix d’un instrument ou de la valeur d’un compte, il est essentiel de souligner que le temps nécessaire pour se remettre de la baisse est une autre caractéristique clé.

Plus vite l’instrument retrouve son prix, mieux c’est pour le trader. Bien entendu, cela vaut aussi pour les comptes de trading.

Par exemple, si un instrument particulier subit un drawdown notable de 10 % et revient à son sommet en quelques secondes ou minutes seulement, la raison la plus probable est alors un « flash crash » qui ne devrait pas trop inquiéter les investisseurs.

En général, cependant, un drawdown peut prendre de quelques heures à plusieurs mois lorsqu’il s’agit du marché.

Ce n’est pas la même chose qu’une perte

Ne confondez pas un drawdown avec une perte. Un drawdown est une mesure temporaire du pic au creux tandis que la perte est calculée sur la base du prix d’achat par rapport au prix actuel ou de sortie de l’instrument.

Cependant, nous décrivons souvent les drawdowns comme des « pertes non réalisées ». Comme vous pouvez le voir dans le tableau ci-dessus, la baisse est temporaire. Elle est enregistrée une fois que le prix atteint son deuxième sommet et clôt le drawdown.

Lorsque vous lisez des guides de trading professionnels ou des fils de discussion sur les forums de trading, vous pouvez voir d’autres personnes utilisant le terme « drawdown de performance ». Toutefois, il s’agit d’une autre façon de désigner la stratégie de drawdown d’un trader particulier sur une certaine période de temps.

Comprendre comment fonctionne le drawdown

Pour comprendre comment il fonctionne, nous analyserons les deux contextes dans lesquels il s’applique.

Démarrons avec le drawdown comme mesure du risque financier d’un actif. Dans ce contexte, le drawdown est en gros la partie négative de l’écart type par rapport au prix d’un instrument spécifique.

Voici un exemple. Imaginons qu’AAPL trade à 300 $. Elle passe de 15 $ à 285 $ puis repasse à 300,01 $. Le drawdown, dans ce cas, est 5,00 %.

Dans le contexte du compte du trader, le drawdown est calculé comme une baisse temporaire de la valeur du compte qui est récupérée par la suite. Par exemple, si vous avez 50 000 $ sur votre compte et que vous perdez 5 000 $ mais que le portefeuille reprend ensuite de la valeur et dépasse la barre des 50 000 $, vous avez un drawdown de 10,00 %.

Maintenant que vous vous êtes familiarisé avec son fonctionnement, il est essentiel de comprendre comment l’utiliser pour évaluer les opportunités d’investissement.

L’importance du risque que représente un drawdown pour les investisseurs dépend de son ampleur. Par exemple, alors qu’une baisse de 1 % du cours d’une action nécessite simplement un rebond de 1,01 % pour dépasser son précédent pic, si le retrait est plus important, il se transforme en un risque important pour les investisseurs.

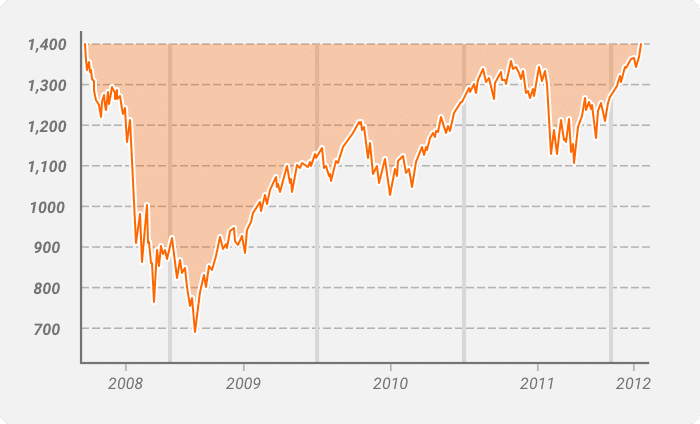

Si le marché baisse de 20 %, il doit atteindre une hausse de 25 % pour revenir à ses niveaux antérieurs. Un drawdown de 50 % se traduit par une augmentation de 100 %, nécessaire pour un redressement complet. Et la vérité est que des drawdowns de 50 % ne sont pas impossibles. La dernière fois que nous avons vu un tel scénario se produire sur un marché important, c’était lors de la crise financière de 2008.

Les baisses du marché après 2008

Dans le tableau ci-dessous, vous pouvez voir un autre exemple d’un drawdown du S&P 500, qui a eu lieu entre juin 2008 et mars 2012. D’une durée de trois ans et neuf mois, le drawdown a atteint son point le plus bas, soit -52 %.

Une règle générale pour les investisseurs est d’éviter les instruments dont les drawdowns sont supérieurs à 20 % – 25 %.

Il est également essentiel d’examiner comment les drawdowns peuvent vous aider à évaluer une stratégie de trading et ses résultats. Gardez à l’esprit qu’une stratégie de trading avec une rentabilité de 10 % et un drawdown maximum de 2 % est meilleure qu’une stratégie avec une rentabilité de 20 % et un drawdown de 20 %.

Les investisseurs institutionnels doivent prendre cela en compte car la taille du ticket de leurs investissements est énorme.

Cependant, il faut garder à l’esprit que se reposer uniquement sur le drawdown n’est pas une stratégie viable. Il peut varier d’un instrument à l’autre et ne peut pas refléter l’effet sur le prix en fonction des événements politiques, des actualités du marché, des politiques gouvernementales, etc. En outre, il ne tient pas compte des variations aléatoires des actions ou des fonds.

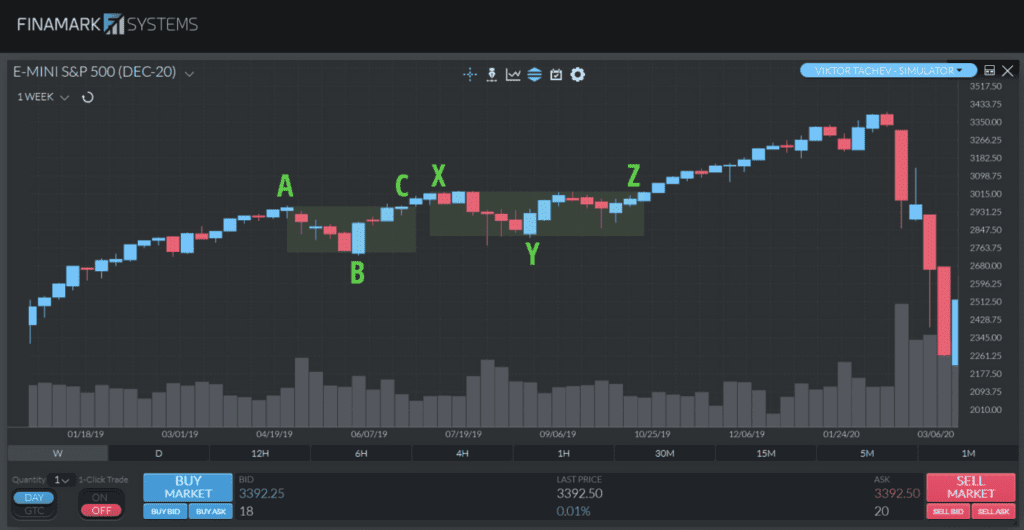

Exemples de drawdown dans le trading

Dans l’exemple ci-dessous, nous examinons un graphique hebdomadaire des contrats à terme E-Mini S&P 500. Il y a deux prélèvements consécutifs marqués d’un rectangle vert.

Le premier drawdown part du pic marqué par A et atteint ensuite un creux marqué par B. Ensuite, le prix dépasse le pic précédent et conclut le drawdown au point C.

La même situation se produit avec le deuxième drawdown. Après le pic initial (X), le prix atteint un creux (Y) puis dépasse le premier pic (Z).

Comme vous pouvez le constater, le premier drawdown prend deux mois. Le second dure quant à lui trois mois et demi.

Dans le cadre du trading, les drawdowns peuvent prendre de quelques minutes à plusieurs mois, voire des années.

Il est difficile de prédire l’ampleur d’un drawdown. La meilleure chose à faire est d’adopter une stratégie de gestion des risques adéquate pour protéger votre portefeuille d’investissements.

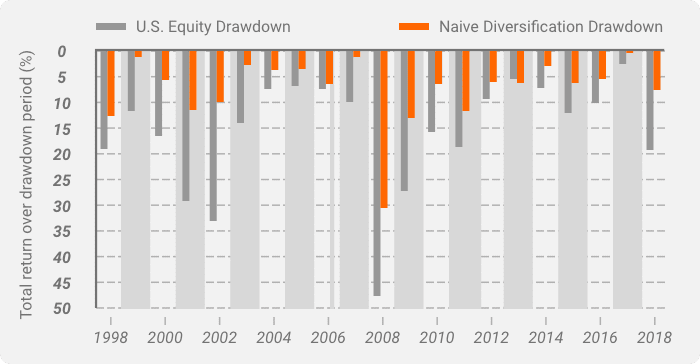

Les experts suggèrent que vous pouvez atténuer l’effet d’un drawdown en maintenant un portefeuille bien diversifié. Cela inclut un large éventail d’instruments tels que des actions, des obligations, des matières premières, des liquidités, des métaux précieux, etc. Lors de la constitution de ce portefeuille, veillez à tenir compte de la volatilité historique des composants potentiels afin d’éviter d’inclure des actifs présentant des drawdowns élevés.

Analyser les données historiques

Vous trouverez ci-dessous des données provenant des indices Bloomberg, S&P, MSCI, SEI et Bloomberg. Elles montrent comment une simple diversification peut aider à mieux naviguer pendant les périodes de drawdowns. La stratégie de diversification naïve employée est à pondération égale. Plus d’informations sur les composants sont disponibles ici.

Pour mieux protéger vos investissements des drawdowns, il est également essentiel d’analyser la situation en perspective. Bien que personne ne sache combien de temps peut durer un drawdown, vous pouvez au moins planifier vos objectifs et ajuster le drawdown maximum possible en fonction de votre horizon d’investissement.

Par exemple, supposons que vous débutiez votre carrière ou que vous ayez plus de 10 à 15 ans avant la retraite. Dans ce cas, un drawdown de 20 % pourrait être viable car, pendant cette période, votre portefeuille sera très probablement en mesure de se remettre d’éventuels effets négatifs.

En revanche, les individus proches de la retraite devraient envisager de constituer des portefeuilles ayant des drawdowns aussi faibles que possible pour faire en sorte que leur capital soit protégé.

Qu’est-ce qu’un drawdown maximum ?

Un drawdown maximum est la fourchette maximale (mouvement) entre un pic et un creux dans un portefeuille. Il est mesuré en pourcentage ou en dollars dans le cas de transactions/valeur.

Ils l’utilisent soit comme mesure autonome, soit en l’intégrant dans des concepts plus complexes comme le rendement ou le MDD.

Le drawdown maximum ne prend en compte que l’ampleur du drawdown le plus important. Il ne prend pas en compte la fréquence de pertes importantes ou combien de temps il faut pour que le prix atteigne de nouveau son sommet.

Le concept du MDD a pour but de donner aux investisseurs une image plus claire du potentiel de préservation du capital d’une opportunité d’investissement particulière. Par exemple, si le trader compare deux stratégies de sélection des titres ayant des performances et une volatilité égales, il choisira le MDD le moins élevé.

Un drawdown maximum faible est préférable parce qu’il signifie que les pertes potentielles d’un investissement spécifique sont plus faibles. En revanche, un MDD de 100 % signifie qu’investir dans un instrument spécifique n’a aucun intérêt.

Utiliser des indices de référence

Lors de l’analyse d’une opportunité d’investissement particulière, il est essentiel d’examiner le MDD dans un contexte de benchmarking.

Exemple 1

Imaginons que vous songiez à investir dans un fond avec un drawdown maximum de 30 % pour la période 2000 – 2010. À première vue, cela peut sembler être un investissement extrêmement risqué. Ensuite, observez le S&P 500 pour la même période et vous verrez que son MDD est supérieur à 50 %.

Cela met les choses en perspective et montre que le fonds a massivement surpassé l’indice en termes de MDD. Ce que vous avez d’abord considéré comme un investissement risqué s’est avéré être un pari plus sûr que l’indice de référence mondial pour une période donnée.

Bien sûr, ce ne sera pas toujours le cas. Vous ne devriez jamais investir dans un instrument basé uniquement sur son MDD. De nombreux facteurs entrent en jeu ; le MDD n’est que l’un d’entre eux. Ce que cela démontre, c’est que vous devez toujours analyser le drawdown par rapport à un indice de référence.

Exemple 2

Si vous tradez des actions, utilisez le S&P 500, le Dow Jones Industrial Average ou un autre indice. Si vous tradez des devises, utilisez un indice en dollars à titre de comparaison.

En outre, pour obtenir des informations utiles, vous devriez toujours élargir votre analyse en comparant le drawdown maximum à la durée maximale du drawdown. En fait, il convient de mentionner que la durée d’un drawdown est souvent plus pénible pour le trader que son ampleur. Un drawdown de 20 % d’une durée de quelques mois est supportable. Mais lorsqu’il dure des années, il peut vraiment mettre vos nerfs à rude épreuve.

Utilisez le drawdown maximum pour mieux prévoir le pire scénario possible pour vos transactions. Garder le contrôle de ceci vous aidera à devenir un trader plus accompli.

Exemple d’un drawdown maximum

Supposons que vous ayez un portefeuille d’investissement d’une valeur initiale de 100 000 $. Au fil du temps, il passe à 125 000 $. En raison de certaines circonstances défavorables du marché, il tombe à 80 000 $ pour rebondir à 90 000 $ puis retomber à 70 000 $. Ensuite, la valeur du portefeuille monte en flèche et double pour atteindre 140 000 $.

Maintenant, avant que vous ne vous précipitiez dans le calcul des pourcentages, nous devrions clarifier plusieurs choses. Cela ressemble à une série d’événements pouvant compliquer le calcul du MDD. Cependant, la vérité est que vous n’avez pas à intégrer tous les points de prix dans votre calcul.

Il ne faut tenir compte que du pic initial (125 000 $) et de la baisse la plus faible (70 000 $). Le dernier pic (140 000 $) n’est pas pertinent car la seule chose importante ici est que le pic initial a été dépassé. Peu importe que votre portefeuille ait dépassé 125 000 $ avec un seul cent ou 15 000 $.

En outre, les pics et creux intérimaires (80 000 $ et 90 000 $) ne sont pas pris en compte. C’est parce qu’ils ne surpassent pas les points de prix les plus bas et les plus hauts.

La formule pour calculer le drawdown maximum est :

MDD = (Valeur de creux – Valeur de pic) / Valeur de pic

En prenant en compte les valeurs de l’exemple ci-dessus, au final, le MDD pour le scénario donné ressemblera à :

MDD = (70 000 $ – 125 000 $) / 125 000 $= -44,00 %

Maintenant, si vous êtes un investisseur et surtout un retraité à la recherche d’une stabilité pour votre capital, vous voudriez considérer le MDD de vos investissements. Analysez plusieurs possibilités, qu’il s’agisse d’un fonds commun de placement, d’un portefeuille d’actions ou autre et mettez davantage l’accent sur celui dont le MDD est le plus faible (bien entendu, en plus d’autres mesures essentielles comme les résultats, les frais, etc.).

Pour mieux comprendre le drawdown maximum, analysons-le également dans le contexte de bénéfices de trading.

Une étude de cas théorique

Imaginons que pendant la session de trading d’aujourd’hui, Joe ouvre cinq transactions.

- 1ère transaction – un bénéfice de 20 $ avec un drawdown maximum de 10 $

- 2ème transaction – une perte de 10 $ avec un drawdown maximum de 35 $

- 3ème transaction – une perte de 50 $ avec un drawdown maximum de 60 $

- 4ème transaction – un bénéfice de 40 $ avec un drawdown maximum de 25 $

- 5ème transaction – un bénéfice de 55 $ avec un drawdown maximum de 30 $

À la fin de la journée, le bénéfice de Joe est de 55 $ avec un drawdown maximum de 60 $ (celui de la 3ème transaction).

Le scénario ci-dessus est un exemple de stratégie suicidaire car les drawdowns maximums sont très élevés. Au final, Joe a de la chance et finit du côté des gagnants. Cependant, la prochaine fois, les choses pourraient ne pas être aussi favorables. Si la perte maximale latente sur une seule transaction dépasse toujours la performance totale de la session de trading, Joe pourrait voir son portefeuille rapidement anéanti.

C’est pourquoi il est essentiel de toujours garder à l’œil le drawdown maximum de vos investissements. Considérez cela comme un rouage essentiel de votre stratégie de gestion des risques. En fin de compte, cela peut faire la différence entre une navigation réussie sur les marchés et la perte de votre capital.

Comment fonctionne le drawdown maximum dans les comptes de trading financés

Les avantages des comptes de trading financés sont nombreux, et nous en avons longuement parlé dans notre guide dédié.

Ici, nous observerons une perspective différente et explorerons ce que le drawdown signifie dans le contexte des comptes de trading financés et combien cela est important pour votre performance.

Avant cela, nous devrions nous focaliser sur le sens du terme « trailing drawdown ».

Lorsque vous regardez les différents niveaux de comptes Live sur notre programme Trader Career Path® par exemple, vous verrez que chacun d’eux a une limite de trailing drawdown spécifique.

Le trailing drawdown est lié à la performance positive du compte. Pour le dire d’une autre manière, si vous réalisez un bénéfice de 5 $, votre trailing drawdown augmentera également de 5 $. Il suit vos résultats positifs de trading et s’ajuste en fonction de vos bénéfices.

Pour l’expliquer d’une façon plus claire, examinons un véritable exemple. Le compte Live Trader Career Path® de 50 000 $ dispose d’un trailing drawdown de 2 000 $. Si vous gagnez 200 $ sur votre premier trade, votre solde de compte passera à 50 200 $. Le trailing drawdown suivra et s’ajustera à 200 $. Le niveau de trailing drawdown deviendra effectivement 48 200 $.

Si vous enchaînez les transactions réussies et dépassez la barre des 52 000 $, le niveau de drawdown égalisera la valeur de votre compte initial (50 000 $). À ce niveau, il cessera de grimper et restera fixe.

En revanche, si vous enregistrez des pertes finissant par atteindre votre limite de trailing drawdown et que votre valeur de compte atteint ou tombe en dessous de la barre des 48 000 $, il sera liquidé.

Pour en savoir plus à ce sujet, assurez-vous de consulter cet article de notre section Assistance.