Dernière mise à jour le octobre 11, 2023

Si vous souhaitez trader les contrats à terme (Futures) Nasdaq, vous avez deux choix : trader les contrats à terme Micro E-mini Nasdaq (MNQ) ou E-mini Nasdaq (NQ). Les deux ont été conçus par le CME et sont basés sur le même indice sous-jacent. Et pourtant, en termes de trading, les différences entre eux peuvent être stupéfiantes.

Bref aperçu du trading de contrats à terme Micro Nasdaq

Fondé en 1971, le Nasdaq est l’un des plus grands marchés boursiers au monde. Il n’est devancé que par le New York Stock Exchange (NYSE). Toutes les transactions sont effectuées électroniquement par l’intermédiaire de teneurs de marché, de sorte que les traders n’ont pas besoin de traiter directement dans un emplacement physique.

Comme d’autres marchés de contrats à terme, le marché des contrats à terme du Nasdaq est un marché dérivé. Cela signifie que les contrats à terme tradés sont liés aux instruments sous-jacents.

Dans cette situation, les contrats à terme micro Nasdaq (MNQ) et e-mini Nasdaq (NQ) sont basés sur l’indice Nasdaq-100. Il est donc plus approprié de les appeler respectivement les contrats à terme sur indice boursier micro e-mini Nasdaq-100 et e-mini Nasdaq-100.

À propos de l’indice Nasdaq-100

Le Nasdaq 100 est un indice de croissance à forte capitalisation. Il suit les résultats de plus de 100 des sociétés non financières les plus importantes en termes de capitalisation boursière et cotées à la bourse du Nasdaq. La plupart de ces sociétés opèrent dans les secteurs de la technologie et de la biotechnologie, représentant plus de 50 % de la pondération de l’indice.

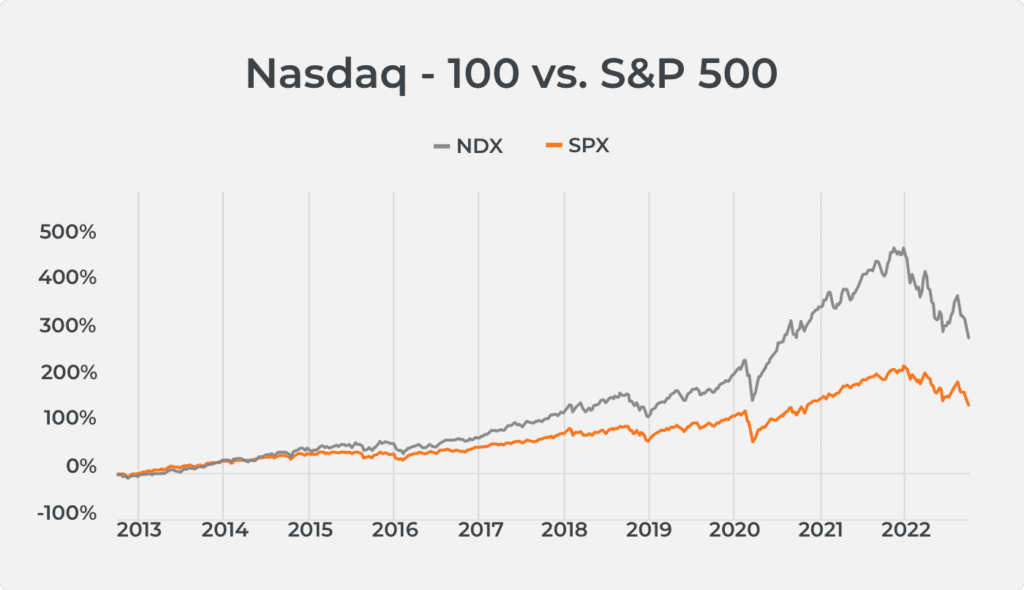

Quant à savoir pourquoi il s’agit d’une option si populaire parmi les traders d’aujourd’hui, c’est parce que, ces dernières années, le Nasdaq 100 a enregistré des résultats nettement supérieurs à ceux de nombreux autres indices de premier plan, dont le S&P 500.

Que sont les contrats à terme Micro Nasdaq ?

Les contrats à terme Micro e-mini Nasdaq-100 sont des instruments à effet de levier qui permettent aux traders de contrats à terme de spéculer sur l’indice Nasdaq-100 de manière efficace et rentable.

Ces contrats à terme sont qualifiés de “micro” car ils représentent 1/10ème de la taille des contrats à terme standard e-mini Nasdaq-100. Les contrats MNQ sont évalués à 2 fois [1] [2] l’indice Nasdaq-100, et chaque tick vaut 0,50 $, contre 5 $ pour le contrat NQ.

Les contrats à terme MNQ ont été lancés par le groupe Chicago Mercantile Exchange (CME) en mai 2019. Ces contrats à terme s’adressent aux traders qui cherchent à s’exposer à l’indice Nasdaq-100 sans avoir à lever un fort capital d’investissement.

Comme d’autres types de contrats à terme, le micro e-mini Nasdaq-100 oblige les propriétaires à remplir leurs contrats à des dates de règlement spécifiques. Les contrats à terme Micro Nasdaq sont généralement réglés en espèces. Ces contrats sont calculés comme la différence entre le prix auquel le contrat a été acheté ou vendu et le prix actuel de l’indice au moment du règlement.

Les contrats à terme MNQ se tradent 24 heures sur 24 avec des participants dans le monde entier. Certains traders se tournent vers eux pour se couvrir contre le risque global du marché. Comme il s’agit d’un instrument indiciel à forte composante technologique, de nombreux traders utilisent également ces contrats à terme micro pour trouver et exploiter des opportunités de diversification.

Que sont les contrats à terme e-mini Nasdaq 100 ?

Les contrats à terme NQ sont également des instruments conçus par le groupe CME. Leur objectif est de faciliter un accès rentable à l’indice Nasdaq-100 et de participer à l’évolution de ses prix. Ils ont été introduits en 1999 à 20 $ multiplié par la valeur du Nasdaq 100. Cela a permis aux traders qui, auparavant, ne pouvaient pas trader les contrats à terme Nasdaq 100 onéreux (dont le prix était de 100 $ multiplié par celui de l’indice) de participer enfin à l’action.

Les contrats à terme E-mini Nasdaq sont tradés presque 24 heures sur 24 tous les jours de trading.

Comme il s’agit de produits à effet de levier, les traders sont en mesure d’entrer et de sortir des transactions avec moins de capital. Cependant, il est important de se rappeler que si les gains peuvent être élevés lorsque l’on trade avec un effet de levier, il y a également un risque de pertes importantes.

La valeur de tick MNQ et les détails de contrat

Pour mieux comprendre le fonctionnement des contrats à terme MNQ, voici un bref aperçu des caractéristiques des contrats à terme micro Nasdaq, telles qu’elles sont décrites sur le site Web du CME :

| Unité de contrat | 2 $ x Indice Nasdaq-100 |

| Prix relevé | Les prix des contrats à terme MNQ sont exprimés en dollars et en cents américains |

| Heures de trading | Le trading sur le CME Globex est ouvert du dimanche 18h au vendredi 17h Heure de l’est (17h – 16h Heure centrale). Il y a une période de maintenance d’une heure tous les jours de 17h à 18h Heure de l’est Sur le CME Clearport, le trading est ouvert du dimanche 18h au vendredi 18h45 Heure de l’est |

| Code de produit | CME Globex : MNQ CME ClearPort : MNQ Clearing : MNQ |

| Fluctuation de prix minimale | Les contrats à terme MNQ ont un tick minimal de 0,25 points d’indice, et une valeur de tick de 0,50 $ |

| Contrats listés | Les contrats sont listés tous les trimestres — mars, juin, septembre et décembre — pendant cinq trimestres consécutifs |

| Méthode de réglement | Réglés financièrement (la plupart du temps en espèces) |

| Fin du trading | Le trading se termine le 3ème vendredi du mois du contrat à 9h30 Heure de l’est |

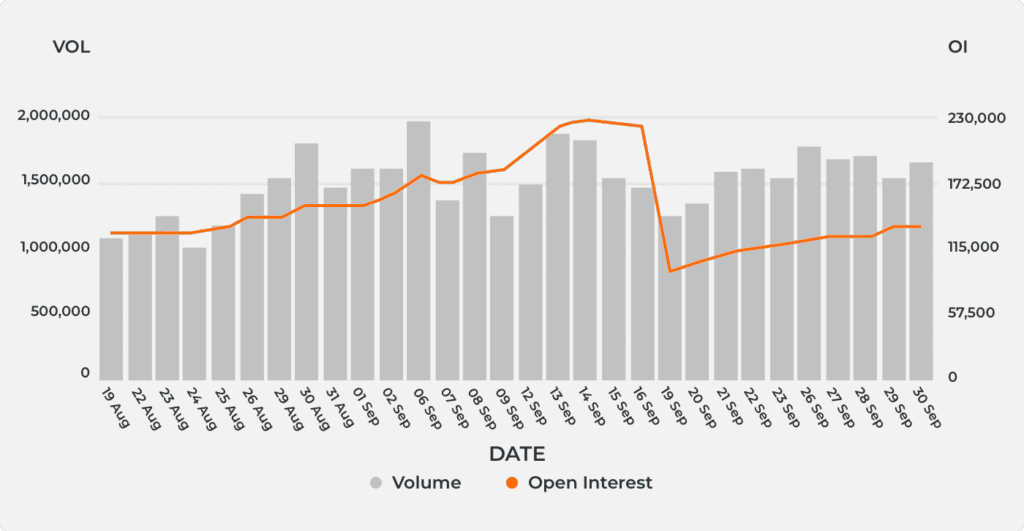

Depuis leur lancement officiel en 2019, les contrats à terme micro Nasdaq ont connu un départ en fanfare sur le marché, avec des volumes de trading qui ont continuellement augmenté mois après mois. Et même s’il a été terriblement impacté par la pandémie de COVID en 2020, comme tous les autres instruments tradés sur la bourse du Nasdaq, les contrats à terme MNQ ont pu maintenir un volume de trading raisonnablement fort tout au long de la période.

En raison de sa forte représentation de sociétés technologiques, l’indice Nasdaq-100 est un indicateur largement utilisé des résultats des secteurs des télécommunications, de la technologie et de la biotechnologie. Toutefois, cela signifie également que les résultats de l’indice sont quelque peu liés aux résultats des actions individuelles de certains secteurs.

Apple, Microsoft, Alphabet (la société mère de Google), Amazon, Meta (anciennement Facebook) et Tesla sont parmi les plus grands acteurs de l’indice. Donc, si l’une de ces actions est en baisse pour la journée, il y a de fortes chances que le Nasdaq 100, et par extension, le trading des contrats à terme MNQ, soit impacté. C’est pourquoi il est important de maîtriser quelques stratégies de trading avant d’y engager votre capital.

Les stratégies populaires pour trader les contrats à terme MNQ

Il y a de nombreuses stratégies qui méritent d’être observées lorsqu’il s’agit de trader les contrats à terme MNQ, surtout pour les traders débutants. Cela inclut :

Le trading de rupture

Comme son nom le suggère, cette stratégie est appliquée lorsque le prix de l’actif sort de sa configuration graphique habituelle. Il y a un énorme potentiel de trading rentable lorsque cela se produit car le prix devient volatil, ce qui permet de prendre des positions dans le sens de l’évolution des prix. Toutefois, cela signifie qu’il faut savoir comment reconnaître les configurations graphiques et ce qu’elles signalent.

Pour utiliser correctement le trading de rupture, il est important de se préparer à l’avance aux ruptures. Pour ce faire, il faut mettre en place des ordres stop d’achat et de vente en suspens afin de pouvoir gagner de l’argent dès le début de la rupture. C’est aussi une bonne idée de mettre en place des objectifs de stop-loss. De cette façon, on minimise le risque de perte si la rupture se retourne dans l’autre sens.

La stratégie de ressac

Cette stratégie consiste à tirer parti des ressacs des cours pour gagner de l’argent. On parle de “ressac” lorsque le prix s’inverse après un mouvement initial haussier ou baissier au-delà des niveaux de support/résistance.

En fonction de la direction de la tendance sous-jacente, les traders peuvent prendre des positions longues ou courtes pour tirer profit des variations de prix qui en résultent.

Les ressacs sont généralement inévitables dans tout scénario de trading. Ils se produisent généralement lorsque les traders commencent à encaisser leurs bénéfices. Cela entraîne le prix dans la direction opposée, provoquant un “ressac”.

Le trading fondamental

Comme mentionné précédemment, les contrats à terme micro Nasdaq sont basés sur les résultats de 100 sociétés. Par conséquent, la conduite d’analyses fondamentales pour ces sociétés peut aider à fournir des indications très utiles sur la façon dont elles pourraient évoluer à court et à long terme.

Pour cela, il faut étudier en permanence les rapports sur les entreprises de l’indice Nasdaq-100 et suivre les annonces importantes qui peuvent avoir un impact sur le cours de leurs actions individuelles.

Parmi les indicateurs les plus importants du trading fondamental figurent le bénéfice par action (BPA), le ratio cours/bénéfice (RCB), le flux de trésorerie disponible (FTD), le ratio dividendes/bénéfice (Divident Payout Ratio-DPR) et le ratio capitaux propres/emprunts (Debt-to-Equity Ratio-D/E). On peut généralement les trouver dans les rapports d’entreprise.

Les contrats à terme MNQ contre les contrats à terme NQ

La plus grande différence entre les contrats à terme MNQ et NQ est la taille de la valeur notionnelle de leurs contrats. Alors que les contrats à terme NQ ont une taille de contrat de 20 $ multiplié par l’indice Nasdaq-100, les contrats à terme MNQ ont une taille de contrat de 1/10ème des contrats à terme NQ — 2 $ multiplié par l’indice Nasdaq-100.

La différence de taille des contrats a également un impact sur leur valeur minimale de tick. Les contrats à terme NQ ont une valeur de tick minimale de 5 $, tandis que les contrats à terme MNQ ont une valeur de 0,50 $, soit 1/10ème de cette valeur.

Cela rend le trading des contrats à terme MNQ considérablement plus accessible aux traders qui ne possèdent pas un capital de trading élevé.

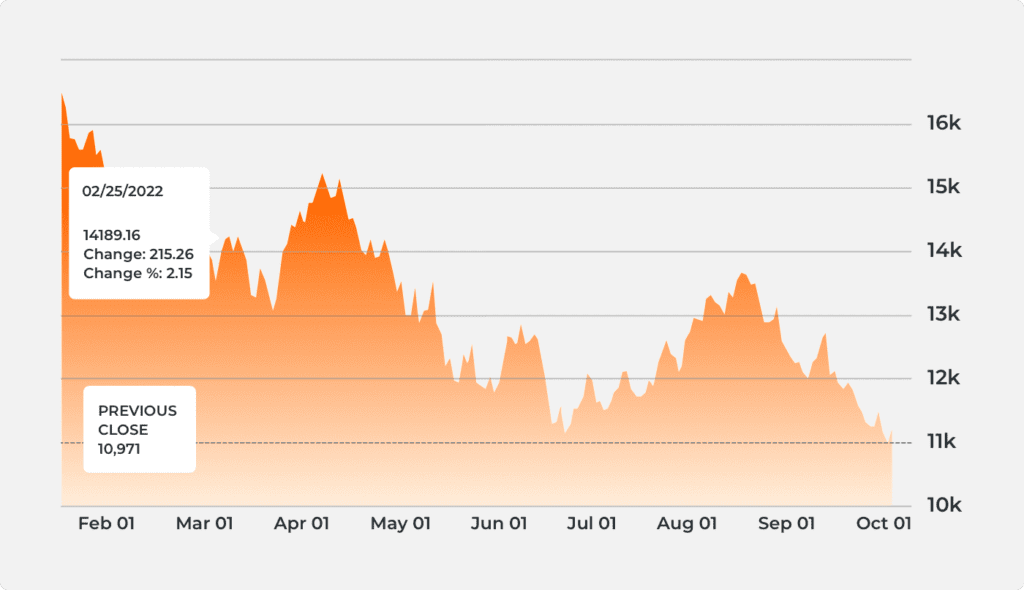

En même temps, les contrats à terme MNQ et NQ présentent d’énormes différences en termes de bénéfices et de pertes potentiels. Par exemple, sur la base du graphique ci-dessous, supposons que l’indice NASDAQ-100 soit à 11 200 points au 3 octobre 2022.

Si les contrats à terme NQ augmentent ou baissent de 100 points, cela signifierait un gain ou une perte de 2 000 $

- (100 points/0,25 tick min = 400 ticks)

- 400 x 5 $ = 2 000 $

En revanche, si les contrats à terme MNQ augmentent ou baissent du même nombre de points, cela équivaudra à un gain ou une perte de seulement 200 $.

- (100 points/0,25 tick min = 400 ticks)

- 400 x 0,50 $ = 200 $

Conclusion

Les deux instruments sont indexés sur le même indice sous-jacent. Cependant, les contrats à terme NQ et MNQ ont des exigences de capital et des rentabilités différentes. En fin de compte, pour faire votre choix, vous devrez déterminer les opportunités et les risques qui correspondent le mieux à vos objectifs financiers et à vos ressources en capital.

Comme pour tout autre instrument financier tradé, n’oubliez pas que le trading de contrats à terme micro implique un risque de perte substantiel. Par conséquent, il peut ne pas convenir à tous les traders/investisseurs.