Dernière mise à jour le septembre 8, 2023

Lorsque vous entendez parler de contrats à terme (Futures) eurodollars, vous pourriez penser qu’il s’agit de la paire de devises EUR/USD. En réalité, cela n’a rien à voir avec le marché du Forex. Le guide suivant explore le sujet des contrats à terme eurodollars. Tout, de ce qu’ils sont, en passant par leur histoire, les spécifications de contrat et le symbole, jusqu’à ce qu’il faut rechercher pour naviguer sur le marché des eurodollars. Nous examinerons également de près les avantages et les inconvénients de l’instrument pour comprendre comment le contrat à terme eurodollar fonctionne en pratique. Alors, c’est parti !

Qu’est-ce que l’Eurodollar ?

Rares sont les personnes qui entendent le terme “contrats à terme eurodollars” et qui ne pensent pas immédiatement qu’il s’agit d’un contrat à terme permettant de tirer profit de l’EUR/USD. C’est une supposition logique. Le Forex est le plus grand marché au monde et cette paire de devises est la plus activement tradée.

Cependant, la vérité est qu’il s’agit de quelque chose de complètement différent. Les contrats à terme eurodollars sont des dépôts à terme stockés dans des banques situées en dehors des États-Unis mais libellés en dollars américains. Ils sont en dehors de la juridiction de la FED. Cela signifie qu’ils présentent un risque plus élevé, et donc un rendement plus élevé.

D’accord, mais pourquoi l’appelle-t-on “Eurodollar” ? Lorsqu’ils ont été introduits, les dépôts à terme libellés en dollars étaient principalement détenus par des banques européennes. C’est pour cette raison qu’ils ont été appelés initialement “dollars Eurobank”. Au fil des ans, ces instruments ont commencé à se répandre dans les banques du monde entier. Aujourd’hui, ils conservent leur nom d’origine : les eurodollars.

Le saviez-vous ? Les devises déposées dans des banques situées en dehors de leur pays d’origine sont appelées “eurodevises”. Par exemple, les dollars australiens conservés dans une banque suisse sont considérés comme une eurodevise.

Bien qu’il ne s’agisse pas de l’instrument le plus populaire, les contrats à terme eurodollars constituent un mécanisme d’investissement utile pour les traders de contrats à terme, qu’ils soient avancés ou débutants. La raison étant leur liquidité inégalée et leur stabilité à long terme.

Vous pourriez aussi apprécier :

- L’ordre stop suiveur – Qu’est-il et comment fonctionne-t-il ?

- Les logiciels de trading automatisés (EA) – Devriez-vous trader avec des robots ?

L’histoire de l’actif

L’histoire de l’eurodollar est intéressante. Elle remonte aux années ayant suivi la Seconde Guerre mondiale. Les États-Unis ont été l’un des grands gagnants et se sont imposés comme une superpuissance mondiale. Cela a conduit à une augmentation substantielle de la demande pour le dollar américain. D’autres facteurs critiques sous-tendant l’intérêt croissant pour la monnaie étaient l’économie florissante du pays et l’aide économique apportée à l’Europe dans le cadre du plan Marshall.

Le concept de l’eurodollar a commencé à évoluer dans les années 1950 et pendant la période de la guerre froide. L’Union soviétique a commencé à transférer ses revenus libellés en dollars provenant des ventes de pétrole vers des banques situées en dehors des États-Unis. L’idée était d’empêcher le pays de geler ses actifs dans le cadre d’une stratégie géopolitique agressive.

Au fil des ans, l’eurodollar a fait face aux certificats de dépôt (CD) pour la première place sur le marché monétaire primaire à court terme. À la fin des années 1980, les eurodollars ont dépassé les CD. La raison sous-jacente était une série d’événements, notamment la limite imposée par la FED aux dépôts nationaux, les déficits commerciaux aux États-Unis, etc. Depuis lors, l’eurodollar est le marché monétaire privé à court terme le plus important et le plus populaire au monde.

Aujourd’hui, les taux d’intérêt de l’eurodollar sont utilisés par les investisseurs comme référence pour le financement des entreprises. Souvent, ils l’utilisent également comme indicateur des niveaux de risque de crédit à l’échelle interbancaire.

L’introduction des contrats à terme

Examinons maintenant l’histoire des contrats à terme eurodollars. Ils ont été lancés en 1981 par le CME comme le premier contrat à terme réglé en espèces. Le contrat à terme eurodollar était initialement tradé dans la plus grande arène du CME. Elle était presque aussi grande qu’un terrain de football et accueillait plus de 1500 traders.

Le saviez-vous ? Avant son lancement, l’instrument à terme eurodollar a suscité un tel intérêt que des personnes auraient campé devant la Bourse en attendant son ouverture. Une fois le CME ouvert, ils envahissaient le parquet de la Bourse.

Aujourd’hui, tout se produit en ligne. N’importe qui avec un compte sur une maison de courtage de trading de contrats à terme peut profiter de l’instrument en quelques clics.

Le marché des eurodollars

Le problème principal du marché des eurodollars est qu’il manque de statistiques détaillées et de données officielles concernant sa croissance. La raison en est qu’il n’est pas géré par une agence gouvernementale.

Cependant, les données disponibles montrent clairement qu’il s’agit du plus grand marché financier au monde, les statistiques indiquant qu’en 1997, plus de 90 % de tous les prêts ont été effectués de cette manière.

Plongeons-nous un peu plus profondément dans les chiffres. Il faut savoir qu’en 1969, la taille du marché des eurodollars était estimée à 37 milliards de dollars. En 1985, la taille nette du marché était de 1,67 trillion de dollars. Plus tard, en 2016, elle a dépassé les 13,8 trillions de dollars.

De même, dans l’étude de Nedbank “The Rise and Fall of the Eurodollar System” de septembre 2016, les auteurs concluent que le marché des eurodollars est substantiel. Il a culminé à environ 0,87 fois la taille de l’ensemble du système bancaire américain.

Le marché des contrats à terme eurodollars intéresse tous les types d’investisseurs, des particuliers aux grandes entreprises en passant par les gouvernements du monde entier. Après le CME, les marchés les plus populaires pour le trading des eurodollars sont Londres et Singapour. Le premier est notamment populaire parce qu’il fonctionne à la fois pendant les sessions de trading américaines et asiatiques.

Que sont les contrats à terme eurodollars ?

La définition classique des contrats à terme eurodollars indique que ces instruments sont des contrats réglés en espèces, dont le prix est basé sur le LIBOR à trois mois à la date d’expiration. LIBOR est l’abréviation de London Interbank Offered Rate. En d’autres termes, le prix du contrat reflète la valeur anticipée du LIBOR au moment du règlement.

Toutefois, si ces explications vous empêchent d’aller au cœur du concept, n’oubliez pas ce qui suit : les contrats à terme eurodollars sont des contrats sur un dépôt en eurodollars de 1M$ sur trois mois. Vous vous demandez peut-être pourquoi 1M$, mais nous reviendrons sur cette question lorsque nous nous concentrerons sur le fonctionnement des contrats à terme eurodollars. Voyons maintenant de plus près cet instrument.

Le contrat à terme eurodollar (symbole “GE”) est le produit basé sur les taux d’intérêt le plus tradé au monde. Plus de 80 % des transactions sur les contrats à terme eurodollars ont lieu sur le CME Globex. Les acteurs du marché tirent profit d’une tarification et d’une transparence en temps réel.

Bien que les contrats à terme eurodollars soient un choix privilégié pour tous les types d’acteurs du marché, y compris les particuliers, les gouvernements et les institutions, ils présentent un intérêt particulier pour les entreprises et les banques. La raison en est que les contrats à terme eurodollars leur permettent de bloquer le taux d’intérêt sur les fonds qu’ils prévoient d’emprunter dans un avenir proche, aux niveaux d’aujourd’hui.

Ainsi, les entreprises peuvent profiter d’un moyen plus pratique pour placer leurs excédents de trésorerie, régler des transactions internationales, accorder des prêts à court terme ou financer leurs exportations et importations.

En revanche, les banques utilisent ces instruments pour se couvrir contre le risque de change lorsqu’elles tradent des dérivés à revenu fixe. Le fait que le dollar américain soit une monnaie liquide leur donne la possibilité de financer des prêts libellés en dollars à des clients étrangers, sans supporter aucun risque de change.

Selon les prévisions des analystes, le marché des contrats à terme eurodollars continuera de se développer tant que le dollar restera la monnaie dominante au monde.

Comment le contrat fonctionne

Bien que le concept des contrats à terme eurodollars semble plutôt compliqué, la vérité est qu’il fonctionne de manière très directe et facile à comprendre.

L’actif sous-jacent est un dépôt à terme en eurodollars dont la valeur principale est d’un million de dollars américains. Son échéance est fixée à trois mois. À l’expiration du contrat, le vendeur peut transférer la position en espèces plutôt que de livrer l’actif sous-jacent.

Les contrats à terme eurodollars sont tradés par le biais d’un indice de prix. La valeur de l’indice est calculée en soustrayant le taux d’intérêt du contrat à terme de 100. Par exemple, si le taux d’intérêt est fixé à 3 %, le prix de l’indice est égal à 97 $ (100 – 3 = 97). Cela signifie que vous pouvez déterminer le taux d’intérêt simplement en regardant la valeur à laquelle le contrat à terme est coté. S’il est coté à 95,25 $, le taux d’intérêt est de 4,75 %.

Le prix du contrat à terme eurodollars a une relation inverse avec les taux d’intérêt. Lorsqu’ils baissent, le prix du contrat augmente et vice-versa.

Jusqu’ici, tout va bien. Mais regardons en détail les taux d’intérêt. Tout d’abord, nous devons préciser que les contrats à terme eurodollars sont des instruments dérivés basés sur le LIBOR. Pourquoi basés sur le LIBOR ? Parce que le LIBOR est considéré comme la principale référence pour les taux d’intérêt à court terme, auxquels les banques empruntent sur le marché interbancaire.

Donc, pour résumer le fonctionnement des contrats à terme eurodollars, nous devrions dire qu’ils représentent le LIBOR à trois mois pour un dépôt d’une valeur d’un million de dollars, détenu dans des banques internationales, qui est prévu à la date de règlement du contrat.

Les spécifications des contrats à terme eurodollars

Jetons à présent un œil aux spécifications officielles des contrats pour le contrat à terme eurodollars (“GE”) issues par le CME :

| Unité de contrat | 2500 $ x Indice IMM du contrat |

| Prix relevé | Indice IMM du contrat = 100 moins RR = LIBOR sur trois mois pour un règlement au comptant le 3ème mercredi du mois du contrat. |

| Heures de trading | Du dimanche au vendredi de 17h à 16h CT |

| Fluctuations de prix minimums | Mois de livraison le plus proche : un quart de point de base du taux d’intérêt = 0,0025 point de prix ou 6,25 $ par contrat. Tous les autres mois de livraison : la moitié d’un point de base du taux d’intérêt = 0,005 point de prix ou 12,50 $ par contrat. Le “nouveau” contrat le plus proche commence à se trader par incréments de 0,0025 à la même date de trading que le dernier jour de trading de l'”ancien” contrat le plus proche arrivant à échéance. |

| Code du produit | GE |

| Contrats cotés | Les 40 mois les plus proches (c’est-à-dire 10 ans) du cycle trimestriel de mars (mars, juin, septembre, décembre) plus les 4 mois “série” les plus proches ne faisant pas partie du cycle trimestriel de mars. Le nouveau mois du contrat trimestriel de mars pour une livraison dans 10 ans est listé le jour d’expiration du mois du contrat trimestriel le plus proche. |

| Méthode de règlement | Financièrement réglée |

| Fin du trading | Deuxième jour ouvrable bancaire à Londres avant le 3ème mercredi du mois de livraison. Le trading des contrats arrivant à échéance se termine à 11h00, heure de Londres, le dernier jour de trading. |

Comment le trader

La réponse à cette question dépend de l’objectif du trader. Que ce soit pour se couvrir, spéculer, ou autre chose. Avant d’examiner comment cette décision affecte votre stratégie de trading des contrats à terme eurodollars, nous devrions énumérer certaines choses sur la mécanique et les principes de base à suivre lors de l’achat et de la vente du contrat.

Tout d’abord, il est essentiel d’identifier ce que les variations du prix du contrat à terme peuvent nous apprendre sur le LIBOR. Par exemple, si le trader achète un seul contrat à terme eurodollars pour 95,00 $ et qu’il passe à 95,05 $, cela signifie une évolution du LIBOR de 5,00 % à 4,95 %.

D’accord, mais qu’est-ce que cela signifie en termes de profit ? Si un point de base est égal à 25 $ par contrat, dans ce cas, le trader gagne 125 $ (5 points de base x 25 $ par contrat).

Poursuivons à présent avec les façons de trader les contrats à terme eurodollars.

Les opérations de couverture

Les banques et les entreprises utilisent l’instrument pour se couvrir contre les risques de taux d’intérêt.

Les institutions financières, par exemple, utilisent les contrats à terme eurodollars pour se couvrir avec des dérivés à revenu fixe. De cette façon, les banques peuvent se couvrir contre des changements de la courbe de rendement dans un avenir proche qui pourraient autrement affecter négativement leurs rendements.

En revanche, les entreprises utilisent les contrats à terme eurodollars pour garantir les taux d’intérêt des fonds qu’elles prévoient d’emprunter ou de prêter à l’avenir. Voici comment cela fonctionne en pratique.

Imaginons que l’entreprise ABC envisage d’étendre sa chaîne de production pendant les mois d’été, lorsque son activité ralentit un peu. Ses prévisions révèlent que le projet nécessite 5 millions de dollars disponibles au début du mois d’avril. Sachant qu’un seul contrat à terme eurodollar correspond à un dépôt à terme de trois mois d’une valeur de 1 million de dollars, l’entreprise peut bloquer les taux d’intérêt à leur niveau actuel en vendant à découvert cinq contrats à terme eurodollars d’avril.

Comme le prix reflète le taux d’intérêt au moment du règlement (avril, dans ce cas), la société profite d’une hausse potentielle des taux d’intérêt. Cela peut à son tour faire baisser le prix des contrats à terme eurodollars d’avril.

Exprimons cela en chiffres. Par exemple, si le 1er janvier (trois mois avant le 1er avril), le prix du contrat à terme eurodollar d’avril était de 95,00 $ (taux d’intérêt de 5 %). Le prix final de clôture est fixé à 94,00 $. Cela indique une augmentation prévue de 1% des taux d’intérêt. La vente de cinq contrats à 95,00 $ en janvier permet de réaliser un profit de 2500 $ par contrat. Cela représente 100 points de base x 25 $ ou 12 500 $ pour l’ensemble de la transaction après avoir couvert la position courte.

Ce que l’entreprise fait ici est de compenser la hausse attendue des taux d’intérêt. Elle bloque le LIBOR trois mois à l’avance en effectuant une vente à découvert en janvier.

La spéculation

Les traders se spécialisant dans les stratégies de suivi de tendance apprécient les contrats à terme eurodollars car cet actif enregistre souvent des fluctuations de prix à long terme, qui durent généralement plus d’un an ou plus.

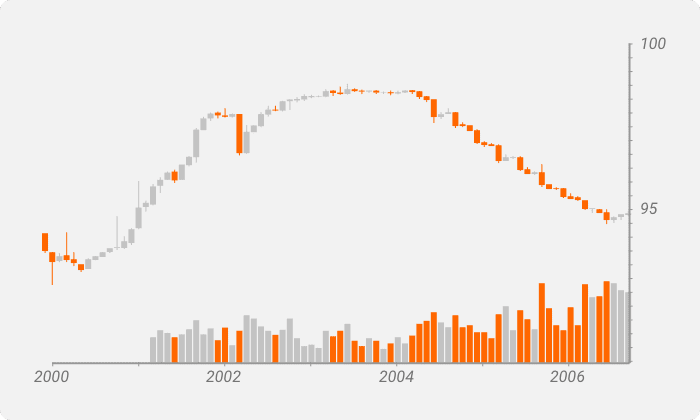

Sur le graphique ci-dessous, vous pouvez voir deux tendances claires (une haussière et une baissière), qui se sont déroulées sur une période de presque sept ans. La première a duré 15 mois consécutifs tandis que la tendance baissière a duré plus de 27 mois.

Lorsque de tels événements se produisent, l’actif a tendance à devenir plus volatil. Cela signifie que les scalpeurs et les traders les plus agressifs deviennent légèrement plus actifs.

Les traders non directionnels, quant à eux, préfèrent cet instrument car il leur permet de placer des offres d’achat et de vente en même temps. C’est ainsi qu’ils essaient de tirer parti de l’écart entre les cours acheteur et vendeur.

Les grandes sociétés d’investissement, impliquées dans des activités de tenue de marché, utilisent les contrats à terme eurodollars en raison de leur grande liquidité et de leur volatilité intrajournalière relativement faible.

Le marché des contrats à terme eurodollars est également un environnement approprié pour les traders, spécialisés dans l’application de méthodologies avancées comme le trading d’arbitrage. Ce qu’ils font, c’est d’abord inspecter le marché à la recherche de divergences de prix. Ensuite, ils achètent le contrat sur un marché où il se trade à des prix inférieurs. Enfin, ils le vendent là où le prix est plus élevé.

La diversification du portefeuille

Les contrats à terme eurodollars sont également intéressants pour les investisseurs institutionnels et les gestionnaires de fonds. Du moins par ceux recherchant un outil efficace, mais non conventionnel, pour la diversification de leur portefeuille. Cet instrument est un excellent moyen de répartir le risque sur plusieurs classes d’actifs. Il peut vous aider à équilibrer votre portefeuille avec quelque chose de différent des outils habituels comme les métaux précieux, les obligations, etc.

Les avantages des contrats à terme eurodollars en tant qu’outil de diversification de portefeuille sont basés sur le fait qu’ils ont une corrélation relativement faible avec les classes d’actifs communes.

Pour davantage d’informations au sujet des stratégies de trading des contrats à terme eurodollars et des idées, vous pouvez consulter le guide du CME.

Les avantages et inconvénients de trader les contrats à terme eurodollars

Comme toute autre opportunité d’investissement, les contrats à terme eurodollars comportent leur lot d’inconvénients. Ils ont leurs défauts, mais aussi leurs avantages. Ce qui rend ces instruments attrayants pour certains traders fait que d’autres les trouvent moins attrayants. Examinons de plus près leurs avantages et leurs inconvénients :

LES AVANTAGES

Un instrument très liquide

Au fil des ans, le contrat à terme eurodollar s’est imposé comme l’un des principaux contrats du CME. Il dépasse régulièrement l’E-mini S&P 500 ou le Crude Oil Futures. Cela a attiré les investisseurs à la recherche d’instruments ayant un volume de trading quotidien et un intérêt ouvert (nombre de contrats ouverts) élevés.

À l’épreuve du temps

Le CME a lancé le contrat à terme eurodollar en 1981. Cet instrument est devenu le premier contrat à terme réglé en espèces. Il a ouvert la voie à d’autres contrats à terme similaires, mais a également gagné la confiance des investisseurs grâce à un historique riche de performances régulières.

De la polyvalence

Pour compléter le concept des contrats à terme eurodollars, le CME a développé des variantes supplémentaires du contrat. Il s’agit des Bundles, Packs et Serial Eurodollars.

Les Eurodollar Bundles permettent aux traders d’acheter/vendre une série de contrats à terme en proportions égales, en commençant par le contrat trimestriel de tête.

Les Eurodollar Packs permettent le trading simultané de séries de quatre contrats à terme de même pondération, cotés sur la base d’une variation nette moyenne par rapport au cours de clôture du jour précédent.

Les Serial Eurodollars sont très similaires aux contrats à terme trimestriels, sauf qu’ils expirent lors de mois différents.

LES INCONVÉNIENTS

Sensible au risque politique

Des facteurs politiques tels que les guerres économiques et les droits de douane imposés peuvent nuire au commerce international et impacter les importations et les exportations des entreprises. Malheureusement, ces situations ne sont que trop courantes de nos jours. Comme elles s’appuient souvent sur les contrats à terme eurodollars pour bloquer les taux d’intérêt à l’avance, la diminution de l’activité économique peut entraîner une baisse de la demande de ces instruments, ce qui fait baisser leur prix.

Une volatilité accrue autour des réunions d’autorités

Les contrats à terme eurodollars ne relèvent pas d’une juridiction particulière. Cela dit, en tant que produit de taux d’intérêt, ils dépendent de la politique de la Réserve fédérale. C’est pourquoi la volatilité du prix des contrats à terme eurodollars augmente autour des dates des réunions cruciales du Federal Open Market Committee. Le résultat de ces réunions peut influencer la politique monétaire de la FED.

Pour mieux naviguer sur ceci, vous pouvez utiliser l’outil Fedwatch du CME.

Peut être un peu compliqué pour les débutants

Lorsque l’on trade, la règle de base est de se familiariser autant que possible avec l’actif. En tant que contrat à terme financier, l’eurodollar exige du trader qu’il prenne en compte les courbes de rendement normales et inversées, le concept de linéarité, les ajustements et les biais de convexité, et plus encore. Cela le fait paraître beaucoup plus compliqué pour les débutants que les contrats à terme sur les matières premières, par exemple.

F.A.Q

Pour acheter des contrats à terme eurodollars, vous devez disposer d’un compte auprès d’une société de courtage en contrats à terme. En outre, vous devrez également déposer une garantie pour couvrir la marge initiale requise. La marge peut varier, mais vous pouvez généralement vous attendre à ce qu’elle soit comprise entre 3 % et 12 % de la valeur du contrat.

Comme pour les autres contrats à terme financiers, les mois d’expiration des contrats à terme eurodollars sont fixés à la fin de chaque trimestre – mars, juin, septembre et décembre.

Un contrat à terme eurodollar représente un dépôt à terme eurodollar avec une valeur principale de 1 million de dollars américains et une échéance de trois mois.

Le prix d’un contrat à terme eurodollars est calculé lorsque le taux d’intérêt implicite LIBOR à trois mois pour le dollar américain est soustrait de 100 (c’est-à-dire que si le LIBOR est de 4 %, le prix du contrat à terme eurodollar est : 100 – 4 = $96.00).