Dernière mise à jour le septembre 8, 2023

Le marché des contrats à terme (Futures) sur le bétail peut être quelque peu difficile à appréhender. La plupart des gens ne savent pas comment il fonctionne ou comment il peut être utilisé pour accroître le portefeuille d’un investisseur. Heureusement, il n’est pas vraiment difficile de le comprendre. Cela demande un peu de travail, mais une fois que vous vous y mettez, le trading de bétail peut être étonnamment gratifiant. De plus, il offre un moyen pratique de diversifier votre portefeuille en vous concentrant sur les matières premières plutôt que sur les classes d’actifs traditionnelles, comme les actions et les obligations. Dans cet article, vous allez découvrir les contrats à terme sur les bovins d’engraissement et sur les bovins vivants.

Comme vous le savez déjà, les éleveurs d’aujourd’hui peuvent physiquement vendre du bétail à tout moment et de diverses manières. Il peut s’agir de ventes aux enchères, de ventes de gré à gré, de ventes en vidéo et autres. Normalement, le jour de la vente ou quelques semaines après la vente, le bétail est déplacé d’un endroit à l’autre. Cependant, il arrive que la propriété physique du bétail vendu ne change pas pendant quelques mois. Au lieu de cela, l’acheteur et l’éleveur de bétail conviennent de procéder à l’échange à un prix et à un moment convenus dans le futur. Cet accord contractuel constitue la base d’un contrat à terme.

Que sont les contrats à terme sur le bétail ?

En termes simples, les contrats sur le bétail sont des instruments financiers donnant à l’acheteur l’obligation d’acheter une quantité déterminée de bétail à une certaine date et à un certain prix. Cela signifie que l’acheteur du contrat à terme et le producteur de bétail peuvent fixer un prix à l’avance et ne pas être à la merci des fluctuations de prix au moment de la vente.

La possession de bovins représente un investissement assez important. Par conséquent, les producteurs doivent être en mesure de calculer leur seuil de rentabilité et de bloquer les prix de leurs produits pour une meilleure gestion des prix. Au lieu d’attendre et d’obtenir ce que le prix sera à l’avenir. Pour de nombreux éleveurs de bovins, un contrat à terme leur permet d’atténuer les risques et de s’assurer qu’ils seront toujours en activité l’année suivante.

Vous pourriez aussi apprécier :

- 5 différences entre trader le S&P 500 E-mini et les contrats à terme Micro E-mini

- Un guide bref pour trader les contrats à terme sur le Dow Jones

Qui trade le bétail ?

Les prix de ces contrats à terme sont tradés sur les marchés à terme, tels que le Chicago Mercantile Exchange (CME) et le Brazilian Mercantile and Futures Exchange (BMF). Les principaux acteurs de ce marché sont pour la plupart des opérateurs de couverture qui sont probablement impliqués dans une activité liée au bétail. Il peut s’agir d’éleveurs, de fabricants de cuir et d’entreprises dans des secteurs similaires.

Cependant, avec un compte de courtage, tout le monde peut s’impliquer dans les contrats à terme et avoir accès au marché du bétail. Par exemple, en 1978, l’ancienne première dame des États-Unis, Hilary Clinton, aurait converti un investissement de 1 000 $ en une rentrée d’argent imprévue de près de 100 000 $ grâce au trading de contrats à terme sur le bétail.

Ce marché de trading a commencé dès 1964 sur le CME. Ces contrats sont devenus très populaires depuis lors. L’une des raisons essentielles de cette popularité est que les bovins ont de nombreuses utilisations autres que la transformation en viande que nous mangeons. Ils produisent également du lait et leurs peaux sont bonnes pour le cuir. En fait, la valeur des bovins est claire, démontrable et facile à comprendre.

Comment trader les contrats à terme sur le bétail

Il y a deux types de contrats :

- Les bovins vivants

- Les bovins d’engraissement

Ils sont tous deux tradés sur le CME. La différence fondamentale entre eux se résume à l’âge et au poids des vaches. La catégorie “Engraissement” comprend les vaches au stade de veau jusqu’à ce qu’elles atteignent un poids de 600 à 800 livres. Cette période de prise de poids peut durer de 6 à 10 mois après que la vache ait été sevrée par sa mère.

Ensuite, les vaches sont transférées vers des parcs d’engraissement, dont certains sont suffisamment grands pour accueillir jusqu’à 50 000 vaches. Ces vaches appartiennent à la catégorie “Bovins vivants” et y sont maintenues afin de prendre suffisamment de poids pour être prêtes à l’abattage. Les plus grands producteurs de bovins aux États-Unis sont le Texas, l’Arizona, le Kansas, le Colorado, le Nebraska, la Californie et l’Iowa.

Pourquoi vous pourriez envisager d’investir dans des contrats à terme sur le bétail

Voici certaines des raisons pour lesquelles investir dans ce marché de contrats à terme pourrait en valoir la peine :

- Parier sur la croissance mondiale – L’économie et la population mondiales augmentent et avec elles la demande de protéines animales, dont le bœuf. Les États-Unis, la Chine et le Brésil sont les plus grands consommateurs de bœuf au monde. La Chine, la Corée du Sud et la Russie sont quant à elles parmi les plus grands importateurs mondiaux de viande bovine. La croissance de ces puissantes économies suffit à elle seule à parier sur la poursuite d’une expansion et d’une rentabilité solides, surtout si l’on tient compte de la demande croissante attendue des pays émergents et des marchés asiatiques.

- Se protéger contre l’inflation – Investir dans des actions et des obligations est un moyen éprouvé de se protéger contre la perte de pouvoir d’achat due à l’inflation. Le même principe s’applique au bétail. L’augmentation régulière des prix des biens et des services est omniprésente dans le monde entier. On peut s’attendre à ce que les prix du bétail augmentent si l’économie connaît une inflation plus élevée. En effet, la viande et le lait des bovins entrent dans la catégorie des produits alimentaires, qui restent la nécessité la plus élémentaire et la plus fondamentale. Autant profiter de ces tendances inflationnistes attendues.

- Diversifier le portefeuille – Si vous avez envisagé des investissements moins traditionnels, ou si vous cherchez à percer sur le marché des matières premières, le marché des contrats à terme sur le bétail pourrait bien constituer le point de départ idéal pour vous. C’est un bon moyen de diversifier votre portefeuille en raison de sa faible corrélation avec les marchés des actions et des titres à revenu fixe.

Les contrats à terme sur les bovins vivants

Comme mentionné précédemment, les contrats à terme et les options sur les bovins vivants sont tradés sur le Chicago Mercantile Exchange. Le prix est indiqué en cents par livre. Divers acteurs du marché, notamment les producteurs de bovins, les conditionneurs, les consommateurs et les traders indépendants, utilisent les contrats sur les bovins vivants. La raison pour laquelle ce type de contrat est si populaire est qu’il donne à toutes les parties intéressées la possibilité de couvrir leurs positions sur le marché et de réduire la volatilité et l’incertitude notoires associées aux prix des bovins vivants. Il permet également aux acteurs du marché d’évaluer et de parier sur l’offre et la demande de bovins dans le présent et dans l’avenir.

| Spécifications du contrat à terme sur les bovins vivants | |

| Symbole de ticker du contrat | LC |

| Ticker électronique | LE |

| Taille du contrat | 40 000 livres (~18 tonnes métriques) |

| Matière première sous-jacente | Bovins vivants |

| Fluctuation de prix | 10,00 $ par contrat (0,00025 $ / livre) |

| Mois de trading | Février, avril, juin, août, octobre, décembre |

| Heures de trading | Du lundi au vendredi de 8h30 à 13h05 heure de Chicago |

| Fin du trading | Midi heure de Chicago le dernier jour ouvrable du mois du contrat. |

Les facteurs de risque pour l’investissement dans les bovins vivants

Comme pour tout investissement, vous devez être conscient de ce dans quoi vous vous engagez et comprendre les risques encourus. Dans le cas des bovins vivants, voici quelques risques potentiels à prendre en compte :

1. Les cours volatils

Contrairement à l’or ou au pétrole brut, les principaux traders en bovins vivants ne sont pas des spéculateurs, mais des acteurs du secteur cherchant à se couvrir contre les risques. Cela signifie que des événements soudains, comme des changements dans l’offre de bovins d’engraissement, la demande des consommateurs, les conditions météorologiques, entre autres facteurs, peuvent entraîner une volatilité extrême des cours.

2. Des inquiétudes environnementales et de santé

Le processus de production de viande bovine est très gourmand en énergie. En outre, la forêt amazonienne et d’autres forêts sont abattues pour faire de la place au bétail. Cela ne fait qu’augmenter les perceptions négatives sur la consommation de bœuf, qui est non seulement une mauvaise option alimentaire, mais aussi une option affectant l’environnement dans son ensemble.

3. L’encéphalopathie spongiforme bovine (ESB)

Également connue sous le nom de maladie de la vache folle, l’ESB est capable d’impacter la demande de produits bovins à grande échelle. Naturellement, une épidémie affecte négativement le volume de trading et les prix des bovins s’effondrent.

Les contrats à terme sur les bovins d’engraissement

Les bovins d’engraissement sont essentiels à l’écosystème mondial de la production de viande bovine et constituent une matière première vitale dans le monde. Le secteur est également responsable de millions d’emplois, notamment chez les fournisseurs, les distributeurs et les détaillants. La consommation mondiale de viande bovine avoisine les 60 millions de tonnes métriques par an, et l’impact économique aux États-Unis seulement signifie que l’industrie de la viande et de la volaille vaut 1 000 milliards de dollars. L’une des caractéristiques les plus attrayantes des contrats à terme sur les bovins d’engraissement est qu’ils permettent aux traders de jouer un rôle actif dans le marché global, comprenant la demande de prix pour les céréales fourragères et les bovins eux-mêmes. En outre, les traders sont en mesure d’aborder le risque de prix parmi ceux qui sont impliqués dans le trading des bovins d’engraissement pour les perspectives actuelles et futures.

En ce qui concerne le trading, il est important de comprendre que le contrat CME sur les bovins d’engraissement est réglé au comptant. À ce titre, le CME calcule un indice des prix au comptant des bovins d’engraissement sur la base d’une moyenne de sept jours. Cet indice est calculé en faisant la moyenne des prix des bovins d’engraissement des plus grands États producteurs de bovins d’engraissement aux États-Unis, tels que compilés par le département de l’Agriculture des États-Unis (USDA).

| Spécifications du contrat à terme sur les bovins d’engraissement | |

| Symbole de ticker du contrat | FC |

| Ticker électronique | GF |

| Taille du contrat | 50 000 livres (23 tonnes métriques) |

| Matière première sous-jacente | Bovins d’engraissement |

| Fluctuation de prix | 12,50 $ par contrat (0,00025 $ / livre) |

| Mois de trading | Janvier, mars, avril, mai, août, septembre, octobre, novembre |

| Heures de trading | Du lundi au vendredi de 8h30 à 13h05 Heure de Chicago |

| Fin du trading | Le dernier jeudi du mois du contrat avec des exceptions pour novembre et d’autres mois, midi. |

Les facteurs de risque pour l’investissement dans les bovins d’engraissement

L’investissement dans les bovins d’engraissement présente des facteurs de risque similaires à ceux des bovins vivants. Il n’attire pas beaucoup d’intérêt ouvert ou de volume de trading. Mais le marché a tendance à être volatil et incertain. Il y a aussi la crainte de l’ESB, pouvant avoir un impact sur les prix des bovins d’engraissement à l’échelle mondiale. Dans certains cas, les épidémies ont entraîné des interdictions totales dans certains pays, ce qui a conduit à la destruction du bétail dans le but de réduire le risque de propagation de la maladie. D’autres risques potentiels méritent d’être pris en considération :

1. Un écart d’intérêt ouvert entre les contrats sur les bovins vivants et sur les bovins d’engraissement

Lorsque le volume des transactions entre les deux types de contrats augmente, une vulnérabilité accrue commence à se manifester. C’est particulièrement vrai avec le poids des transactions d’épandage et d’écrasement dérivées sur le marché des bovins vivants qui submerge les contrats de bovins d’engraissement. Au final, les prix ne sont plus que le reflet de l’orientation des contrats différés sur les bovins vivants.

2. Des fluctuations sur les prix d’engraissement

Il s’agit notamment des prix du foin, du maïs et du soja. Chacun de ces éléments peut avoir une incidence directe sur le marché des bovins d’engraissement. Si les prix d’engraissement sont trop élevés, les bovins sont souvent vendus à des poids inférieurs, ce qui entraîne une baisse des prix sur le marché des bovins.

3. Un mauvais temps extrême

Des températures élevées peuvent diminuer l’appétit des bovins, ce qui réduit leur prise de poids dans les parcs d’engraissement. Cela se traduit à nouveau par une baisse des prix du bétail.

Stratégies importantes pour le trading de contrats à terme sur le bétail

Les bovins sont peut-être des contrats risqués à trader, mais il est indéniable qu’il est possible de réaliser des bénéfices importants. Cela est particulièrement vrai si vous maîtrisez bien votre stratégie d’investissement. Si vous envisagez de vous lancer, voici quelques stratégies que vous pouvez envisager :

1. Investissez dans un panier diversifié de matières premières incluant les contrats sur le bétail

En raison de la volatilité des prix des contrats à terme, il convient de bien réfléchir avant de prendre des positions spéculatives importantes sur cette matière première. Un bon moyen d’atténuer ce risque est d’investir dans un panier de matières premières comprenant du bétail, de la volaille, d’autres produits agricoles, des métaux et de l’énergie. Cette approche peut vous aider à atteindre deux objectifs :

- Elle protège votre portefeuille contre l’inflation.

- Elle protège contre la volatilité des fluctuations de prix des différentes matières premières. Même si la valeur d’un contrat à terme sur le bétail baisse, vous pouvez compter sur d’autres types d’investissements pour compenser cette baisse. En bref, vous réduisez le risque lié aux titres dans votre portefeuille.

2. Recherchez des déséquilibres dans les prix entre les bovins vivants et d’engraissement

Les prix des bovins vivants et des bovins d’engraissement sont fortement corrélés, ce qui amène souvent les traders à essayer de tirer profit de l’écart entre les deux. Par exemple, certains traders tirent profit de l’écart de prix entre les bovins vivants et les bovins d’engraissement, ainsi que du prix du maïs et du foin nécessaires pour les nourrir. Les traders achètent donc souvent des contrats à terme sur les bovins vivants et les vendent sur les bovins d’engraissement et le maïs.

Bien qu’il s’agisse d’une bonne stratégie, les traders peuvent également tirer profit des écarts de prix entre les deux types de bovins. Les bovins d’engraissement représentent l’offre future, de sorte que toute perturbation influencera très probablement le prix et la demande de bovins vivants. En cas d’offre excédentaire de bovins vivants, le prix des nouveaux bovins arrivant sur le marché sera également affecté.

3. Tradez dans la production de viande et dans le traitement des actions

Si vous préférez éviter l’essentiel du trading de contrats à terme, vous pouvez investir dans les produits finis du bétail : le bœuf. Achetez des actions de grands exportateurs de bœuf comme Tyson Foods ou Cranswick, puis traitez-les comme vous le feriez pour vos autres investissements. Cependant, vous devez être prêt à prendre en compte la myriade d’autres variables s’appliquant aux actions de ce type. Le prix du bétail n’est que l’un des nombreux facteurs déterminant le cours de leurs actions.

Si vous recherchez des stratégies de trading plus approfondies et plus techniques pour le trading du bétail, consultez ce guide CME. Il présente des stratégies de couverture pour la protection des stocks et des approvisionnements.

Les fondamentaux saisonniers du marché des contrats à terme sur le bétail

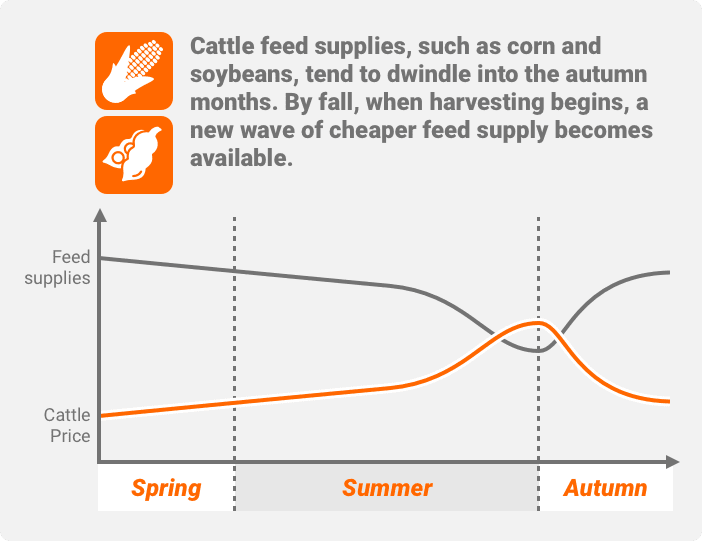

D’après les données historiques, les prix des bovins ont tendance à augmenter juste avant et pendant les mois d’été – mais pas nécessairement parce que c’est la saison des grillades. Après tout, le prix des bovins d’engraissement utilisés pour fournir ce bœuf était déjà fixé en février et mars. À l’inverse, l’été est la période où les réserves d’aliments pour animaux sont plus faibles et plus chères.

Ainsi, si une partie du bétail peut être remplacée dans les parcs d’engraissement, cela ne suffit pas toujours à répondre à la demande accrue. En effet, les réserves d’aliments pour bétail, comme le maïs et le soja, ont tendance à diminuer au cours des mois d’automne. À l’automne, cependant, les aliments pour bétail sont récoltés, ce qui entraîne une nouvelle vague d’aliments moins chers. Cela incite les producteurs de bétail à commencer à reconstituer leurs stocks et à entamer un nouveau cycle.

Cet aspect saisonnier de la production de viande, de la disponibilité des aliments pour animaux et du désir des consommateurs pour les produits à base de viande affecte directement les prix des bovins vivants. Cela dit, c’est aussi l’une des caractéristiques rendant le marché des contrats à terme sur les bovins attrayant pour les traders en contrats à terme sur matières premières.

Perspectives pour le marché mondial sur le bétail

Le département de l’Agriculture des États-Unis (United States Department of Agriculture-USDA) estime que les exportations de viande bovine augmenteront de plus de 2,7 % en 2020. Cela est principalement dû à l’expansion potentielle des marchés en Asie. Par exemple, le 17 mai 2019, le marché global du CME a bondi, suite à la nouvelle de la réouverture totale du commerce du bœuf entre le Japon et les États-Unis.

Sur la scène mondiale, la production de bétail devrait augmenter de 1 % cette année pour atteindre 63,6 millions de tonnes métriques. Cette croissance est tirée par l’Argentine, le Brésil et les États-Unis. Ces grands producteurs et exportateurs cherchent à augmenter leur production pour répondre à la demande croissante des marchés asiatiques. Ils cherchent également à tirer parti de la réduction du cheptel liée aux conditions météorologiques en Océanie car la concurrence prévue sur les marchés asiatiques est moindre.

Avec cette augmentation prévue de l’offre de bovins, il est probable que le coût de leur alimentation augmentera également cette année. D’autant plus que l’industrie des aliments pour animaux s’efforcera de répondre à la demande accrue de bovins vivants et d’engraissement.

Autres méthodes de trading de bétail

Bien que cet article se soit concentré uniquement sur le trading via des contrats à terme, vous serez heureux d’apprendre que vous pouvez aussi trader en utilisant d’autres méthodes :

1. Les contrats d’option sur le bétail

Le CME propose des contrats d’option sur les bovins vivants et les bovins d’engraissement. Comme les contrats à terme, ces options ont une date d’expiration mais diffèrent en ce qu’elles ont un prix d’exercice — le prix au-dessus ou en dessous duquel l’option finit dans la monnaie. Avec cette méthode de trading, les acheteurs d’options paient une prime pour acheter des contrats. Ces contrats donnent au trader le droit, et non l’obligation, d’acheter (option d’achat) ou de vendre (option de vente) l’actif sous-jacent, en l’occurrence des bovins vivants ou d’engraissement, au prix d’exercice. Un pari sur une option d’achat est considéré comme réussi si le prix du bétail est supérieur au prix d’exercice d’un montant supérieur à la prime payée pour le contrat. Un pari sur une option de vente est considéré comme réussi si le prix du bétail est inférieur au prix d’exercice d’un montant supérieur à la prime payée pour le contrat. Il s’agit d’une opération assez délicate qui exige des traders d’options qu’ils soient précis quant à l’ampleur et au moment de l’évolution du marché du bétail pour réaliser un bénéfice.

2. Les FNB et les ETN sur le bétail

Les fonds négociés en bourse (FNB) et les billets négociés en bourse (BNB) peuvent contenir tous les types d’actifs tels que des actions, des matières premières et des obligations. Vous pouvez obtenir une exposition au bétail en achetant des FNB et des BNB détenant des contrats à terme ou des entreprises de bétail. Ces fonds se tradent sur les marchés boursiers, de la même manière que les actions. Ils peuvent donc être achetés et vendus pendant les heures d’ouverture normales des bourses. N’oubliez pas, cependant, qu’il n’existe pas de FNB ou de BNB investissant spécifiquement dans les bovins vivants ou d’engraissement. Vous pouvez plutôt investir dans des FNB ou des BNB investissant dans un panier plus diversifié de bétail, comme le iPath Dow Jones-UBS Livestock Subindex Total Return ETN (COW).

3. Les contrats de différence (CFD)

Il s’agit d’un instrument dérivé permettant aux traders de spéculer sur les prix des bovins vivants et d’engraissement. Sa valeur est la différence entre le prix actuel du bétail et son prix au moment de l’achat. L’un des principaux avantages des CFD est que les traders sont exposés aux prix des bovins vivants et des bovins d’engraissement sans avoir à acheter d’actions, de FNB, d’options ou de contrats à terme. Cela dit, vous devriez savoir que les CFD sont des instruments complexes et que, mal utilisés, ils peuvent exposer le trader à des niveaux de risque élevés en raison de leur effet de levier implicite. Ils ne conviennent qu’aux traders expérimentés.

Conclusion

Le bœuf n’a pas à figurer uniquement dans votre assiette, mais peut aussi faire partie de votre portefeuille d’investissement. En raison de la modernisation des marchés émergents, la demande d’un régime riche en protéines a augmenté. La demande de viande bovine connaît donc une croissance sans précédent d’année en année. Cette demande à long terme pourrait faire du bétail un investissement rentable essentiel pour les traders et les investisseurs. C’est pourquoi, même si le marché des contrats à terme sur le bétail est plus petit par rapport à d’autres titres, il vaut la peine de s’y intéresser de plus près.

Qu’il s’agisse de bovins vivants ou de bovins d’engraissement, les contrats à terme peuvent assurément générer des gains assez juteux. La clé est de prêter attention aux fondamentaux et aux différents facteurs pouvant influencer son prix.

Si vous maîtrisez déjà l’aspect technique du trading et êtes prêt à naviguer sur le marché des contrats à terme, inscrivez-vous à The Gauntlet Mini™ ici et faites votre premier pas pour devenir un trader professionnel.