Última actualización el enero 10, 2024

El oscilador estocástico es uno de esos indicadores que puedes notar en una amplia gama de gráficos de inversión. Parece muy útil, pero ¿qué hace exactamente? Un gráfico de oscilador estocástico es una forma popular de medir el impulso. Sin embargo, ¿qué conclusiones puedes sacar de la fórmula del indicador y cómo puedes utilizarla?

¿Qué es el oscilador estocástico?

Un gráfico de oscilador estocástico te permite identificar el impulso en el precio de un activo financiero. En el núcleo de este indicador se encuentra la fórmula del oscilador estocástico. Lo que hace es comparar el precio de cierre de un valor con los precios máximos y mínimos recientes. Luego, lo convierte en una cifra entre 0 y 100, que es el valor real del oscilador estocástico. ¡Aquí es donde comienza a ponerse interesante!

Digamos que hablas con dos traders de forma independiente y les preguntas qué muestra el oscilador estocástico. Es muy probable que obtengas dos respuestas muy diferentes. Por un lado, el oscilador estocástico es un indicador de impulso tanto hacia arriba como hacia abajo. Por otro lado, algunos traders pueden verlo como un indicador de precios de sobrecompra y sobreventa. Ambas explicaciones son correctas en teoría. La diferencia fundamental radica en cómo utilizas el indicador dentro de tu estrategia de inversión.

Hay otros factores a tener en cuenta. Uno de ellos es el período durante el cual se toma el precio bajo y el precio alto. Deberás investigar la configuración ideal del indicador para tu método de trading particular. ¿Estás contento de optar por una tendencia más plana a largo plazo? Alternativamente, ¿preferirías un indicador a corto plazo más sensible que pudiera alertarte sobre oportunidades de trading a corto plazo?

También podría interesarte:

- Patrones de velas – Guía completa de velas bajistas y alcistas

- ¿Qué son los retrocesos de fibonacci y cómo usarlos?

Una breve historia

Existe cierto debate sobre los orígenes del oscilador estocástico. Especialmente los indicadores %D que cubriremos más adelante en este artículo. Muchos creen que C. Ralph Dystant fue el creador original del indicador. Sin embargo, a George C. Lane se le atribuye quizás más comúnmente su papel en la popularización. Este último también introdujo varios retoques y ajustes.

Podemos rastrear el propio oscilador estocástico hasta la década de 1950, cuando C. Ralph Dystant impartía cursos sobre el mercado de valores. En estos cursos, su enfoque original estaba en los productos básicos. Las clases fueron una de las primeras en enfocarse en gráficos, medias móviles y otros indicadores como un medio para intentar predecir futuros movimientos de precios. Por cierto, George C. Lane supuestamente comenzó a trabajar para C Ralph Dystant en 1954. Ese fue el mismo año que se retiró el “gurú” técnico Roy Larson. ¿Fue una coincidencia?

Sería justo decir que tanto C. Ralph Dystant, como George C. Lane, fueron parte integral de la creación del indicador de oscilador estocástico y la influencia que todavía tiene en los inversores de hoy. En muchos sentidos, la clave de su éxito es su relativa simplicidad. El golpe maestro introdujo un rango fácil de entender entre cero y 100. En palabras de Kelly Johnson, ex ingeniera principal de Lockheed Skunk Works, “mantenlo simple, estúpido”. Muchos traders de hoy se refieren a esta cita como el principio KISS, porque en inglés sería “keep it simple, stupid”.

¿Cómo funciona el oscilador estocástico?

Ahora examinemos cómo funciona el oscilador estocástico. También veremos qué tan rápido puedes ajustar la sensibilidad del indicador. El concepto básico detrás del oscilador estocástico es el impulso. Te brinda la capacidad de monitorear el impulso del precio de un activo. Hacerlo le permite ver si, en comparación con los máximos y mínimos recientes, está potencialmente sobrevendido o sobrecomprado. Sin embargo, ahí radica un enigma potencial.

Un ejemplo sencillo

¿Y si miramos el S&P 500? El contrato de futuros E-Mini S&P 500 se encuentra entre los activos de mayor volumen en el mercado de futuros. ¿Qué nos mostrará su impulso si lo miramos? Imagínate el ejemplo de disparar un cohete al cielo. No se detendrá repentinamente y volverá a la tierra inmediatamente después de quedarse sin combustible. El impulso que se desvanece continuará empujándolo más alto a una velocidad drásticamente descendente. Sin embargo, cuando el impulso positivo finalmente termina, el cohete girará y se dirigirá hacia la tierra. Como resultado, adquiere un nuevo impulso en el camino. Esta es la idea detrás del oscilador estocástico. Al utilizar los máximos y mínimos recientes, a modo de comparación, deberías poder identificar un cambio en el impulso. Ese resultado también debería reflejarse en los gráficos.

Existe un consenso general de que cuando los niveles del oscilador estocástico caen por debajo de 20, indica que el activo está sobrevendido. Mientras tanto, si se mueve por encima de 80, eso indica que el activo está sobrecomprado. Tomemos 50 como nuestro valor medio. En teoría, el impulso positivo está por encima de la línea, mientras que el impulso negativo está por debajo. Aunque este suele ser el caso, debes estar atento a posibles señales falsas. Ahora sigamos adelante y echemos un vistazo a las formas de leer y comprender el indicador de oscilador estocástico.

Fórmula y cálculo del oscilador estocástico

En esta sección, veremos la fórmula del oscilador estocástico. También señalaremos qué elementos de la fórmula puedes ajustar para cambiar la sensibilidad. La fórmula es la siguiente:

C = el precio de cierre más reciente

L14 = el precio más bajo al que se operó durante las últimas 14 sesiones de trading

H14 = el precio más alto al que se operó durante las últimas 14 sesiones de trading

%K = el valor actual del indicador estocástico como porcentaje

Para dar un ejemplo práctico de cómo funciona el indicador, veremos el índice S&P 500. Esta es la cifra en la que se basan los contratos de futuros del E-mini S&P 500.

Nivel actual = 3490

Punto mínimo en las últimas 14 sesiones de trading = 3300

Punto máximo en las últimas 14 sesiones de trading = 3500

El cálculo es el siguiente:

3490-3300/3500-3300 = 190/200

(190/200) x 100 = 95%

Ejemplo

Entonces, de acuerdo con el indicador de oscilador estocástico, el índice S&P 500 tiene un fuerte impulso y está en un posible territorio de “sobrecompra”. Mucha gente clasificaría esto como el cálculo estándar del indicador del oscilador estocástico basado en 14 sesiones de trading. Sin embargo, ¿cómo se ve la situación si la basamos en ocho sesiones de trading?

Nivel actual = 3490

Punto mínimo en las últimas 8 sesiones de trading = 3400

Punto máximo en las últimas 8 sesiones de trading = 3500

3490-3400/3500-3400 = 90/100

(90/100) x 100 = 90%

Finalmente, ¿qué indicación nos da el cálculo con una media móvil de 30 períodos?

Nivel actual = 3490

Punto mínimo en las últimas 30 sesiones de trading = 3200

Punto máximo en las últimas 8 sesiones de trading = 3500

3490-3200/3500-3200 = 290/300

(290/300) x 100 = 97%

Cuanto más corto sea el período en cuestión, más sensible será la fórmula a los movimientos diarios. La razón es que la diferencia entre el punto máximo y el mínimo debería ser relativamente pequeña, en teoría. En los tres ejemplos anteriores, el índice S&P 500 tiene un fuerte impulso durante 14 y 30 días. Sin embargo, es notablemente más bajo si solo lo miras durante 8 días. Y, por otra parte, todos indican un escenario potencialmente de sobrecompra.

Otras fórmulas importantes

También te encontrarás con lo que los traders denominan indicador de oscilador estocástico %D. Este es, tradicionalmente, una media de tres días del indicador %K. El %D elimina muchas de las fluctuaciones a corto plazo en el gráfico base %K. Eso le da líneas de tendencia más suaves que, con frecuencia, son más fáciles de leer. La desventaja del %D es que las nuevas tendencias emergentes aparecerán más tarde que en el %K. Eso es porque es una media móvil.

Entonces tienes el indicador de oscilador estocástico lento. Con el oscilador estocástico lento, la cifra %D es tradicionalmente una media móvil de tres días sobre la media móvil %K de tres días. Calculamos el indicador lento, así como el indicador promedio del indicador principal. Este último también se conoce a veces como el indicador estocástico rápido. Esto crea un gráfico aún más suave donde los movimientos por encima de 80 y por debajo de 20 pueden ser raros. Sin embargo, podemos considerarlos señales fuertes cuando ocurren.

¿Cómo leer gráficos de osciladores estocásticos?

A continuación, echemos un vistazo a dos gráficos de indicadores de oscilador estocástico. Destacaremos algunos de los puntos de inflexión que podrían haber resultado beneficiosos para los traders. El primer gráfico es el indicador de oscilador estocástico tradicional (rápido) con una línea de tendencia %D más suave basada en el factor %K.

El segundo gráfico es lo que llamamos un “indicador de oscilador estocástico lento”. Promedia el nivel del índice durante un período más prolongado. Luego tenemos el factor %D, que se basa en el %K y da una línea aún más suave. Cuanto más se extienda el período durante el cual se examinan los precios, incluyendo los precios máximos, mínimos y actuales, más uniforme será el gráfico. Sin embargo, habrá un retraso significativo. Por el lado positivo, de muchas maneras, esto puede ayudar a compensar los picos y mínimos a corto plazo que a veces pueden tentar a las personas a comprar y vender cuando no deberían.

Observarás hacia el inicio de este gráfico (después de la caída inicial) que la línea púrpura, la línea %K a corto plazo, se mueve hacia arriba a través de la línea %D (línea naranja) alrededor del nivel del 20%. Mucha gente cree que esto representa una fuerte señal de compra.

Colocando el ejemplo en una línea de tiempo

Da la casualidad de que este fue el comienzo de un repunte en el índice. La manifestación duró hasta aproximadamente el 24 de julio. Después del repunte inicial de sobreventa (fuerte impulso) a sobrecompra (debilitamiento del impulso), el indicador del oscilador estocástico fluctuaba alrededor de la línea del 80%. Existe un consenso general de que cualquier cosa por encima de 80 está potencialmente sobrecomprada, y que cualquier cosa por debajo de 20 está potencialmente sobrevendida.

Curiosamente, la caída a corto plazo en el índice desde el 24 de julio al 27 de julio hizo que el indicador se moviera de una posición de sobrecompra a una de sobreventa. Cuando la línea %K se movió a través de la línea %D el 27 de julio, indicó otro repunte. Ese rally continuó hasta el 19 de agosto. Luego, una consolidación a corto plazo hizo que las líneas de tendencia cayeran por debajo de la cifra crítica del 80%. Eso parecía un retroceso clásico después de un fuerte rally. Poco después, el gráfico indicó que podría ser inminente otro repunte. Fue en el momento en que las líneas de tendencia se cruzaron nuevamente, en el camino hacia arriba.

¿Cómo utilizar el oscilador estocástico?

La clave para utilizar el oscilador estocástico es encontrar el intervalo de tiempo que mejor se adapte a tu estrategia de inversión. Aquellos que buscan operaciones a corto plazo se centrarán en períodos relativamente cortos, lo que puede provocar cambios algo volátiles en el indicador. Aquellos que buscan la confirmación de tendencias a más largo plazo extenderán el período en cuestión. Estos gráficos serán más suaves y, debido al retraso prolongado, no son tan susceptibles a cambios a corto plazo.

¿Cuáles son las mejores y más precisas configuraciones?

Hay tres variables a considerar al observar la configuración del oscilador estocástico, que son:

%K = basado en el número de períodos de tiempo utilizados en el cálculo

Ralentización = factor de media móvil simple (SMA) aplicado a %K

%D = %K factor de media móvil

Como mencionamos anteriormente, el oscilador estocástico tiene tres tipos diferentes. Entre ellos se encuentran:

El oscilador estocástico rápido (indicador tradicional)

%K rápido = cálculo básico del %K durante 14 períodos

%D rápido = SMA de tres períodos del oscilador estocástico rápido %K

El oscilador estocástico lento

%K lento = %K rápido expresado como SMA de tres períodos

%D lento = SMA de tres períodos del %K lento

El oscilador estocástico completo

%K completo = %K rápido suavizado durante un período X SMA

%D completo = SMA del período X de %K completo

La belleza de este sistema es el hecho de que todas las variaciones anteriores del indicador original producen cifras de 0 a 100. Como consecuencia, es fácil comparar y contrastar la variación en las líneas de tendencia. Cuanto mayores sean los períodos en los que calcules la media móvil simple, más suave será la línea.

Como mencionamos anteriormente, el oscilador estocástico rápido simple arrojará muchas posibles posiciones de sobrecompra y sobreventa. Algunas de ellas serán inevitablemente señales falsas. Como puedes ver en los gráficos anteriores, el oscilador estocástico rápido puede ser bastante volátil, operando con frecuencia por encima o por debajo de los niveles 80 y 20 durante un corto período de tiempo. En el mismo gráfico, puedes ver áreas donde el %D (figura SMA) no es tan volátil y no siempre cae por debajo o se mueve por encima de los niveles 80 o 20 como lo hace el oscilador estocástico rápido.

Estrategias de trading con el oscilador estocástico

Hay muchas formas en las que puedes utilizar el indicador de oscilador estocástico para abrir posiciones, cerrar posiciones o incluso reducir tu posición si el gráfico se encuentra en un punto crítico.

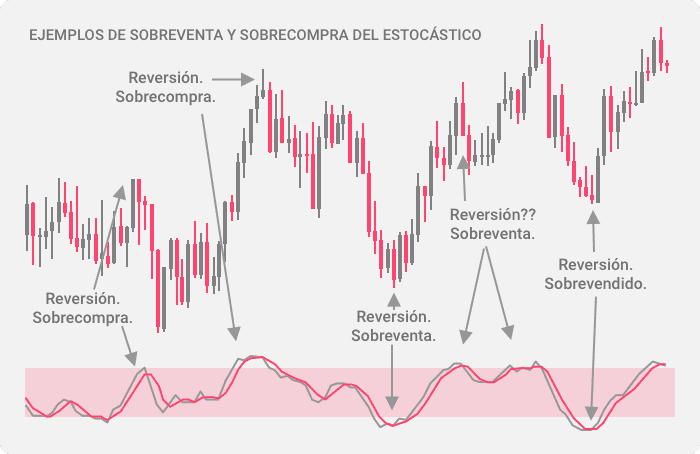

Identificando indicadores de sobrecompra/sobreventa

Como verás en el gráfico a continuación, hay una variedad de indicadores muy útiles que podrían haber generado algunas ganancias significativas. El primer indicador de sobrecompra muestra la figura del oscilador estocástico rápido que alcanza el nivel del 80% y luego gira bruscamente hacia abajo a través de la SMA de tres períodos. Muchos consideran que estos puntos de cruce son indicadores sólidos de que el impulso está cambiando y que la tendencia a corto plazo puede estar a punto de revertirse.

La segunda posición de sobrecompra comienza a emerger cuando el oscilador estocástico rápido y la SMA se mueven por encima del 80%. Un movimiento por encima del 80% o por debajo del 20% no debe verse necesariamente como una señal para vender o comprar, sino como una advertencia temprana de que el impulso puede estar a punto de cambiar. Muchas personas prefieren esperar una caída sostenida por debajo del 80% o moverse por encima del 20% antes de reaccionar, eliminando así un grado de volatilidad que a veces puede crear señales falsas. Aquí es donde las líneas SMA pueden ser muy útiles, más suaves y menos volátiles, aunque no necesariamente venderás en la parte superior debido al retraso.

También puedes ver las dos señales falsas de sobrecompra donde la figura del oscilador estocástico rápido y la SMA cayeron por debajo de 80. Sin embargo, se revirtieron con bastante rapidez cuando el impulso se recuperó de nuevo y el gráfico volvió a situarse en territorio más alto. Encontrarás que donde hay una fuerte tendencia alcista, que no se ha roto, en algún momento habrá un retroceso que puede ser una oportunidad para comprar en la debilidad. Esta es la razón por la que el oscilador estocástico rápido es más apropiado para los day traders, o también, para traders a corto plazo.

Divergencia alcista/bajista

Habrá ocasiones en las que haya una divergencia alcista/bajista entre el gráfico real y el indicador del oscilador estocástico. Como puedes ver con el gráfico a continuación, el punto más bajo del gráfico indicaría la posibilidad de una mayor caída. Sin embargo, cuando miras el indicador del oscilador estocástico, la tendencia se mueve en una dirección diferente y es ligeramente alcista. Esto puede ser una indicación de que las acciones han tocado fondo y el impulso puede estar a punto de cambiar. Una de las principales señales a tener en cuenta con este gráfico en particular es el rápido oscilador estocástico que se mueve a través de la línea SMA.

Es igualmente probable que veas una reversión en la que el gráfico principal indica una tendencia alcista intacta, mientras que el oscilador estocástico muestra una desaceleración del impulso y un giro hacia una tendencia a la baja. Estas son algunas de las señales de trading más raras, pero son muy interesantes, especialmente cuando incorporas líneas de tendencia simples en los gráficos de precios.

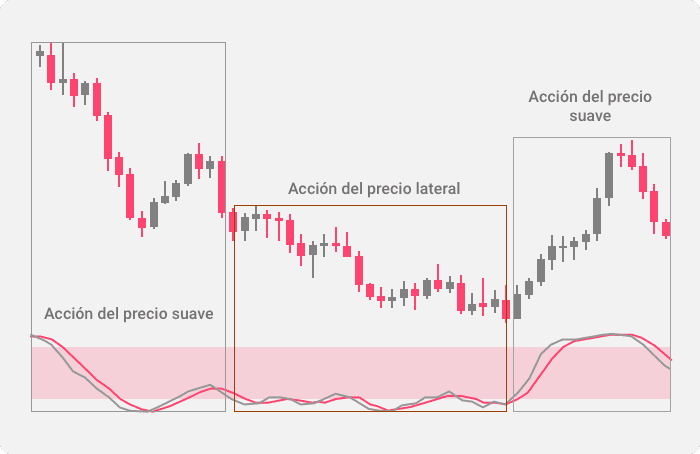

Indicador de tendencia de precios

La relación entre el oscilador estocástico rápido y la SMA es muy importante. Como puedes ver en el gráfico a continuación, la primera sección está dominada por la fuerte tendencia bajista con el oscilador estocástico rápido y la SMA descendiendo en paralelo. Luego hay un rebote en el gráfico seguido de un movimiento hacia aguas más agitadas con una tendencia bajista obvia. Como verás, ambos indicadores permanecen por debajo del nivel del 20%, lo que indica que el impulso es relativamente débil. Eso es hasta que el oscilador estocástico rápido rompe la línea SMA hacia el final del área de acción del precio entrecortada.

Este cambio en el impulso se demuestra por la tendencia alcista, aunque no es difícil ver dónde el impulso comienza a desvanecerse por encima del 80%. Cuando la línea de tendencia a corto plazo atraviesa la SMA y cae por debajo del nivel del 80%, esto indica otro cambio en la tendencia: una posible señal de venta.

Ventajas de usar el oscilador estocástico

El impulso es muy importante cuando se trata de operar y no hay duda de que el indicador de oscilador estocástico es una herramienta muy útil. Hay una serie de ventajas a considerar que incluyen: –

Sensible al cambio de impulso

Cuanto más corto sea el período durante el cual se comparan el precio máximo, mínimo y actual, más volátil será el indicador del oscilador estocástico. El uso de líneas de tendencia SMA también puede crear señales de compra/venta muy fuertes cuando las líneas se cruzan, especialmente por encima del 80% y por debajo del 20%. Este evento indicaría que la tendencia a corto plazo está cambiando y, suponiendo que continúe, seguirá una nueva tendencia.

Oportunidad de identificar divergencia alcista/bajista

Debido a la forma en que se calcula el indicador del oscilador estocástico, en ocasiones verás una divergencia entre el gráfico de precios y el indicador. Si bien el gráfico de precios puede indicar que una tendencia bajista aún está intacta, es posible que el gráfico de oscilador estocástico ya esté identificando un cambio en el impulso antes de que cambie el precio. Como verás en el gráfico anterior, estas pueden ser señales de trading poderosas. El tiempo que puedes esperar para ver si surge una nueva tendencia variará entre los traders. ¿Qué tan valiente eres?

La fórmula es flexible

Cuanto más corto sea el período en cuestión, más volátil será el indicador del oscilador estocástico. Sin embargo, existe la posibilidad de identificar oportunidades de trading a corto plazo. Sin embargo, para aquellos que tienen una estrategia de inversión a más largo plazo, pueden extender el número de períodos en cuestión. Esto aplanará la línea del oscilador estocástico rápido y volátil y dará una línea más suave, lo que puede facilitar la identificación de cualquier cambio en las tendencias a largo plazo.

Riesgos y limitaciones del indicador

Al igual que con cualquier indicador técnico, el oscilador estocástico no es inmune a las señales falsas y probablemente se utilice mejor en conjunto con otros indicadores de trading. Entre los riesgos y limitaciones se incluyen:

Señales falsas

Cuanto más corto sea el período durante el cual se calcula el oscilador estocástico rápido, más susceptible es a una volatilidad extrema. Esto puede crear numerosas señales falsas, aunque el impacto se puede reducir agregando una línea de media móvil simple.

Trading lateral

El indicador funciona mejor cuando hay una nueva tendencia alcista, una tendencia bajista o tal vez un período corto y brusco de consolidación antes de que la tendencia resurja. Durante los períodos de trading lateral, esto puede crear una brecha relativamente pequeña entre los puntos altos y bajos, por lo tanto, crea movimientos bruscos en el indicador en movimientos de precios relativamente pequeños.

Las líneas SMA retrasan los cambios de tendencia

El uso de períodos más prolongados para calcular las líneas de tendencia %K y SMA puede facilitar la identificación de cambios en la tendencia. Sin embargo, debido al retraso, es posible que te pierdas un elemento significativo de una tendencia cambiante antes de decidirte a comprar o vender. Puedes ajustar las variables del indicador de oscilador estocástico completo para que te ayude con tu estrategia de inversión específica, alargando o acortando los períodos y ajustando la SMA.

Oscilador estocástico vs otros indicadores

El indicador de oscilador estocástico es extremadamente flexible y puedes ajustar los períodos y las variables SMA para que se adapten a tu plan de inversión. Sin embargo, especialmente cuando se observan períodos limitados, habrá ocasiones en las que el indicador creará una señal falsa. Por lo tanto, es sensato considerar otros medios de análisis técnico para aclarar si un cambio potencial en el impulso indicado por el oscilador estocástico también se refleja en otra parte.

Oscilador estocástico vs RSI

Si bien es cierto que puedes usar tanto el oscilador estocástico, como el RSI (Índice de Fuerza Relativa) para medir el impulso del precio, funcionan con principios muy diferentes. El RSI mide las posibles posiciones de sobrecompra/sobreventa comparando las ganancias recientes con las pérdidas recientes. La idea detrás del oscilador estocástico se basa en el supuesto de que el precio actual debería seguir la tendencia actual. Cuando el precio actual se mueve en contra de la tendencia, puede indicar un cambio en el impulso y una posible señal de compra/venta. Entonces, ¿quién gana la pelea, el Oscilador Estocástico o el RSI?

Si los dos osciladores indicaran la misma tendencia, esta sería una señal poderosa para los inversores. Por ejemplo, si el precio de un activo se moviera hacia el extremo superior de su rango alto/bajo reciente, indicaría un impulso positivo. Suponiendo que el oscilador RSI también muestra una tendencia relativamente fuerte, esto reduciría las posibilidades de una señal falsa.

Oscilador estocástico vs MACD

La Convergencia Divergencia de la Media Móvil (MACD) es un indicador de impulso prominente, aunque es muy diferente del indicador de oscilador estocástico. El MACD se calcula restando la media móvil exponencial de 26 períodos de la media móvil exponencial de 12 períodos. Muchos traders utilizan el indicador técnico MACD junto con el oscilador estocástico, con frecuencia buscando puntos de cruce entre los dos.

Aquellos que consideran los indicadores técnicos desde la distancia podrían preguntarse por qué los traders no usan simplemente tres, cuatro, cinco o más indicadores técnicos en conjunto. La respuesta es simple: el lapso de tiempo entre diferentes indicadores técnicos puede confundir la situación. En el momento en que varios indicadores diferentes se hayan “alineado”, es posible que termines perdiendo la gran mayoría de la tendencia. No hay nada de malo en usar un solo indicador técnico, pero existen riesgos y las señales falsas pueden ocurrir y, de hecho, ocurren. Dos es compañía, tres es multitud.

Preguntas más frecuentes

¿Es el estocástico un buen indicador?

Existe un malentendido general entre algunos traders de que el indicador estocástico crea señales de compra y venta. No es así. El indicador monitorea el impulso, que se fortalecerá y debilitará, lo que a menudo sugiere una tendencia cambiante. Una de las formas más comunes de usar el indicador estocástico es estar más atento si está por debajo de 20 o por encima de 80.

Por ejemplo, si el indicador estuvo operando por encima de 80 durante algún tiempo y luego cayó por debajo de 80, esto podría indicar un cambio significativo en el impulso. Cuando se usa el %K rápido o lento, y la media móvil %D, un cruce entre los dos brinda un grado adicional de confianza de que el impulso/tendencia está cambiando. ¡También puedes eliminar esas molestas señales falsas!

¿Es mejor el RSI o el estocástico?

No se trata necesariamente de si el RSI o de si el indicador estocástico es “mejor”, sino de cuál es más apropiado para tu estrategia de inversión. El oscilador estocástico asume que el precio de un activo seguirá el máximo/mínimo reciente dependiendo de la dirección de la tendencia. El RSI tiene en cuenta las ganancias y las pérdidas recientes para calcular una figura de fuerza relativa. En realidad, los dos pueden complementarse entre sí y, a menudo, los traders los utilizan en conjunto.

¿Quién inventó el oscilador estocástico?

La historia del oscilador estocástico se remonta a la década de 1950, cuando se atribuyó a C. Ralph Dystant la creación de la fórmula básica. Sin embargo, George C. Lane fue, ciertamente, más activo en el proceso de dar a conocer el indicador, introduciendo el concepto de medias móviles para complementar los cálculos de referencia. No es una coincidencia que los dos trabajaran juntos en el negocio de educación bursátil de C. Ralph Dystant. Ya sea que creas, o no, que los indicadores técnicos crean “profecías autocumplidas” o no, no hay duda de que el indicador de oscilador estocástico es tan relevante (si no más) hoy como lo era en la década de 1950.