Última actualización el noviembre 22, 2021

El trading de opciones es una forma común en que los traders intentan multiplicar sus ganancias. Aunque comúnmente se percibe como riesgoso, existen ciertas estrategias con desventajas limitadas que puedes usar para reducir tus riesgos. La de long straddle es de las estrategias más populares.

¿Qué Es un Long Straddle?

La estrategia de Long Straddle es una combinación de una opción de long call (compra larga) y una opción de long put (venta larga), ambas tienen el mismo precio de ejercicio y fecha de vencimiento. El precio de ejercicio, generalmente, está cerca del precio actual del activo. La opción call o put puede estar in-the-money dependiendo de cómo el precio se desvía del precio de ejercicio.

El trader pierde todo su dinero si no hay movimiento en el precio del activo. Porque, en este caso, tanto el call como el put serían inútiles. Dado que el trader está comprando tanto una opción call, como una opción put, una opción long straddle conlleva un costo más alto que lo que el trader hubiera pagado por solo comprar una u otra.

Esta estrategia es particularmente útil para los traders que esperan un movimiento de precios significativo, pero aún no conocen la dirección de este movimiento. El trader obtiene más ganancias cuanto más se aleje el precio de la acción del precio de strike, independientemente de la dirección.

También podría interesarte:

- Bullish vs Bearish – Guía Completa de los Mercados Bajistas y Alcistas

- Curva de Demanda Agregada | Definición, Determinantes y Componentes

Entendiendo Cómo Funciona un Long Straddle

En aras de la simplicidad, consideremos cada posible resultado de un long straddle de forma individual. Existen tres escenarios que pueden existir en función del precio spot del activo:

1. Cuando el precio spot es igual al precio de ejercicio

Valor de Call = 0

Valor de Put = 0

2. Cuando el precio Spot (S) excede el precio de ejercicio (X)

En este caso, el valor de la venta es 0, ya que está out-of-the-money

Valor de Call = S – X

3. Cuando el precio Spot (S) es inferior al precio de ejercicio (X)

En este caso, call caduca sin valor, ya que está out-of-the-money

Valor de Put = X – S

Para resumir los tres escenarios anteriores, podemos decir que calculamos el valor del long straddle tomando la diferencia entre el Precio Spot y el Precio de Ejercicio. Matemáticamente podemos expresarlo así:

Valor de Long Straddle = max (S – X, X – S)

La ecuación anterior valida aún más la afirmación central de que cuanto más se desvía el precio del activo del precio de ejercicio, mejor es para el comprador del straddle. La dirección del movimiento del precio es irrelevante en este caso.

Un factor clave que el concepto esbozado anteriormente no menciona es el costo de comprar una opción straddle. En el siguiente segmento, usaremos otro ejemplo que también considera el costo de comprar las opciones y cómo eso afecta la rentabilidad del trader.

Ejemplo de un Long Straddle

Consideremos un straddle que tiene un precio de ejercicio de $50 y el costo para comprarlo es de $10.

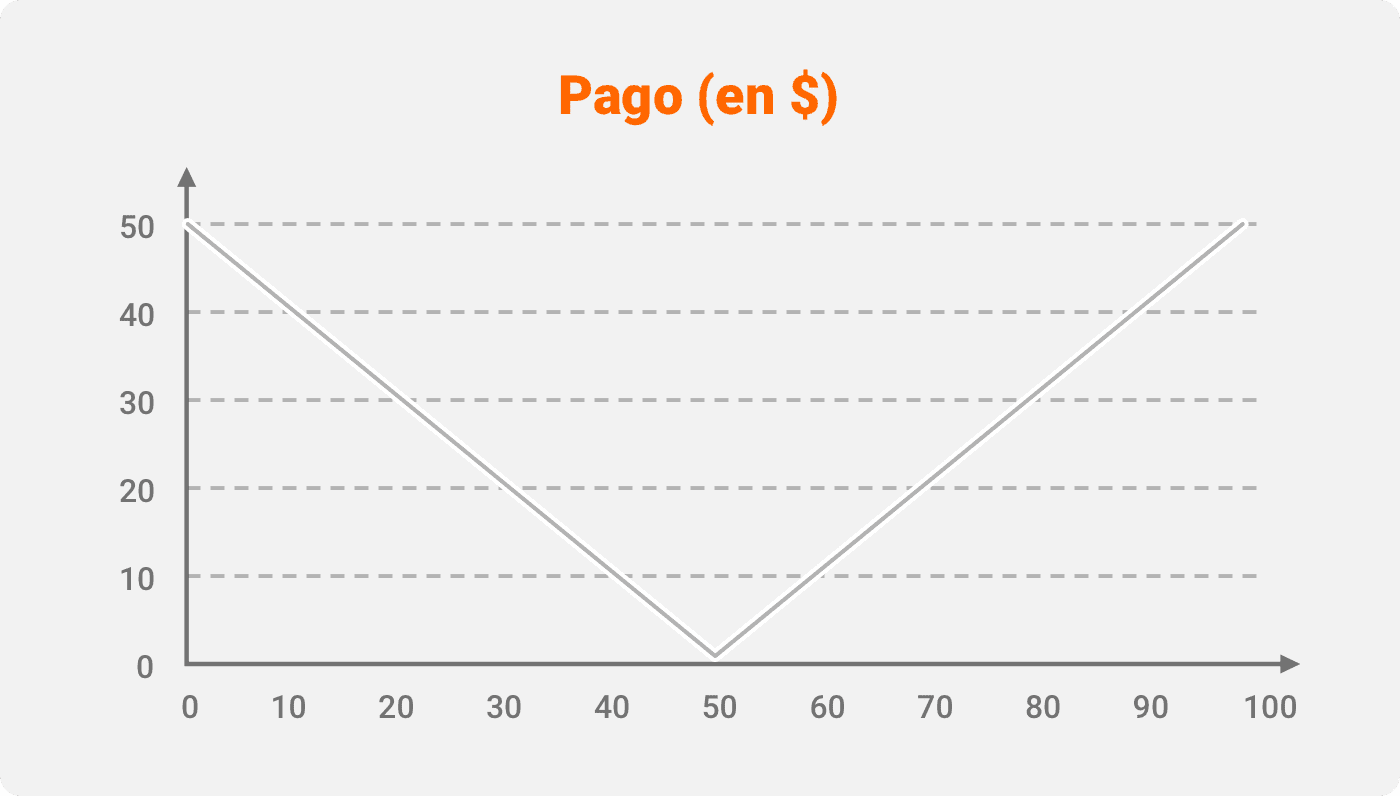

Primero calcularemos el payoff ignorando los costos, usando la siguiente ecuación:

Valor de Long Straddle = max (S – X, X – S)

A continuación, enumeramos los posibles beneficios de los diferentes Precios Spot posibles:

| Precio Spot (en $) | Payoff (en $) |

| 0 | 50 |

| 5 | 45 |

| 10 | 40 |

| 15 | 35 |

| 20 | 30 |

| 25 | 25 |

| 30 | 20 |

| 35 | 15 |

| 40 | 10 |

| 45 | 5 |

| 50 | 0 |

| 55 | 5 |

| 60 | 10 |

| 65 | 15 |

| 70 | 20 |

| 75 | 25 |

| 80 | 30 |

| 58 | 35 |

| 90 | 40 |

| 95 | 45 |

| 100 | 50 |

Por ejemplo, si el precio es de $5, entonces el valor de call es 0 y el valor de put o straddle es de $45. Del mismo modo, cuando el precio es de $90, el valor de call o el straddle es de $40. Si bien hemos incluido el precio spot hasta $100, ese no es el máximo. Siempre existe la posibilidad de que pueda aumentar aún más, dando lugar a ganancias potencialmente ilimitadas.

Añadiendo La Prima

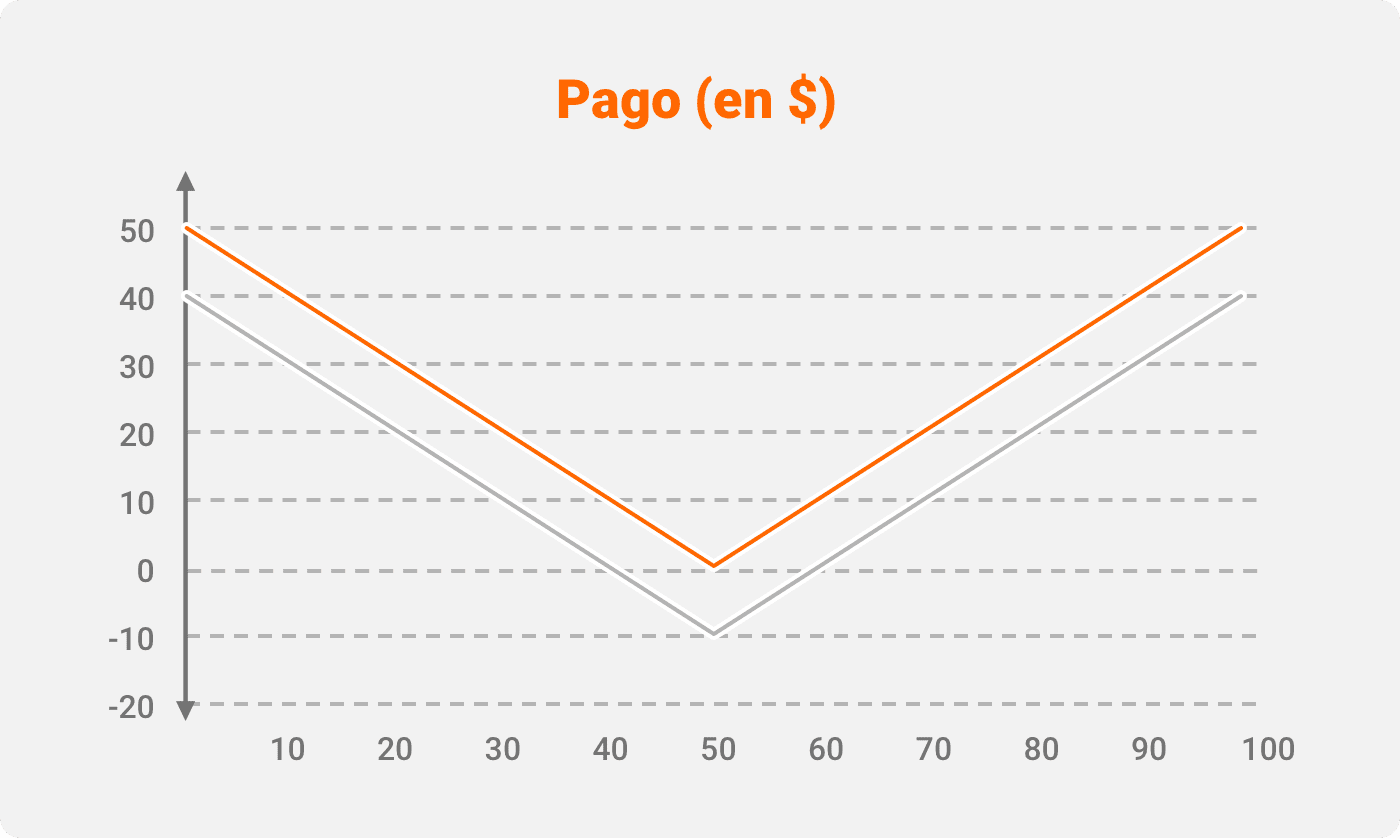

Ahora consideremos el impacto de la prima que todavía tenemos que pagar. En este caso, es de $10.

El valor de straddle ahora tiene que ajustarse en esta cantidad para obtener el payoff actual. Por lo tanto, la ecuación cambia a:

Valor de Long Straddle = max (S – X, X – S) – prima

Revisemos la tabla y el diagrama de payoff en consecuencia.

| Precio Spot (en $) | Payoff (en $) |

| 0 | 40 |

| 5 | 35 |

| 10 | 30 |

| 15 | 25 |

| 20 | 20 |

| 25 | 15 |

| 30 | 10 |

| 35 | 5 |

| 40 | 0 |

| 45 | -5 |

| 50 | -10 |

| 55 | -5 |

| 60 | 0 |

| 65 | 5 |

| 70 | 10 |

| 75 | 15 |

| 80 | 20 |

| 85 | 25 |

| 90 | 30 |

| 95 | 35 |

| 100 | 40 |

Podemos ver que hay un cambio paralelo en la línea una vez que tenemos en cuenta la prima. Después de ajustarlo, cada punto en la línea azul corresponde esencialmente a un punto en la línea roja.

Para que el trader alcance el punto de equilibrio, la acción ahora tiene que moverse $10 en cualquier dirección. Esto se puede ver en el gráfico donde la línea azul toca el eje X, es decir, a $40 y $60 (también resaltado en rojo en la tabla).

¿Cómo Puede Ayudarte el Long Straddle?

El long straddle es particularmente útil cuando un trader espera un cambio significativo en el precio sin conocer la dirección. A diferencia de muchas otras estrategias de opciones como las short calls, la pérdida máxima para el trader se limita a la prima invertida. Sin embargo, no hay límite para las ganancias que se pueden obtener. Esto es posible cuando el precio aumenta significativamente, y la call busca obtener ganancias de dicho aumento en el precio.

Straddles también ha sido una estrategia efectiva cuando los traders anticipan un colapso del mercado o una recuperación. No solo ayuda a cubrir la cartera, sino que también existe la posibilidad de que el trader pueda obtener ganancias significativas. En tales casos, se justifica pagar una prima adicional por el straddle. Los traders también pueden usarlo en momentos en que se está operando con una volatilidad implícita extremadamente baja de un activo. Esto podría ocurrir durante los períodos de consolidación que, a menudo, es seguido por una ruptura que puede ocurrir en cualquier dirección.

Estrategias con el Long Straddle

Encontrarás algunas de las estrategias populares que involucran el Long Straddle mencionadas a continuación:

- Durante un anuncio o evento: los traders, por lo general, compran un straddle cuando hay un anuncio sobre las ganancias o el rendimiento de una empresa. Durante tales casos, el desenlace puede desempeñar un papel importante en el movimiento del precio. Otros eventos, como las decisiones de tasas de interés de la Fed, también tienen una influencia significativa en el mercado. Estos pueden causar cambios significativos en el precio de un activo.

- Cuando la volatilidad implícita de una acción es baja: la volatilidad implícita de las acciones se puede calcular utilizando diferentes modelos y, generalmente, es información disponible. Los traders pueden usar este conocimiento para predecir grandes movimientos posibles en el precio de la acción. Cuando la volatilidad implícita ya es alta, no tendría sentido comprar el straddle, ya que existe la posibilidad de que baje la volatilidad. Del mismo modo, la baja volatilidad implícita podría crear una oportunidad para los traders.

- Desaceleración o crecimiento económico: cuando hay una desaceleración o crecimiento significativo en la economía, suele traducirse en movimientos en los mercados más amplios. Los traders pueden comprar un straddle cuando anticipan tales cambios en la economía.

- Comprar Straddle que no está at-the-money: los traders podrían tener un sesgo en la dirección del movimiento y, en consecuencia, ajustar el precio de ejercicio. Dichas estrategias también pueden conducir a una reducción de las primas.

Long Straddle vs. Short Straddle

Hemos discutido el straddle desde la perspectiva del titular. Hay una serie de diferencias entre los traders que van en largo y los que van en corto.

| Long Straddle | Short Straddle |

| Útil cuando hay un movimiento significativo en el precio de un activo | Útil cuando el precio está sujeto a un rango |

| Implica comprar simultáneamente una call y una put al mismo precio de ejercicio y tiempo de vencimiento | Implica vender simultáneamente una call y una put al mismo precio de ejercicio y tiempo de vencimiento |

| La pérdida está limitada a la prima cobrada por comprar el straddle | No hay límite en el monto de la pérdida. Esto se debe al hecho de que la posición también implica una short call |

| Se paga una prima por adelantado para comprar el Straddle | Recibe una prima por vender las opciones |

La posición corta se puede considerar una posición más arriesgada porque existe un potencial ilimitado de pérdidas asociadas con ella. A menos de que los traders estén muy seguros de la estabilidad del precio de la acción, generalmente, no optarán por operar con un straddle.

Preguntas Más Frecuentes

¿Cuándo está el mercado al máximo potencial de ganancias para un long straddle?

Teóricamente, no hay límite para las ganancias máximas que se pueden obtener con un long straddle. Esto sucede cuando el payoff sigue aumentando junto con el precio de la acción.

¿Qué tan riesgoso es comprar un long straddle?

La pérdida máxima en la que uno puede incurrir en un long straddle es la prima inicial que se paga. Por lo tanto, puede considerarse como una estrategia de riesgo relativamente más baja.

¿Cómo salir de un long straddle con ganancias?

Para salir de una posición long straddle, el trader necesita salir de su posición tanto de put, como de call, que fue comprada.

¿Cuándo es rentable un long straddle?

Un long straddle es rentable durante períodos volátiles. La estrategia funciona incluso cuando el precio se mueve por el monto de la prima en cualquier dirección. Cualquier movimiento adicional lejos del precio de ejercicio resulta en una ganancia para la posición comprada.