آخر تحديث في أغسطس 5, 2022

تعد المتوسطات المتحركة (Moving averages) من بين أول المؤشرات التي يبدأ منها تعليم التداول الفني في العادة. وهي أدوات تحظى بشعبية كبيرة وتستخدم على نطاق واسع. وعلى الرغم من ذلك، فإن المتوسطات المتحركة بعيدة كل البعد عن أدوات التداول الفنية الأكثر دقة. يتعمق الدليل التالي في أداة أقل شهرة ولكنها أكثر موثوقية، وهي المؤشر الديناميكي ماكجينلي – McGinley Dynamic Indicator. ستتعلم كيفية حساب المؤشر الديناميكي McGinley بالإضافة إلى كيفية تطبيقه وخصائصه الرئيسية. هدفنا مساعدتك في تحسين كفاءة نشاط التداول الخاصة بك. وأخيرًا، سنقارن المؤشر مع أدوات التداول الفنية الأخرى ونتعرف على السبب في كونها لم تنل القدر الكافي من حيث قيمتها الحقيقية.

ما هو المؤشر الديناميكي McGinley؟

حسنًا، يعد مؤشر McGinley الديناميكي نوعًا متقدمًا من المتوسط المتحرك الذي يتكيف مع التحولات في سرعة السوق. فكر في الأمر على أنه متوسط متحرك مع فلتر يعمل على تنعيم بيانات الأسعار لتجنب الضوضاء.

تم تصميم أداة التحليل الفني هذه لحل المشكلة الرئيسية المتعلقة بالمتوسطات المتحركة نفسها؛ وهي اعتماديتها على فترات زمنية محددة. ويساعد في حل مشكلة سرعات السوق المتغيرة ويوفر انعكاسًا أكثر دقة لحركة السعر.

تم اختراع مؤشر McGinley الديناميكي بواسطة John R. McGinley، والذي كان محررًا في مجلة التحليل الفني لجمعية فنيي السوق.

المؤشر نفسه جديد نسبيًا. كان المؤشر نتاج جهود McGinley في التسعينيات التي أثمرت عن محاولاته في تصميم مؤشر سريع الاستجابة قادر على ضبط نفسه مع سرعة السوق. ومن هنا جاء اسم “ديناميكي dynamic”. تم نشر مؤشر McGinley Dynamic لأول مرة في مجلة التحليل الفني في عام 1997.

يشير العديد من المتداولين والمحللين وخبراء السوق إلى مؤشر McGinley الديناميكي على أنه “المؤشر الأكثر موثوقية والذي لم تسمع به من قبل”.

على غرار المتوسطات المتحركة والمؤشرات الأخرى، لا ينبغي استخدام المؤشر الديناميكيMcGinley بمفرده. يُنصح بالحصول على أفضل النتائج لاستكمالها بمؤشرات أخرى، مثل MSI و RSI و MACD، إلخ.

مواضيع أخرى قد تعجبك:

- سندات الخزينة – تعرف على السندات الحكومية الأمريكية وكيفية تداولها

- ما هو البيع على المكشوف؟ │ تقييم استراتيجية تداول شائعة

النظرية الكامنة وراء المؤشر الديناميكي McGinley

في البداية، دعنا نقول بضع المعلومات عن المتوسطات المتحركة وعيوبها. سيساعدنا هذا على فهم النظرية الكامنة وراء المؤشر بشكل أفضل.

وهناك نوعان رئيسيان من المتوسطات المتحركة هما، المتوسط المتحرك البسيط والمتوسط المتحرك الأسي. المؤشر الأول يأخذ أسعار الإغلاق السابقة ويقسمها على عدد الفترات لجعل حركة السعر أكثر سلاسة. على سبيل المثال، يأخذ المتوسط المتحرك لمدة 10 أيام أسعار الإغلاق العشرة الماضية ويتم تقسيمها على عشرة. كلما كان الخط أكثر سلاسة ، كلما كان أقل استجابة للأسعار. هذا السبب وراء أن المتوسطات المتحركة على المدى الطويل تتحرك أبطأ من المتوسطات المتحركة على المدى القصير.

من ناحية أخرى، فإن المتوسط المتحرك الأسي هو المؤشر الأكثر اكتمالا لأنه يستجيب للأسعار بشكل أسرع. والسبب هو أنه يعطي اهتمامًا أكبر على الفترات الأخيرة بدلاً من الفترات القديمة.

ومع ذلك فان ما يفشل به كلا المؤشرين هو القيام بالتكيف مع سرعة السوق. و هذا يرجع للمتداولين عما إذا كانوا سيستخدمون متوسط متحرك لمدة 10 أيام أو 20 يومًا أو 50 يومًا في كل من الأسواق السريعة والبطيئة. بكلمات أخرى، قد يقوم المتداول بتطبيق المؤشر بشكل غير مناسب وبالتالي سيؤدي الى فقدان بعض معلومات مهمة.

أراد McGinley تغيير هذا المؤشر من خلال تصميم مؤشراخر يمكنه التكيف مع سرعة السوق الحالية. فكان هدفه النهائي هو التأكد من أن خط المؤشر يلامس خط السعر. سيؤدي القيام بذلك إلى تقليل فصل الأسعار ومنشار الثقب في كل من الأسواق السريعة والبطيئة.

شيء مهم آخر هو أن مؤشر McGinley الديناميكي يتغلب على التأخر من نموذج الفترة الزمنية الثابتة الذي تستخدمه المتوسطات المتحركة القياسية. ففي أسواق اليوم، أصبحت الأسعار تتفاعل بسرعة كبيرة مع الأحداث. ولهذا السبب، أصبح المؤشر الديناميكي يحظى بشعبية كبيرة لأنه يعكس ذلك بشكل أفضل.

ماذا الذي يحدده مؤشر McGinley الديناميكي

على غرار المتوسطات المتحركة ، يقوم مؤشر McGinley الديناميكي بإعلام المتداول بمتوسط سعر الورقة المالية خلال الفترة الزمنية المحددة.

من خلال المساعدة في تخفيف الضوضاء ، يوفر المؤشر تمثيلًا أفضل لديناميكيات السوق وتغيرات السرعة في إجراء التسعير. نتيجة لذلك ، يحصل المتداول على خط أكثر سلاسة واستجابة على الرسم البياني.

باتباع خط مؤشر McGinley الديناميكي، فأنت تقوم بشكل أساسي بإخراج التأخر من المعادلة. على الأقل إلى أقصى حد ممكن في أسواق اليوم. كما و يتيح لك القيام بذلك الحصول على تحليل أكثر استنارة. و هذا لأنه سيعتمد على معلومات دقيقة عن حركة السعر، مع تعديلها حسب سرعة السوق.

ويعتبر هذا ضروري لأن سرعة السوق ليست ثابتة على الإطلاق. يمكن أن تبطئ أو تسرع عدة مرات في كل جلسة. قد تكون النتيجة تشويهًا كاملاً لمعلومات التسعير الناتجة عن المتوسطات المتحركة التقليدية. كما و يتكيف مؤشر McGinley الديناميكي تلقائيًا مع السرعة ويوفر تمثيلًا أكثر عدلاً في أسواق الاتجاه وأسواق النطاق.

ومع ذلك ، فمن الجدير بالذكر أن مشكلة تأخر الأسعار لا يمكن القضاء عليها تمامًا. حيث سيظل قدر من التأخير موجودًا دائمًا في معلومات التسعير الخاصة بك. ومع ذلك ، فإن مؤشر McGinley الدناميكي يعتبر هو الأداة الأكثر قدرة المتوفرة لدينا لتنعيمها. كما يساعد في توفير تمثيل أكثر دقة للتفاعل مع السوق لمعلومات التسعير.

وفقًا لماكينلي نفسه ، فإن الغرض من المؤشر الديناميكي هو العمل فقط كآلية تنعيم. لذا ينصح العديد من المتداولين بتجنب استخدامه كمولد إشارة أو أداة قائمة بذاتها لبناء استراتيجيات التداول الخاصة بهم.

صيغة المؤشر الديناميكي McGinley وحسابها

صيغة حساب مؤشر McGinley الديناميكي هي كما يلي:

MDi = MDi-1 + [Close – MDi-1 / N × (Close / MDi-1)⁴ ]

حيث تكون:

- MDi – المؤشر الديناميكي McGinley الحالي

- MDi-1 – المؤشر الديناميكي McGinley السابق

- Close – سعر الاغلاق

- N – فترة المؤشر الديناميكي McGinley

قد تبدو الصيغة معقدة للوهلة الأولى. ومع ذلك، فإن عملية حساب المؤشر واضحة ومباشرة.

قد ترى نسخة أخرى من الصيغة مع معلمة مضافة “k” في المقام في بعض الكتب المدرسية. تبدو هكذا.

MDi = MDi-1 + [Close – MDi-1 / k × N × (Close / MDi-1)⁴ ]

حيث تكون:

- k – ثابت 60٪ من الفترة المختارة N

الشيء الذي قد يربكك قليلاً هو فكرة “k” كونها نسبة معينة من “N.”

تحدد العلاقة بين كلا المعلمتين مدى تقارب المؤشر الديناميكي لتتبع سعر الأداة. على سبيل المثال ، إذا كنت تريد محاكاة المتوسط المتحرك لمدة 20 يومًا ، فيجب عليك تعيين “ن” في نصف الفترة ، أو في هذه الحالة – 10. ال “k” ثم ستساوي 60٪.

حقيقة ان “k” لم يتم تضمينها في الصيغة العامة لأن قيمتها ثابتة ويتم ضبطها تلقائيًا.

في النهاية، يتعلق الأمر كله بحقيقة أنه يمكنك تخصيص المؤشر بالكامل من خلال قيمة “N” التي حددتها. بغض النظر عن الصيغة.

تحدد طريقة حساب المؤشر إحدى خصائصه البارزة. حيث أنه يتسارع في الأسواق الهابطة ويتباطأ في الأسواق الصاعدة. والسبب بشكل عام هو أن المتداولين يرغبون في البيع بأسرع وقت ممكن عندما ينخفض السوق وركوب الموجة لأطول فترة ممكنة عندما ترتفع.

كيفية إعداد المؤشر الديناميكي McGinley؟

يعد إعداد المؤشر الديناميكي McGinley بسيطًا ومباشرًا عمليًا على كل منصة تداول أو برنامج رسم بياني.

بعد تحديد المؤشر ، فإن التعديلات الوحيدة التي سيتعين عليك إجراؤها هي قيمة “ن” في الصيغة. وهو ما يحدد عدد الفترات. وكما ذكرنا سابقًا، إذا كنت تريد تكرار متوسط متحرك لمدة 20 يومًا، فيجب عليك تعيين الطول (length) الخاص بالمؤشر الديناميكي McGinley على 10.

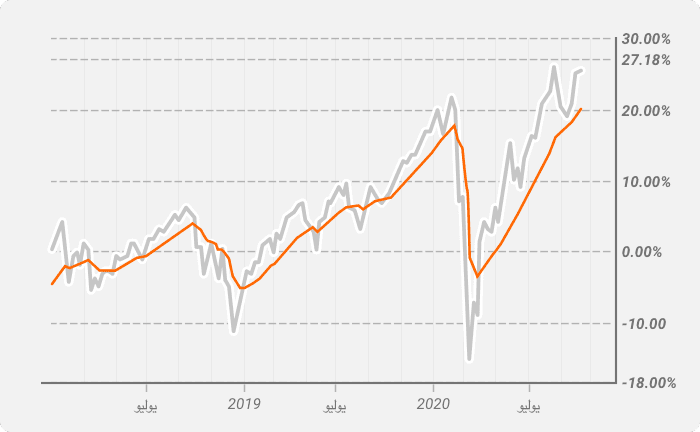

عادةً ما تكون القيمة الافتراضية لـ “N” مُعدة على 14 فترة. إليك كيف يبدو هذا على مخطط SPX لمدة أسبوع:

إذا قمنا بتغيير القيمة الافتراضية إلى 7، فإن خط المؤشر الديناميكي McGinley “يلامس” حركة السعر. حيث يبدأ بتعقب السعر عن كثب. هذا يعني أن المؤشر يصبح أكثر حساسية ويعمل على تمثيل التحولات في اتجاه السوق بشكل أفضل .

لا تتردد في تعديل طول الفترة بناءً على تفضيلاتك وأسلوب التداول الخاص بك.

هذا يكفي بالنسبة لإعداد المؤشر. لنركز الآن على كيفية تحليل المؤشر الديناميكي McGinley على الرسم البياني لمساعدتنا في تحديد الاتجاهات الصاعدة والاتجاهات الهابطة والانعكاسات:

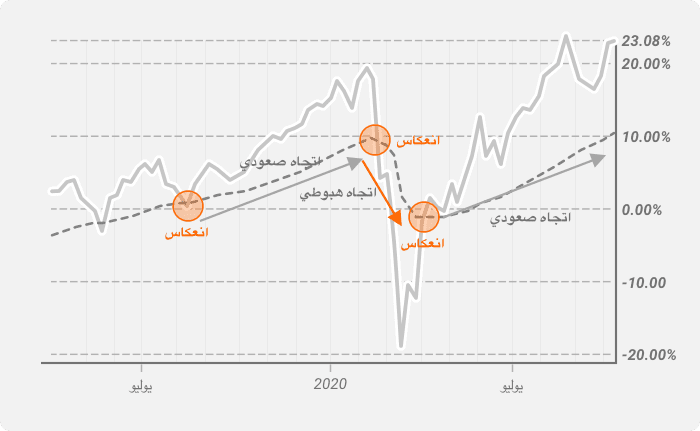

الكشف عن الاتجاهات الصعودية

من المحتمل أن يكون الاتجاه الصعودي في البطاقات عندما يتجاوز السعر خط المؤشر من أسفل ويظل فوقه. و يجب أن يواصل خط المؤشر حركته الصعودية الثابتة.

فبمجرد حصول المتداولين على تأكيد من المؤشرات المكملة ، قد يفكرون في إغلاق مراكز البيع والشراء.

الكشف عن الاتجاهات الهبوطية

على العكس من ذلك، قد يكون الاتجاه الهبوطي قاب قوسين أو أدنى بمجرد عبور السعر لخط المؤشر الديناميكي McGinley من أعلى ويظل أسفله بينما يواصل المؤشر حركته الهبوطية.

مرة أخرى، لا يعد التداول بهذه المعلومات فقط استراتيجية قابلة للتطبيق ما لم تؤكد الإشارة بمؤشرات أخرى. إذا اتضح أن الإشارة جديرة بالثقة، فقد تفكر في إغلاق مراكز الشراء والاستعداد للسوق الهابطة عن طريق فتح مراكز البيع.

الكشف عن الانعكاس في الاتجاه

في المواقف التي تلاحظ فيها انحرافًا مفرطًا بين أشرطة السعر وخط المؤشر، فقد يكون انعكاس الاتجاه وشيكًا.

قبل اتخاذ أي إجراءات، احرص على الحصول على إشارة تأكيد من مؤشرات فنية أخرى.

في المثال أدناه، سترى كيف تبدو الاتجاهات الصعودية، والاتجاهات الهبوطية، والانعكاسات على الرسم البياني. لتسهيل فهم المؤشر، يتم عرض السعر كخط أزرق (بدلاً من الأعمدة). وفي الوقت نفسه، تم رسم المؤشر الديناميكي McGinley كخط برتقالي.

يمكنك أيضًا استخدام مؤشر McGinley لتحديد الأسواق الجانبية. والتي تحدث عادةً حين يظل الخط أفقيًا لفترة طويلة من الزمن. يفضل تجنب الاكثار من التداول في الأسواق الجانبية الحركة.

كيف يمكن مقارنة المؤشر الديناميكي McGinley بالمؤشرات الأخرى؟

لفهم سبب اعتبار العديد من المتداولين مؤشر McGinley كونه”مؤشرًا تم التقليل من شأنه”، يجب علينا استكشاف كيفية مقارنته بغيره من أدوات التداول الفنية الأكثر شيوعًا مثل المتوسطات المتحركة. وسننظر أيضًا في ما تحتاجه لتحسين كفاءة التداول الخاصة بك من خلال اقران استخدام المؤشر مع مؤشرات مع MACD أو RSI.

على الرغم من أنه قد يكون غالبًا المؤشر الأفضل، إلا أنه من الجدير بالذكر أنه ليس خاليًا من العيوب. ينبغي عليك دائمًا تعزيز استخدامه بأدوات إضافية. وكما هو الحال مع أي مؤشر مصمم لتتبع الأسعار، احرص على استخدامه عندما يكون السوق مستقرًا.

مقارنة المؤشر الديناميكي McGinley مع المتوسطات المتحركة (SMA و EMA و WMA)

تتحرك أسواق اليوم بسرعة أعلى بكثير مما كانت عليه قبل بضعة عقود. هذا يعني أنه من الضروري استخدام المؤشرات التي تعترف بهذه الحقيقة والتكيف معها.

تفشل المتوسطات المتحركة SMA و EMA و WMA في القيام بذلك. فهي أدوات توفر فقط معلومات الأسعار المعزولة دون مراعاة ديناميكيات السوق. من المفهوم، في ظروف السوق المضطربة والفترات التي يكون فيها هناك تحول مستمر بين الحركات الهبوطية والصاعدة قصيرة المدى، قد ترسم المؤشرات صورة خاطئة.

إلى جانب ذلك، تعتمد المتوسطات المتحركة على البيانات السابقة. هذا يعني أنها لا تستطيع أن تعكس الديناميكيات الحالية.

يعتبر العديد من المتداولين أن المؤشر الديناميكي McGinley متفوق لأنه يتكيف مع تحولات سرعة السوق ويعترف بتسارع السوق وتباطؤه. نتيجة لذلك، يعرض المؤشر خطوطًا أكثر سلاسة ودقة.

يعمل المؤشر الديناميكي McGinley على تتبع السوق بشكل أفضل بكثير من المتوسطات المتحركة. حيث يعمل توليد بيانات واضحة باستجابة سريعة. والنتيجة هي خطوط MA أكثر شمولاً.

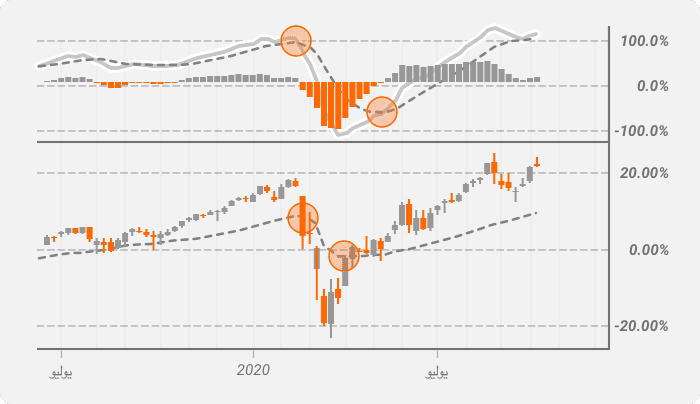

مؤشر McGinley و مؤشر MACD

غالبًا ما يستخدم المتداولون المؤشر الديناميكي McGinly بالإضافة إلى مؤشر MACD، نظرًا يكملان بعضهما البعض.

عند تطبيق المؤشرين كلاهما على الرسم البياني، فإن المؤشر الديناميكي McGinley سيعمل على توليد سلاسة الخط الذي يتم توليده عادةً من متوسط EMA التقليدي. وفي الوقت نفسه، سيساعد MACD في تأكيد الاتجاه طويل المدى.

ستحصل على تأكيد إضافي للاتجاه طويل المدى إذا تباطأ الاتجاه الديناميكي (الاتجاه الصعودي) أو تسارع (الاتجاه الهبوطي).

ما يحب المتدولون القيام به في مثل هذه السيناريوهات، هو الانتظار حتى يقطع MACD خط الإشارة، وانتظار جسم الشمعة ليغلق مع نفس اغلاق المؤشر الديناميكي McGinley لمدة فترتين متتاليتين على الأقل من التداول. إذا تحقق هذا الشرط، فيمكن للمتداولين فتح مراكز تداول شراء أو بيع حسب الموقف.

عادةً ما يتم تطبيق هذا المزيج بشكل أفضل على مراكز التداول طويلة الأجل أو استراتيجيات التداول المتأرجح. ومع ذلك، فإن هذا المزيج يفتقر إلى المؤشرات الرائدة. إذا كنت ترغب في تحديد انعكاس محتمل، فقد تفكر في إضافة (مستويات تصحيح فيبوناتشي، مستويات الدعم والمقاومة، والمزيد ربما).

إذا كنت متداولاً معتمدًا على التداول الخاطف (السكالبنج) أو متداولًا يوميًا، يمكنك التفكير في تبديل مؤشر MACD مع مؤشر TDI (مؤشر ديناميكي للمتداولين).

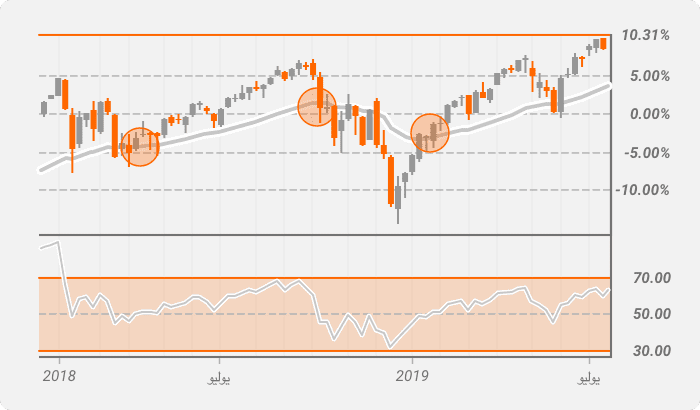

مؤشر McGinley و مؤشر RSI

غالبًا ما يجمع المتداولون بين مؤشر الديناميكي McGinley مع مؤشر القوة النسبية (RSI) لتسهيل التعرف على إشارات البيع والشراء.

هنا، بدلاً من البحث عن اللحظة التي يكسر فيها خط مؤشر RSI قراءة 30 أو 70، نركز في الواقع على حركته حول خط 50 نفسه. على الرغم من أنه وفقًا لنظرية RSI التقليدية، فإن المواقف التي ينحرف فيها الخط حول علامة 50 تعتبر سيناريو “عدم وجود إشارة”، عندما يتم دمجها مع المؤشر الديناميكي McGinley، فإن الحالة بصراحة هي عكس ذلك تمامًا.

على الرسم البياني أعلاه، نحن نبحث في المواقف التي يغلق فيها السعر فوق خط المؤشر الديناميكي McGinley. إذا كان مؤشر القوة النسبية لفترة معينة أعلى من علامة 50، فسيعتبر المتداولون الفنيون ذلك إشارة شراء.

من ناحية أخرى، إذا أغلق السعر أسفل خط مؤشر McGinley وكان مؤشر RSI أقل من 50، يعتبر ذلك توقيتًا مناسبًا للبيع.

يتم وضع وقف الخسائر حول نقاط قمم التأرجح وقيعان التأرجح بشكل متتالي.

هل ينبغي عليك استخدام المؤشر الديناميكي McGinley في التداول؟

في حين ذكرنا بداية أن مؤشر McGinley هو أحد أكثر المؤشرات التي لا تحظى بالتقدير والتي لا تحظى بشعبية. ومع ذلك، فهي من بين أكثر الأدوات الفنية موثوقية وعملية.

وهذا في الأساس يجيب على السؤال. يجب عليك بالتأكيد إضافة مؤشر الديناميكي McGinley إلى صندوق أدوات التداول الفني الخاص بك.

سيسمح لك بجعل استراتيجيتك خالية من المناشير وتمنحك تمثيلاً عادلاً لديناميكيات السوق المرتبطة ارتباطًا وثيقًا بالسعر. لن يتطلب منك إجراء تعديلات بناءً على ما إذا كان السوق سريعًا أم بطيئًا. بدلاً من ذلك، فإنه سيتم تلقائيًا تسريع أو تباطؤ في الأسواق ذات الاتجاه وتلك المتأرجحة لضمان انعكاس أكثر دقة لحركة السعر.

فكر في المؤشر الديناميكي McGinley على أنه سيارة ذات ناقل حركة أوتوماتيكي. ويعمل على أخذ سرعة السيارة في الاعتبار ويضبط التروس وفقًا لذلك.

يعد الديناميكي McGinley مفيدًا جدًا للمبتدئين أو المتداولين عديمي الخبرة لأنه يسلط الضوء على مخاطر السوق الهابطة. من خلال التحرك بشكل أسرع في الأسواق الهابطة، يحذر المؤشر المستثمر بشكل فعال من عواقبه. هذا بدوره عادة ما يميل إلى أن يكون أكثر تدميرا للمتداولين الأفراد.

من ناحية أخرى، فإنه يخفف من القلق الذي قد يواجهه المتداولون أثناء الأسواق الصاعدة عندما يتساءلون عن المدة التي يجب أن يبقوا فيها قبل البيع وجني أرباحهم. عندما يرتفع السوق، يتباطأ المؤشر. يوفر هذا للمتداولين فرصة الاستقرار وتطوير الديناميكية اللازمة لركوب الموجة لأطول فترة ممكنة.

بالإضافة إلى ذلك، إذا قررت استخدام المؤشر الديناميكي McGinley، فأنت تضمن حماية استراتيجيتك من التأخر في الأسعار قدر الإمكان. ستتمكن من الحصول على انعكاس عادل ومرن وفي الوقت المناسب لديناميكيات السوق. كما يعمل المؤشر على مواكبة السرعة، والتي من المستحيل ضمانها باستخدام المتوسطات المتحركة التقليدية.

الخلاصة

يتفوق المؤشر الديناميكي McGinley على معظم أدوات التداول الفنية المماثلة. لهذا السبب ينبغي عليك النظر في تعزيز إستراتيجية التداول الخاصة بك به. يمكننا القول أن العديد من الخبراء يعتبرونها أداة سوق أكثر من كونها مجرد مؤشر بسيط.

بغض النظر عن الطريقة التي يعرفون الأداة الفنية بها، فإنه في النهاية يأخذ أفضل ما في العالمين. فهو يجمع بين الشعبية والفائدة المؤكدة للمتوسطات المتحركة، مدمج به عامل التعديل الذي تشتد الحاجة إليه. والنتيجة هي أداة تستجيب بشكل أكثر دقة للبيانات الأولية. كما أنه يوفر للمتداول آلية تجانس عالية الكفاءة.