آخر تحديث في ديسمبر 6, 2023

إذا كنت ترغب في فهم جوهر أسواق المال، فإن أفضل شيء يمكنك البدأ به هو فهم تعريف سوق الثور (bull market) و سوق الدب (bear market) أو الدببة والثيران. المفهوم الأول يشير إلى ارتفاع سعر الأصل (أو السوق بالكامل). في حين يصف الأخير الحالات التي تنخفض فيها الأسعار. وتسمى كل من ظروف السوق هذه تشبيها بالطريقة التي تهاجم بها هذه الحيوانات. عندما يتعلق الأمر بالمصطلحات المالية، فإن عبارة “الهبوط مقابل الصعود bearish vs. bullish” هي عبارة أصبحت شائعة في حياتنا اليومية مثل “النهار والليل day and night” أو “جيد مقابل سيئ good vs. bad”.

ما هو سوق الدب؟

سوق الدب هي سوق هبوطية. والتي تحدث عادة خلال أوقات تكون فيها الاقتصاد راكدة في حين تكافح الشركات من اجل البقاء. وعلى الرغم من عدم وجود قاعدة موحدة، فإنه لإعلان أن السوق هبوطي وفقًا للنظرية السائدة، يجب أن ينخفض السعر بنسبة 20٪ أو أكثر من أعلى مستوياته الأخيرة. انخفاضات الأسعار خلال الأسواق الهابطة مستمرة ويمكن أن يستمر هذا الانخفاض بما يقرب من بضعة أيام أو أسابيع إلى شهور أو حتى سنوات.

هناك نوعان من أسواق الدببة – سوق دورية و طويلة المدى. عادة لا تتجاوز فترة الأولى أكثر من شهرين. على الرغم من أن هذا الأخير يمكن أن يستمر لسنوات أو حتى عقود. غالبًا ما يخطئ المبتدئون عند الانخفاض السريع للأسعار في أسواق الدببة. في الواقع، إنها مجرد فترات قصيرة من زيادة نشاط البيع وهيمنة المستثمرين من ذوي الآراء متشائمة. سوق تفهم ذلك بشكل أفضل عندما تلقي نظرة على بعض المعلومات من التاريخ.

من بين أسواق الدببة الأكثر تدميراً، كان لدينا الكساد الكبير (استمر 34 شهرًا وانخفضت الأسواق بنسبة 86.1٪)، و فقاعة دوت كوم (استمرت 30 شهرًا وأسواق هبطت بنسبة 49.1٪)، بالإضافة الى الأزمة المالية (التي استمرت 17 شهرًا مع خسائر وصلت لـ 56.4٪). وكان الكساد الكبير هو أكثر هذه الأحداث إيلاما حيث عمل على محو 15٪ من الناتج المحلي الإجمالي العالمي.

قد تستمتع أيضًا بما يلي:

كيف تستثمر في سوق الدب (السوق الهبوطية)؟

أسواق الدببة هي أسوأ مخاوف معظم المستثمرين. ومع ذلك، فإن هذا لا يعني انها لا تولّد فرصًا للربح، أو أنه لا يمكنك تحقيق أرباح عندما يكون السوق ممرغًا أنفه. فخلال الأزمة المالية لعام 2008 على سبيل المثال، نجح جون بولسون وهو مدير لصندوق تحوط في تحقيق مبلغ 15 مليار دولار في عام واحد فقط، والذي قام بتخليد اسمه في التاريخ بسبب آرائه الانتهازية. كيف فعل ذلك؟ قام جون بولسون بسلسلة من الرهانات المحسوبة التي تخلف فيها أصحاب المنازل عن سداد رهونهم العقارية.

ما يظهره هذا هو أن بعض الأدوات والاستراتيجيات أثبتت أنها تعمل بشكل جيد خلال الأسواق الهابطة. اليك بعضًا منهم:

الذهب

هذا المعدن الثمين له علاقة سلبية مع أسواق الدببة (الأسواق الهابطة). يعتبر الذهب أحد الأصول الآمنة، ويلجأ إليه العديد من المستثمرين عندما يبدأ الاقتصاد في التعثر. عادة ما تزداد قيمته عندما ينخفض السوق والعكس صحيح. وسواءً كان في هيئة عقود آجلة ، أو سبائك، أو حتى عملات الرقمية، وغير ذلك، فإن الذهب يبقى أحد الأصول التي يفضل اللجوء اليها في أوقات الضغوط الاقتصادية.

الأسهم

استهدف الشركات عالية الجودة، مع حصص من الشركات بديون قليلة، وأرباح قوية، وإيرادات ثابتة. خذ في اعتبارك أيضًا السبب وراء سوق الدب، حيث سيساعدك ذلك في العثور على فرص مواتية. خلال جائحة COVID-19، على سبيل المثال، ازدهرت أسهم Netflix و Microsoft و Procter & Gamble بالاضافة لشركات التكنولوجيا الحيوية التي تحاول العثور على لقاح أو علاجات للوباء.

عادة ما يكون الفائزون السابقون هم الأكثر تضررا في سوق هابطة”.

– بيتر أوبنهايمر ، كبير خبراء استراتيجيات الأسهم العالمية في بنك غولدمان ساكس

صناديق المؤشرات المتداولة ETFs

يمكنك التفكير في صناديق ETFs لقطاعات معينة. على سبيل المثال، إذا ضرب الركود بشدة وبدأت الشركات في خفض التكاليف عن طريق تقليص طاقم موظفيها، فإن السيناريو المحتمل هو أنها ستستثمر في التكنولوجيا. يمكنك التفكير في صناديق ETFs للمؤشرات التقنية. وبفضل الهندسة المالية، فإن لدينا اليوم صناديق ETFs انعكاسية. تزيد قيمتها عندما ينخفض أحد الأسواق.

ما هو سوق الثور؟

سوق الثور هي سوق آخذة في الارتفاع. في مثل هذه الأوقات يكون الاقتصاد عادة سليمًا، والساحة السياسية العالمية هادئة، حيث تبتكر الشركات، وتزدهر القطاعات، ويصبح لدى الناس دخلٌ متاحٌ بشكلٍ أكبر. الأسواق الصعودية هي أحلام المستثمرين؛ لأنها أسهل في التنقل (أقل تقلبًا) وتوفر فرص ربح مواتية. يتميز هذا النوع من حالة السوق بالتفاؤل والثقة. تعد الارتفاعات الإيجابية في السوق أسهل طرق كسب المال للمبتدئين، وهي أيضًا معيار صعب بالنسبة لمديري الصناديق النشطين للتنافس معه.

ليس هناك أية مقاييس محددة لتحديد الوقت المناسب للدخول إلى سوق الثور. ومع ذلك، هناك شرط رئيسي واحد يجب توفره، وهو ارتفاع أسعار الأصل المحدد أو السوق بأكمله لفترة طويلة من الوقت بدلاً من أن تكون قفزة في الأسعار تستمر لبضعة أيام فقط. تنتهي الأسواق الصعودية عندما يواجه الأصل انخفاضًا في الأسعار بنسبة 20٪ أو أكثر.

لطالما كان هناك العديد من أسواق الثور البارزة في تاريخنا جعلت حتى أفضل مديري الصناديق يغارون. في الفترة من أكتوبر 1990 إلى مارس 2000 على سبيل المثال، سجلت السوق عائدًا بنسبة 417 ٪. دام أطول سوق صاعد في التاريخ لمدة 134 شهرًا وانتهى في مارس 2020. وكانت النتيجة عائد بنسبة 348٪ لمؤشر S&P 500. تدفع هذه الأرقام المستثمرين المحترفين ومديري الصناديق لأن يديروا ظهورهم عنها.

كيف تستثمر في سوق الثور (السوق الصعودية)؟

دعونا نرى ما هي الاستثمارات التي يمكن أن تساعدك في الحصول على عوائد تقترب من هذه النسبة:

صناديق المؤشرات المتداولة ETFs

إذا كان هناك سوق الثور، فلماذا لا تشتري السوق فحسب؟ تعد صناديق المؤشرات المتداولة مثل SPDR S&P 500 طريقة رائعة للتعرض لمؤشر S&P 500. بهذه الطريقة، سوف تكون قادرًا على جني الأرباح بمجرد الاحتفاظ بها على المدى الطويل. إذا كنت لا تصدق ذلك، انظر ماذا قال أفضل مستثمر على الإطلاق:

على المدى الطويل، ستكون أخبار سوق الأسهم جيدة. في القرن العشرين، عانت الولايات المتحدة من حربين عالميتين وغيرها من الصراعات العسكرية المؤلمة والمكلفة، الكساد، الركود، الذعر المالي، الصدمات النفطية، وباء الانفلونزا، واستقالة رئيس مشين. ومع ذلك ارتفع مؤشر داو (Dow) من 66 إلى 11 497 “.

– وارن بافت

الأسهم

عندما يكون هناك سوق صعودي، فإن غالبية الصناعات تسير بشكل جيد جماعيًا، ومعظم أسعار الأسهم ترتفع. ومع ذلك، تأكد من تحليل كل قطاع والشركة المعنية قبل الشراء. على مدى العقود الثلاث الماضية على سبيل المثال، أثبتت أسهم التكنولوجيا أنها فرص استثمارية رائعة. قبل تخصيص رأس المال، لا تنسَ قاعدة بسيطة:

اشترِ فقط شيئًا ستكون سعيدًا للغاية بحوزته إذا أغلق السوق لمدة 10 سنوات”.

– وارن بافت

السلع الأساسية

الاقتصاد المزدهر يعني المزيد من الاستهلاك والقدرة الشرائية. نتيجة لذلك، تحقق السلع مثل الذرة والنفط والغاز وغيرها عادةً إلى أداءً جيدًا خلال الأسواق الصاعدة. أفضل طريقة للاستفادة من هذه الاستثمارات هي من خلال العقود الآجلة. ألقِ نظرة على دليل النجاة للمتداول لدينا لمعرفة كل ما هو أساسي عن السلع الأكثر شيوعًا والمتداولة على نطاق واسع.

السوق الصعودية مقابل الهبوطية – الخصائص والاختلافات

أحد الأشياء التي يتساءل الناس عنها غالبًا هو سبب تسمية الأسواق بهذه الأسماء. النظرية الأكثر شيوعًا هي أن المصطلحات التي تصف حالتيّ للسوق تأتي من الطريقة التي يهاجم بها كلا الحيوانين. عادة ما تهاجم الثيران بقرونها، تقتلع الأشياء باتجاه الأعلى. أما الدببة فتهاجم بكفوفها ، تخدش باتجاه الأسفل.

تشير بعض النظريات إلى أن مصطلح سوق الدب نشأ من مَثَل وتم تعميمها لاحقًا خلال أولى وإحدى أشهر حوادث الانهيار في السوق، وهي فقاعة بحر الجنوب (South Sea Bubble) عام 1720. وفقًا للغير، تأتي فكرة الأسواق الصعودية من بورصة لندن المبكرة، حيث ملأ المتداولون لوحات الإعلانات خلال جلسات التداول المتقلبة (الثور). عندما أصبح السوق هادئًا، تُركت اللوحة فارغة (الدب).

على الرغم من عدم وجود نظرية موحدة للأصل الحقيقي لهذه المصطلحات، هناك شيء واحد واضح : التحول بين الأسواق الصعودية والهبوطية هو جزء حتمي من طريقة عمل النظام البيئي المالي.

الآن ، دعنا نكتشف كل من أوجه الاختلاف والتشابه بينهما.

الاختلافات

الظروف الاقتصادية والسوقية التي يصفونها

والفرق الرئيسي بالطبع هو أن أسواق الثور تصف الحالات التي تتحرك فيها أسعار الأصول إلى أعلى، بينما في أسواق الدب تتحرك الأسعار إلى أسفل. أو بعبارة أخرى، تشير الحالة الصعودية إلى نشاط السوق الإيجابي، بينما تشير الحالة الهبوطية إلى حركة سلبية.

كما أنهما تختلفان في الطريقة التي تصفان بها الوضع الاقتصادي. خلال الأسواق الهابطة ينكمش الاقتصاد، بينما خلال الأسواق الصاعدة يتوسع وينمو الناتج المحلي الإجمالي. القضية هي نفسها مع عوامل مثل السياسة المالية (ضرائب أعلى خلال فترات الازدهار الاقتصادي؛ ضرائب أقل خلال فترات الانهيار الاقتصادي)، أسعار الفائدة (عالية / متوسطة خلال الأسواق الصاعدة؛ منخفضة خلال الأسواق المتناقصة)، التضخم، أسعار الصرف، البطالة، وغيرها من الخواص المماثلة.

الاختلاف بينهما جذري،

فغالبًا ما يستخدم المستثمرون والخبراء الماليون مصطلحي “هبوطي” و “صعودي” لوصف مشاعرهم تجاه أمن معين أو فئة أصول أو السوق بأكملها. عادة ما يكون هذا الشعور ديناميكيًا ويمكن أن يتغير اعتمادًا على التحولات في الأحداث وتوقعات المحللين والأخبار وغيرها. هذا هو السبب في أن التجار ينظرون في كثير من الأحيان إلى رأي خبراء الاستثمار المشهورين قبل اتخاذ قرار التداول. إحدى المقاييس التي تساعدهم في ذلك هو نسبة الثور / الدب.

النسبة هي مؤشر ثقة السوق، تُنشر أسبوعيًا بواسطة Investors Intelligence. يستخدم المؤشر المعلومات التي تم استطلاعها من المستشارين الماليين المحترفين وخبراء الاستثمار لصياغة تقدير عام لآرائهم بالنسبة للسوق. إذا كانت القيمة أكبر من واحد، فإن محترفي الاستثمار يظهرون مشاعر صعودية، والعكس صحيح.

انتشار في الأسواق المالية

فرق آخر بين أسواق الثور والدب هو طول عمرها. على الرغم من أن كلاهما يمكن أن يستمر لعقود، فإن الاتجاه العام للسوق كان دائمًا صعوديًا. بفضل الابتكارات، وصعود القطاعات والشركات الجديدة، والتقدم التكنولوجي، والثروة المتزايدة، وتقليص عدم المساواة، وما إلى ذلك، يجد السوق دائمًا طريقة للوقوف على قدميه.

القاعدة الأساسية هي أنه بغض النظر عن المدة التي يهبط بها السوق، فإنه في النهاية يفوق المستوى الذي كان عليه قبل للأزمة. لتأكيد هذا، دعنا نلقي نظرة على التاريخ. الكساد والركود والحروب وعدم الاستقرار السياسي العالمي، لم ينجح أي من هذا في إيقاف حركة السوق الصعودية طويلة المدى. منذ أن تم إنشاء S&P 500 عام 1957 على سبيل المثال، نما بأكثر من 5800٪.

سلوك المستثمر خلال الحالتين

خلال فترات السوق الهبوطية، كان المستثمرون أقل ثقة في فرص الربح ويميلون إلى أن يكونوا أقل نشاطًا. أحد الأسباب الرئيسية لذلك هو التقلب المتزايد وعدم التيقن من أحوال السوق. للتغلب على هذا، يركز المستثمرون على فئات الأصول التي يمكن أن تحافظ على ثروتهم (الذهب والسندات وما إلى ذلك) ويتجنبون المخاطرة أكثر من اللازم.

من ناحية أخرى، في فترات السوق الصعودية، يتبنى المستثمرون نهجًا أكثر مرونة ويبحثون بنشاط عن فرص الربح. حيث يميلون إلى أن يكونوا أكثر نشاطًا ورغبةً في الاستثمار في أصول ذات مخاطرة أعلى. وذلك لأن الشروط الاقتصادية مواتية، ويمكن استعادة رأس المال المفقود بشكل أسرع.

أوجه التشابه

يمكنك كسب المال في كليهما

إن استغلال الموجة الصاعدة هو في الأساس أسهل طريقة لكسب المال. لكن ما يهم حقا، هو الطريقة التي تتفاعل بها عندما تتحول الأمور إلى الأسوأ. ومع ذلك، فإن الشيء الجيد هو أن فرص الربح موجودة دائمًا، بغض النظر عن حالة السوق.

حيث لم يحدث سابقًا في التاريخ أن كانت هناك لحظة كان فيها كل ركن من أركان السوق ينخفض بطريقة متزامنة. أسهم الشركات الخدماتية والأدوات ذات الدخل الثابت والذهب وما إلى ذلك – هناك فرص لتحقيق عوائد ثابتة على الرغم من هيمنة المستثمرين الهبوطيين.

لكن كلاهما أمر محتوم

ولا يمكن لسوق الثور ولا سوق الدب أن تستمر للأبد. حتى لو كان هناك توازن لبعض الوقت، فمن المحتم أن يستبدل أحدهما الآخر في مرحلة ما، والعكس صحيح. ستستمر هذه الدورة إلى الأبد نظرًا للعوامل المؤثرة على الأسواق المالية. فهي تتغير باستمرار مما قد يؤدي إلى زيادة استقرار النظام أو زعزعته.

ومع ذلك، وبفضل عدم التوازن في النظام البيئي للأسواق المالية، يمكننا الاستفادة من فرص الربح خلال ظروف السوق.

ويتم تحديد كلاهما من خلال أدوات التحليل الفني

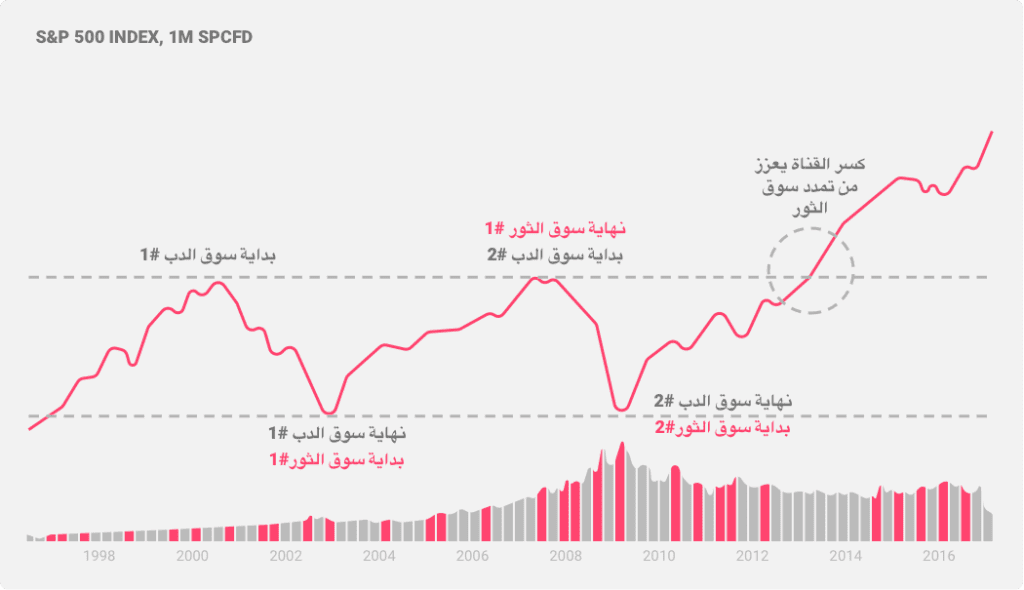

فيما يلي مثال على مؤشر S&P 500 وأسواق الدب و الثور على مدى العشرين سنة الماضية.

بالنظر إلى الماضي، يمكن تمييز سوق الدب وسوق الثور بوضوح. ومع ذلك، عندما يتعلق الأمر بالعقود الآجلة، فإن الأمور مختلفة تمامًا. للتنبؤ بالأسواق الهابطة والصاعدة، نستخدم مؤشرات التداول. ومن خلال تحليل إشاراتهم، يمكن للمتداولين اكتشاف الانعكاس أو استمرار الاتجاه بسهولة.

تتضمن قائمة المؤشرات الأكثر شعبية نماذج الشموع اليابانية مثل (نموذج تقاطع شمعة هارمي، نموذج الابتلاع، نجمة الصباح، النجم الصاعد، المطرقة والمطرقة المقلوبة، وما إلى ذلك)، بالإضافة لمؤشرات الاتجاه مثل (MACD)، ومؤشرات الزخم (مؤشر القوة النسبية RSI، مذبذب الاستوكاستك، إلخ)، والكثير.

تأثير قوي بنفس القدر على السوق

في تاريخ الأسواق المالية، كانت هناك العديد من الحالات التي عبر فيها أشخاص مؤثرون وشخصيات مهمة من مجتمع الاستثمار عن آرائهم وتحمسهم ازاء أوراق مالية معينة أو فئة أصول كاملة. في حين حدث العكس أيضًا. قد تؤثر المشاعر الهبوطية والصعودية التي يتم التعبير عنها علنًا تأثير ملحوظ على سعر استثمار معين وفقًا لمصدرها.

في عام 2018، على سبيل المثال، انخفض قيمة بيتكوين بأكثر من 8 ٪ بعد أن انتقد وارن بافيت و بيل غيتس أسس العملة المشفرة وصرحوا بأنهم لن يستثمروا فيها أبدًا.

أسئلة شائعة حول سوق الثيران والدببة

كيف يساعد الشراء بالهامش على تعزيز سوق الثور؟

يعني الشراء على الهامش بشكل أساسي مضاعفة القوة الشرائية. يقترض مستثمر واحد المال لشراء 4 أضعاف المبلغ الذي كان ينوي الشراء به بشكل أساسي ويعادل شراء أربعة مستثمرين لسهم معين. وبهذه الطريقة، يمكن لمستثمر واحد أن يولد الكثير من الاهتمام بالشراء في الأداة المالية مثل العديد من المستثمرين الآخرين، مما يعزز السوق الصاعدة.

ما هي أطول سوق ثور في تاريخ الولايات المتحدة؟

استمرت 134 شهرًا، من مارس 2009 إلى مارس 2020. خلال هذا الوقت ، نما مؤشر S&P 500 بأكثر من 348٪. كان مدفوعًا بسياسات مالية ميسرة، وازدهار الصناعة التقنية، وأرباح الشركات القياسية، وعوامل أخرى مماثلة. وانتهت بأزمة COVID-19، التي أدت إلى توقف العمليات وتراجع توقعات الناتج المحلي الإجمالي وفقدان الوظائف.

ما هو سوق الثور الجارية bull market run؟

يشير الاتجاه الصعودي للسوق إلى فترة زمنية ممتدة يكون فيها الاقتصاد سليمًا، ويكون السوق في ارتفاع. خلال السوق الجارية، يظهر المستثمرون تفاؤلاً وإيجابية متزايدة تجاه مستقبل السوق. ويمكن أن يستمر الاتجاه الصعودي للسوق لما يقرب من بضعة أشهر إلى بضع سنوات.

ما هو سوق الثور الممتد

يأتي سوق الثور الممتد مدفوعًا بقوى مستدامة وقوية يمكن أن تبقى في مكانها لعقود. وهذا يعني أن أسعار السوق أو أصل معين يمكن أن تحدد عوائد أعلى من المتوسط لمدة 10 أو حتى 20 سنة. يمكن ان يتخلل سوق الثور الممتد بعض التقطعات من التحركات الهبوطية قصيرة المدى، ولكنها تمضي دائمًا في تسجيل ارتفاعات أعلى.

ما هي القطاعات التي تعمل بشكل جيد في سوق الدب؟

عادة ما تكون سوق الدب مواتية لقطاعات مثل التعدين (بسبب حالة الذهب من أصول الملاذ الآمن)، ومنتجي المواد، والسلع الاستهلاكية والتجزئة (متاجر الخصم، ومحلات السوبر ماركت، والعلامات التجارية للملابس الرخيصة، وما إلى ذلك)، والتكنولوجيا، والمزيد. وبالطبع، هذا يعتمد على نوع السوق الهابط. فخلال أزمة COVID-19 على سبيل المثال، انفجرت أسهم الرعاية الصحية والتكنولوجيا الحيوية.

هل يمكنك كسب المال في سوق هابطة؟

نعم، يمكنك كسب المال في سوق الدب. هناك عدة طرق ممكنة. الأولى من خلال الاستثمار في القطاعات التي تحقق أداءً جيدًا خلال فترة الركود مثل السلع الاستهلاكية أو التكنولوجيا أو غيرها. التالي هو التحول إلى الأصول مثل الأوراق المالية ذات الدخل الثابت أو الذهب. يمكنك أيضًا جني الأموال من خلال الاستثمار في ETFs الانعكاسية.

هل من الجيد الاستثمار في سوق دب؟

قد يكون من الجيد الاستثمار في سوق هابطة، إذا قمت بإجراء البحث وصمم استراتيجية التداول الخاصة بك وفقًا لها. عادة لا تعمل الاستثمارات المعتادة في مؤشرات السوق الأوسع. إذا كنت تركز على البيع على المكشوف، أو الاستثمارات الخاصة بقطاع معين، أو الأصول الصاعدة خلال سوق هابطة، فيمكنك عندئذٍ القيام ببعض التحركات المربحة.

ما الفرق بين السوق الهابطة والركود؟

عندما نتحدث عن السوق العامة في معظم الأوقات، فإن سبب تحركها الهبوطي مرتبط بالركود في الاقتصاد. ومع ذلك، فإن سوق الدب لا تنتج دائمًا عن الركود أو فترات تدهور الحالة الاقتصادية وتردي الاعمال التجارية. على سبيل المثال، شهدنا منذ عام 1929 عدد 25 سوق دب و 14 حالة ركود فقط.

يمكن أن يأتي سوق الدب أيضًا بفعل مجموعة متنوعة من الأحداث، بما في ذلك القرارات الجيوسياسية (الحظر المفروض على سلع معينة أو شركات معينة)، والأزمات غير المتوقعة (مثل أزمة COVID-19 التي تؤثر على أسهم شركات الطيران)، والقرارات التنظيمية (الحظر على العملات الرقمية في بعض البلدان)، وأكثر من ذلك.

ما هي أطول سوق ثور في تاريخ الولايات المتحدة؟

هي دورة صعودية ممتدة بدأت في عام 1946 واستمرت لمدة 37 شهرًا. وقد تبع ذلك نهاية طفرة سوق الأسهم بسبب زيادة الإنتاج والطلب خلال زمن الحرب. بدأت أغنى الدول بالادخار، في حين أن أولئك المتأثرين بالحرب العالمية الثانية كانوا يحاربون الفقر وحاولوا إعادة بناء بلدانهم. واتسمت هذه الفترة بالركود والانكماش.

لماذا تكون السندات الرديئة junk bonds أكثر شعبية خلال سوق الدب؟

على الرغم من كونه اعتقاداً سائدًا، فإن هذا المفهوم خاطئ. والسبب هو أن هذه السندات الرديئة، على عكس السندات الأخرى، أقل تأثراً بأسعار الفائدة. ولأنها ذات عوائد أعلى، وآجال استحقاق أقصر وغالباً ما يتم إصدارها من قبل الشركات فهي أقرب بكثير إلى الأسهم، بدلاً من السندات. ونتيجة لذلك، فهي تتأثر بشكل أكبر بالحالة العامة للاقتصاد.