آخر تحديث في أبريل 30, 2021

تحاول العديد من النظريات تفسير سبب عمل الأسواق المالية بالطريقة التي تعمل بها. ويسعى جزء كبير منهم إلى تحليل الجانب النفسي لسلوك المتداولين واستكشاف كيفية تأثير عقلية الأفراد على الاتجاه العام للسوق. والنظرية الأكثر شعبية بين هؤلاء هي نظرية موجات إليوت التي ظهرت منذ قرن من الزمان. في هذا الدليل، سوف نركز على مفهوم موجة إليوت والإيجابيات والعيوب الرئيسية المقترنة به وكيفية استخدام الأنماط وتحليل بعض الأمثلة الحقيقية لمعرفة كيفية عمل النظرية في التداول الفعلي.

ما هي نظرية موجات إليوت؟

تستند نظرية Elliott Wave إلى فكرة أن أسواق الأسهم وأسعار الأدوات تتحرك في أنماط متكررة. ترتبط هذه الأنماط بعلم نفس للجمهور والطريقة التي ينظر بها المستثمرون إلى العوامل الخارجية. التكرار المتسق لهذه الأنماط يسمى “موجات”.

يستخدم المتداولون مبدأ موجة إليوت لتحليل دورات السوق (market cycles)، ونقاط الدخول والخروج، وتحديد التطرف المحتمل.

يعارض هذا المفهوم فكرة أن الأسواق المالية فوضوية وتهيمن عليها العشوائية. في الواقع، يفترض مفهوم إليوت إلى أن كل شيء منطقي ويمكن تفسيره من خلال سلوك المشاركين في السوق.

مواضيع أخرى قد تعجبك:

تاريخ المؤشر

تشكلت نظرية موجات إليوت في الثلاثينيات بواسطة الخبير المالي والاقتصادي الأمريكي رالف نيلسون إليوت. تم تقديم المفهوم في كتاب “مبدأ الموجة Wave Principle”، والذي تم نشره عام 1938 وتم تلخيصه في سلسلة من المقالات في مجلة Financial World عام 1939. ومن الجدير بالذكر أن المفهوم نفسه تمت تغطيته على نطاق واسع في عمل إليوت العام، المسمى “قوانين الطبيعة: سر الكون”، والذي تم نشره عام 1946.

وعلى الرغم من رفضها آن ذاك نظرًا لافتقارها إلى “الدليل العلمي”، أصبحت نظرية موجات إليوت فيما بعد ركيزة أساسية للفهم ومبدأ أساسي لمجموعة كاملة من المتداولين.

تشترك نظرية موجات إليوت في أوجه التشابه الرئيسية مع نظرية داو التي تحلل أيضًا حركات الأسعار على أنها موجات. ومع ذلك، فإن نظرية إليوت تتعمق أكثر لأنها تقدم فكرة الطبيعة الكسورية للأسواق.

كسورية: نمط لا ينتهي، ويتكرر باستمرار. وهو شيء لانهائية له، وهو ما يعني في سياق نظرية موجة إليوت أن الأسعار ستظل تتشكل في موجات طالما أن الأسواق ما تزال تعمل.

عقلية القطيع

حجر الزاوية في نظرية موجات إليوت هو ما يسمى بعقلية القطيع. يشير المفهوم إلى أن المجموعات الكبيرة من الأفراد عادة ما تؤثر على طريقة تفكير كل فرد وتصرفه على المستوى الشخصي.

السمة النموذجية لعقلية القطيع هي أن الأفراد نادرًا ما يتحملون المسؤولية، وبدلاً من اتخاذ قراراتهم الخاصة، يكونون أكثر استعدادًا للبحث عن الطريقة التي تتصرف بها المجموعة. أو بعبارة أخرى، يكون الأفراد أكثر استعدادًا للمتابعة بدلاً من القيادة.

الحقيقة هي أن عقلية القطيع ليست ظاهرة جديدة. لقد كانت موجودة منذ عقود وخضعت لمجموعة متنوعة من الأبحاث العلمية المختلفة.

“يفكر الرجال في القطعان ويصابون بالجنون في القطعان، بينما يستعيدون حواسهم ببطء، واحدة تلو الأخرى.”

– تشارلز ماكاي، كتاب “الأوهام الشعبية غير العادية وجنون الحشود”، نُشر عام 1841

وفقًا للدراسات، يمكن العثور على عقلية القطيع في جميع جوانب الحياة التي تنطوي على مشاركة مجموعة كبيرة من الأفراد، بما في ذلك الموضة والأسرة والأسواق المالية وغير ذلك.

في سياق الأسواق المالية، تحاول نظرية Elliott Wave التنبؤ بسعر الأدوات بناءً على الأنماط القابلة للتكرار، التي أنشأها القطيع.

عادة ما يُنظر إلى كل جانب تتواجد فيه عقلية القطيع على أنه أسهل في التنبؤ به، مع وجود أنماط متكررة.

شرح أنماط موجات إليوت

تعتمد نظرية موجات إليوت على مفهوم الموجات الحافزة والتصحيحية.

الفكرة هي أن كل حركة سعر تسير في اتجاه الترند تتكون من خمس موجات أصغر. يشير بعض المتداولون أيضًا إلى هذه الموجات الأصغر باسم “موجات الاندفاع impulse waves”. الأمر نفسه ينطبق أيضًا على التصحيحات، مع اختلاف رئيسي في كون كل تصحيح للسعر يتكون من ثلاث موجات وليس 5، وتُعرف باسم “الموجات التصحيحية corrective waves”.

كل موجة اندفاعية أو موجة تصحيحية تحتوي على خمسة /أو ثلاثة موجات أصغر داخل نمطها. وكل من هذه الموجات الأصغر في النموذج تتكون من خمس/أو ثلاث موجات أخرى، وهكذا. هذه العملية لانهائية لأن الأمواج جزء من أمر كسوري (fractal).

ببساطة، كسوريات موجات إليوت (Elliott wave fractals) هي في الأساس موجات إليوت داخل موجات إليوت.

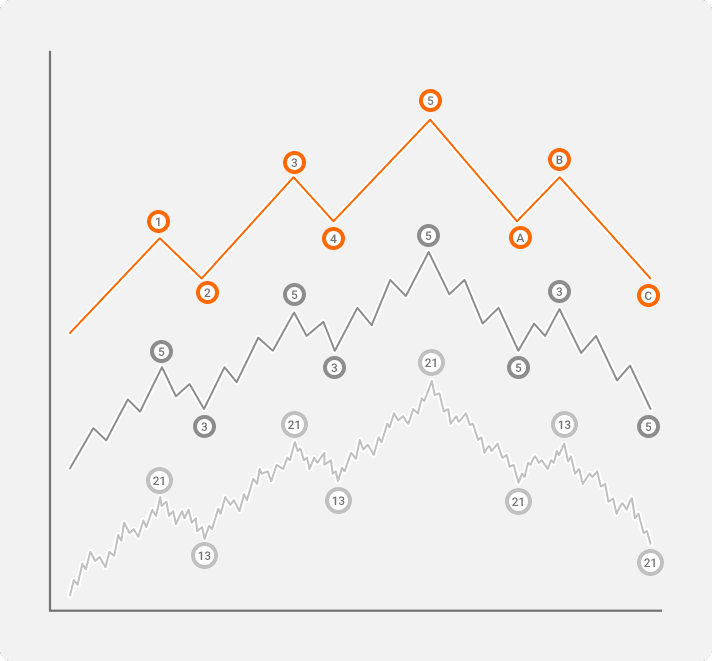

المخطط التالي يشرح النظرية كما جاءت من مقال إليوت الأصلي، “أساس مبدأ الموجة The Basis of the Wave Principle”، أكتوبر 1940

بكل بساطة، تتشكل الحركات في اتجاه الترند في خمس موجات. في غضون ذلك، ظهرت التصحيحات ضدها في ثلاث موجات. على الرسم البياني أعلاه، تتم تسمية الحركة في اتجاه الترند بالأرقام (1 و 2 و 3 و 4 و 5). وتمت الإشارة للحركة عكس اتجاه الترند بأحرف (A و B و C).

ألقي نظرة أقرب

لنحلل الأرقام معًا بمزيد من التفصيل. في المثال أعلاه، لدينا ثلاثة مخططات. لنبدأ بالأول (الذي في الأعلى). يمكننا أن نرى أنه في تسلسل الموجات الخماسي الأول، تكون الموجات 1 و 3 و 5 دافعة (impulsive). في الوقت نفسه، الموجتان 2 و 4 تصحيحية (أو ضد الاتجاه). يشير هذا التسلسل إلى أمرين: أولاً، الاتجاه صعودي. ثانيًا، اقتربت بداية سلسلة تصحيحية من ثلاث موجات.

في القسم الثاني (الرسم البياني الأوسط)، نرى أنه بعد انتهاء تسلسل الموجات الثمانية بالكامل، يبدأ النمط مرة أخرى ويتكرر إلى أجل غير مسمى. يصور الرسم البياني الأخير نموذجًا مكتملًا بالكامل، يتكون من 89 موجة دافعة و 55 موجة تصحيحية.

هذه الأنماط موجودة في كل من المخططات قصيرة وطويلة الأجل ولكن يتم تصورها بشكل أفضل في الأخير (المخططات طويلة المدى).

أنماط موجة إليوت

هناك نوعان رئيسيان من أنماط موجات إليوت – الموجات الدافعة (أو المحفزة) والأنماط التصحيحية (الموجات التصحيحية). الأول يتماشى مع اتجاه الترند، في حين يتعارض الأخير معه.

لتكون قادرًا على تطبيق نظرية موجة إليوت بنجاح، يجب أن تكون قادرًا على التمييز بين الموجات الدافعة والموجات التصحيحية في كل من أسواق الاتجاه الصاعد والهابطة.

خلال الترند الصاعد، يتبع الموجات الخمس الدافعة هبوط ثلاثي الموجات. خلال الترند الهابط، يتبع الموجات الخمس الدافعة (موجات هبوطية) ثلاث موجات صعودية.

وتختلف الموجات عن بعضها البعض من حيث درجتها. وكل درجة في النمط لها اسمها الخاص. نستخدمها لتمييز الموجات التي يمكننا رؤيتها على الرسم البياني بشكل أفضل، اعتمادًا على ترتيب الدرجة.

فيما يلي، إليك الفهوم الموحد لدرجات الموجة وكيف يتم تسميتها حسب طولها:

- Subminuette – minutes

- Minuette – hours

- Minute – days

- Minor – weeks

- متوسط – أسابيع إلى شهور

- ابتدائي – بضعة أشهر إلى بضع سنوات

- دورة Cycle – من سنة إلى عدة سنوات

- دورة طويلة Supercycle – عدة عقود (عادة في حدود 40 إلى 70 سنة)

- الدورة الكبرى Grand supercycle – عدة قرون

- الحركات الرائجة

دعنا نحلل أنماط الاندفاع (الموجات الدافعة) بالتفصيل لمعرفة كيفية تفسير كل موجة داخل الاتجاه السائد وما يمكن توقعه من حيث الأسعار والأداء الاقتصادي:

الموجة 1

كما هو الحال مع معظم المؤشرات الفنية، يصعب تفسير الجزء الأول من تكوينها ونادرًا ما يكون واضحًا. في الاتجاه الصعودي، عادة ما تكون الموجة 1 مصحوبة بأخبار السوق السلبية. وذلك لأن قوة الاتجاه السابق لم تتلاشى تمامًا.

خلال الموجة الأولى، يجب أن تتوقع تقديرات تقارير الأرباح المنخفضة، واستطلاعات المشاعر الهبوطية، وتقلبات متوسطة إلى عالية، وتوقعات اقتصادية سلبية بشكل عام.

الموجة 2

الموجة 2 هي موجة تصحيحية تذكرك بالاتجاه الصاعد السائد مؤخرًا. ومع ذلك، تجدر الإشارة إلى أن الموجة الثانية لا يمكنها تجاوز نقطة البداية للموجة الأولى. خلاف ذلك، فإن النمط سوف يُكسر.

خلال الموجة 2، لا تزال الأخبار المتعلقة بالأداء الاقتصادي سيئة، وتعيد الأسعار اختبار قيعان المستويات السابقة. هناك تراكم للمشاعر السلبية وانتشار المستثمرين ذوي الآراء السلبية. ومع ذلك، فإن الأمور ستبدو أنها تتجه نحو حال أفضل ببطء.

الموجة 3

الموجة الثالثة شديدة الأهمية. حيث تكون في معظم الحالات، هي الأكبر والأقوى في الاتجاه بأكمله (باستثناء أسواق السلع، حيث تكون الموجة الأكبر عادة هي الموجة رقم خمسة).

وأثناء وبعد نقطة المنتصف للموجة 3، تبدأ معظم الأخبار في التحسن، وعادة ما يختفي تأثير الاتجاه السابق تمامًا تقريبًا. هذه المرحلة مصحوبة بارتفاع الأسعار وتوقعات تقارير الأرباح الإيجابية والتنبؤات الاقتصادية والهيمنة الصعودية وما إلى ذلك.

القاعدة الأساسية هي أن الموجة الثالثة تتجاوز الموجة الأولى بنسبة تقريبية تقدر بنحو 1.618 : 1.

الموجة 4

الموجة 4 هي الموجة التصحيحية الثانية في السلسلة. يمكن للأسعار هنا أن تتحرك بشكل جانبي (sideways)، وينبغي توقع ارتداد الموجة عند مستوى أقل بـ 38.2٪ من الموجة السابقة. يمكننا أيضًا ربط الموجة الرابعة بحجم تدوال أقل من الموجة الثالثة.

لا تتوتر إذا بدا أن الأمور تفتقر إلى التقدم خلال الموجة الرابعة. هذا مجرد أمر نموذجي لموجة معينة، وبمجرد انتهائها ستعود الأمور إلى طبيعتها.

الموجة 5

تكمل الموجة 5 النمط في اتجاه الترند السائد. جميع الأخبار والمشاعر صاعدة بقوة، وحجم التداول أقل من الموجة 3، والأسعار تبدأ في تحقيق قمم جديدة.

عادة، ليس هذا هو أفضل مكان للشراء حيث سينعكس الاتجاه قريبًا (ما لم تتصرف بسرعة وتركب الموجة 5 فقط). يحاول معظم المتداولون الشراء في الموجة الثالثة بدلاً من ذلك أو دمجها مع مؤشرات أخرى للحصول على مزيد من التأكيدات.

التحرك في الاتجاه المعاكس

دعنا الآن نركز على الاتجاه التصحيحي ونحلل الموجات الثلاث لمعرفة ما ينبغي عليك توقعه وكيف عليك تفسيرها:

الموجة A

ضع في اعتبارك أن تحديد الموجات التصحيحية عادة ما يكون أصعب قليلاً عند مقارنتها بموجات الاندفاع.

عندما يكون السوق هبوطيًا، تكون الأخبار الواردة خلال الموجة A إيجابية في الغالب حيث لم يكتشف المحللون بعد ما إذا كان هناك تصحيح أم أن السوق الصاعد يتباطأ.

وخلال الموجة A، يمكنك توقع زيادة حجم التداول واستقرار الأسعار نسبيًا.

الموجة B

هنا يمكنك توقع انعكاس الأسعار عند نقطة أعلى. قد يخدعك ذلك بافتراض استمرار محتمل للسوق الصاعد. ومع ذلك، تأكد من إلقاء نظرة على حجم التداول. خلال الموجة B، يجب أن تكون أقل مما كانت عليه خلال الموجة A. ضع في اعتبارك أيضًا الأخبار القادمة حيث يجب أن تكون الأخبار الإيجابية في تناقص، ويجب أن تكون هناك إشارات أولية على ميول هبوطية طفيفة.

الموجة C

هذا هو التأكيد الأكثر أهمية للسوق الهابطة. عادة ما تكون الموجة C كبيرة مثل الموجة A ويمكن أن تمتد أيضًا لتشكل 1.618 إلى 1 من الموجة الأولى.

عادة ما تكون الموجة C مصحوبة بزيادة حجم التداول.

كيف يمكنك استخدام أنماط موجات إليوت؟

الحقيقة هي أنه بالنسبة للمتداولين، تعتبر نظرية موجات إليوت من بين أصعب الأدوات في الاستخدام. وعلى الرغم من أن الجانب النظري قد يبدو سهلاً، إلا أنه عندما يتعلق الأمر بالتداول الحقيقي، فإن العديد من الأفراد يستسلمون في مكان ما على طول الطريق بينما يكافحون من أجل تطبيق الكلام الورقي على الحياة الواقعية.

لتجنب الوقوع في هذا الموقف بنفسك، فإن أهم شيء هو أن تبدأ من الأساسيات. مع نظرية موجات إليوت، هناك ثلاث قواعد أساسية يجب فهمها. وتشمل ما يلي:

- يكون الارتداد النموذجي للموجة 2 بين مستوى 50٪ و 61.8٪ من الموجة 1، ولكن ليس أكثر من 100٪.

- تنخفض الموجة 4 عادةً بين 38.2٪ و 50٪ من الموجة 3، ولكن ليس أكثر من 100٪.

- الموجة 3 تأتي امتدادًا عادةً للموجة 1 بنسبة 1.618 : 1 وتنتقل دائمًا إلى ما بعد نهايتها. ولا يمكن أن تكون الأقصر أبدًا.

قبل أن نبدأ في معرفة كيف يمكننا تطبيق المؤشر عند التداول، من الضروري ملاحظة أن الإنترنت مليء بالبرامج التعليمية حول كيفية استخدام نظرية موجات إليوت. يمكنك العثور على كل شيء من الأساسيات إلى البرامج التعليمية المتقدمة ومقاطع الفيديو الاحترافية. ومع ذلك، يتلخص كل شيء في نهاية الأمر الى شيء واحد، وهو معرفة أفضل الموجات للدخول في صفقة تداول.

التطبيق الفعلي للمؤشر

أوضحت سنوات التطبيق العملي أن أفضل نقطتي دخول في صفقة تداول هي عادة في الموجات التصحيحية 2 و 4. عظيم، ولكن أي واحدة هي بالضبط؟

إذا قمت بدمج النظرية مع مؤشرات أخرى مثل MACD أو مؤشر القوة النسبية RSI، والتي يمكن أن تؤكد أن لحظة الدخول في صفقة ما مناسبة، فيمكنك القيام بذلك أثناء الموجة 2. بمرور الوقت، كلما أصبحت أكثر خبرة، ستتمكن من التقاط الزخم بمجرد ظهوره.

ومع ذلك، في حال كنت عديم الخبرة أو حصلت على إشارات متضاربة، فتأكد من انتظار الموجة 4. والتي عادة ما تأتي تباعًا للموجة الأطول في التسلسل (موجة رقم 3) وتعمل على جعل المتداولين أكثر ثقة في قراراتهم.

ينتظر بعض المتداولون تشكيل بداية الموجة 5 لفتح صفقاتهم. خلال الموجة 5، ليس هناك شك في اتجاه السوق، ولهذا السبب غالبًا ما يتم اعتبارها حالة “مربحة للجانبين”. ومع ذلك، إذا قررت انتظار الموجة 5، فعليك التأكد من أنك تتصرف بسرعة. السبب هو أنك تركب الموجة الأخيرة قبل التصحيح.

يمكنك أيضًا تطبيق استراتيجيات عكسية أثناء الموجات التصحيحية (A و B و C). ومع ذلك ، تصبح الأمور هنا أكثر تعقيدًا، وإذا كنت قد بدأت التداول للتو، فتأكد من تجنب تداول الموجة 5 السابقة.

لذلك، باختصار، بغض النظر عن نقطة الدخول، يكون المخرج عادةً في الموجة 5. بمجرد أن تستدرك بأنك حاليا في الموجة 5، احرص على التفكير في جني أرباحك (على الأقل جزء منها) والتركيز على وقف الخسارة لتأمين أرباحك المتبقية.

ما الذي يجب عليك تجنبه عند استخدام موجات إليوت؟

هناك العديد من الأشياء التي عليك تجنبها عند استخدام موجات إليوت.

الأمر الأول والأهم – تجنب الاعتماد عليها كأداة تحليل قائمة بذاتها. استخدمها دائمًا كأداة قياس داعمة. على سبيل المثال، يمكنك استخدامها بالإضافة إلى مؤشر القوة النسبية RSI، ومؤشرات مشاعر السوق (استطلاعات المحللين)، إلخ. يمكنك أيضًا استخدام موجات إليوت مع مؤشر MACD و مستويات فيبوناتشي Fibonacci لمعرفة أين من المحتمل أن تنتهي الموجات.

شيء آخر ينبغي تجنبه هو الاستسلام للعواطف والقفز في صفقة في مرحلة مبكرة جدًا. ما لم تكن محلل موجات إليوت ذو خبرة، احرص على انتظار التأكد من أن الاتجاه سيقوم بالتشكيل الضروري. خلاف ذلك، فإنك تخاطر بالتداول على إشارة خاطئة.

احرص على تجنب تطبيق النظرية على أموال حقيقية في البداية. وقم دائمًا بأداء واجبك من خلال النظر إلى المخططات وتطبيق النظرية على حساب تجريبي. واحرص على رسم تسلسل الموجات في كلا السيناريوهين – السوق الهابط والصاعد.

يجب أن نوضح أيضًا أنه في حالة كسر الموجات في أي وقت لإحدى القواعد التي تناولناها أعلاه، فإن النمط ينكسر، وينبغي عليك تجنب التداول عليه.

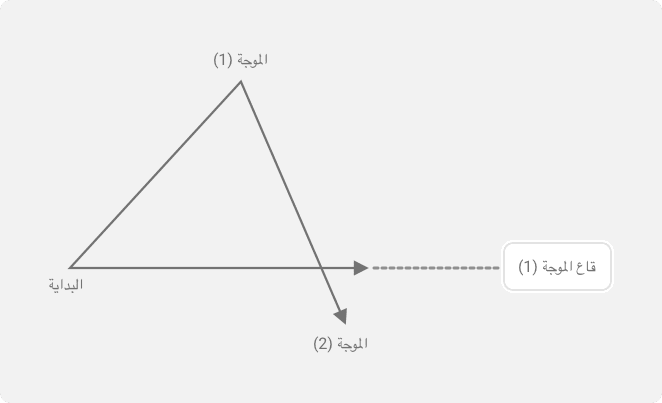

أمثلة مصورة

على سبيل المثال، في الصورة أدناه، يمكنك أن ترى أن الموجة 2 تتراجع عند أكثر من 100٪ من الموجة 1 (تكسر أسفل نقطة البداية). تأكد من تجنب استناد قرارات التداول الخاصة بك إلى مثل هذه المواقف.

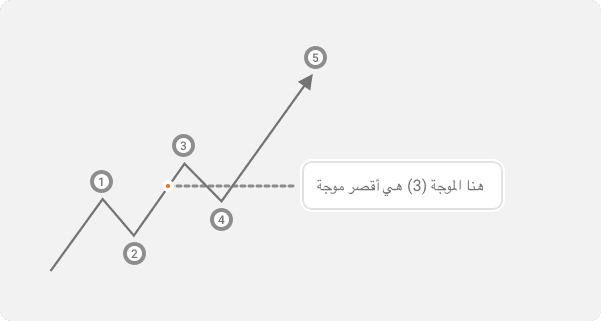

ابحث دائمًا عن طول الموجة 3. حيث ينبغي أن تكون في الغالب، هي الأطول بين جميع الموجات في التسلسل. في المثال أدناه، يمكنك أن ترى أن الموجة 3 هي الأقصر. هذا يعني أنه يجب عليك البدء من جديد بحسابه على أنه أول واحد في تسلسل جديد حيث ينكسر النمط في هذه الحالة.

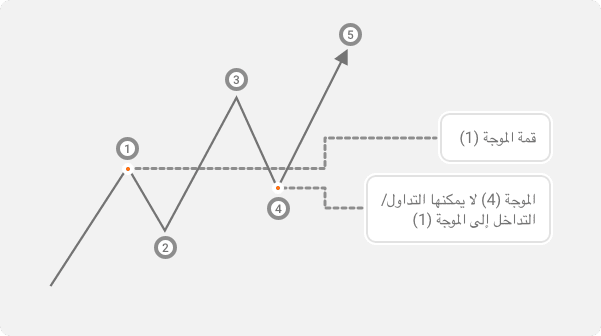

أخيرًا وليس آخرًا، ابحث عن المواقف التي تقطع فيها الموجة 4 النقطة الأخيرة من الموجة 1. إذا لاحظت شيئًا مشابهًا، فسيتم كسر النمط، وسيتعين عليك متابعة العد من البداية مرة أخرى.

مزايا وعيوب موجات إليوت

تعد نظرية موجات إليوت من بين أكثر النظريات التي تمت مناقشتها واستقطابها في عالم التداول. وبصرف النظر عن العدد الكبير من مؤيديها، فإنها تحظى أيضًا ببعض النقاد الصاخبين. والحقيقة هي أن كلا الجانبين لديهما حجج معقولة. أفضل طريقة لتقييم إيجابيات وسلبيات النظرية هي الغوص بعمق في منطق النقاد والمعجبين.

المزايا

الفائدة الرئيسية للنظرية هي أنها تحاول القضاء على الفوضى والعشوائية، التي ترتبط عادة بنشاط التداول. من خلال تنظيم أنماط السوق ووضع حركة السعر في تسلسل هرمي سهل الفهم والتنقل، فإن ذلك يساعد المتداول بشكل أساسي على اتخاذ قرارات أكثر هدوءًا ودقة وثقة.

العيوب

يمكننا النظر في أوجه القصور الأساسية للنظرية من خلال الإطلاع على الطريقة التي يفسرها بها المتداولون المختلفون. بقدر ما تحاول ترتيب الأمور، لا تزال النظرية تتمتع بدرجة من التعسف. وذلك يجعل من الصعب على المحللين المختلفين الوصول إلى نفس النتيجة.

“هو فن يكون فيه الحكم الذاتي لخبراء الخرائط مهم أكثر من الحكم الموضوعي القابل للتكرار للأرقام. سجل هذا، كما هو الحال في معظم التحليلات الفنية، مختلط في أحسن الأحوال.”

– عالم رياضيات بينوا ماندلبروت، حول مشاكل نظرية موجة إليوت

ما يعنيه ذلك هو أن النظرية لديها القليل من القدرة التنبؤية عند تطبيقها في ظروف الوقت الفعلي. والسبب في ذلك هو المهمة المعقدة والمستحيلة غالبًا لوضع ديناميكيات السوق في إطار دقيق.

يشير منتقدو النظرية إلى أن حقيقة تناقضها مع EMH تعني أن كل متداول على دراية بحيل نظرية Elliott Wave يمكنه تطبيقها، والاستخلاص الأساسي للموجات التي يتداول عليها. بعبارة أخرى، لو كانت جيدة جدًا في التنبؤ، لكانت قد حلّت الأسواق المالية من خلال دراسة سلوك الجماهير.

وقد تكمن أهم عيوب نظرية موجات إليوت في مدى صعوبة تعلم تطبيقها بشكل صحيح. حتى المتداولين المتمرسين يكافحون غالبًا لحساب الموجات بشكل صحيح، مما يؤثر بشكل أكبر على كفاءة استراتيجياتهم في التداول.

يجادل بعض النقاد أيضًا بأن نظرية موجات إليوت قديمة. يستشهدون بكيفية تقديمها في الأوقات التي كانت فيها الظروف التنظيمية والحكومية والتكنولوجية والاقتصادية مختلفة بشكل كبير. وفقا لهؤلاء المنتقدين، فإن النظرية لا تأخذ في الحسبان هذه التغييرات الحديثة.

مثال حقيقي لنظرية موجات إليوت

هناك العديد من الطرق لتطبيق إستراتيجية تداول موجة إليوت. وتشمل هذه موجات التداول.. الموجة 3، و الموجة 5، و الموجة A و B و C، وما إلى ذلك. سنركز هنا على أمثلة حول كيفية التداول من خلال استهداف أفضل نسبة مخاطرة إلى العائد.

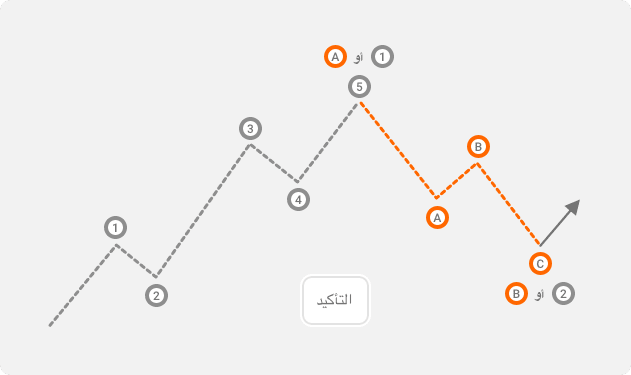

وأفضل طريقة للقيام بذلك هي دخول السوق بعد تأكيد أول تسلسل من ثماني موجات.

وتعد هذه الإستراتيجية مناسبة للمتداولين المبتدئين أو المتداولين الأكثر تحفظًا. ويتطلب الأمر انتظار اللحظة التي تحسب فيها 5 موجات في اتجاه الترند، وكذلك 3 ضدها. إذا بدأت الموجة التالية في تكرار نفس النمط وعادت في اتجاه السوق، فعندئذ يكون لدينا الهيكل الأساسي لنقطة دخول موجة إليوت.

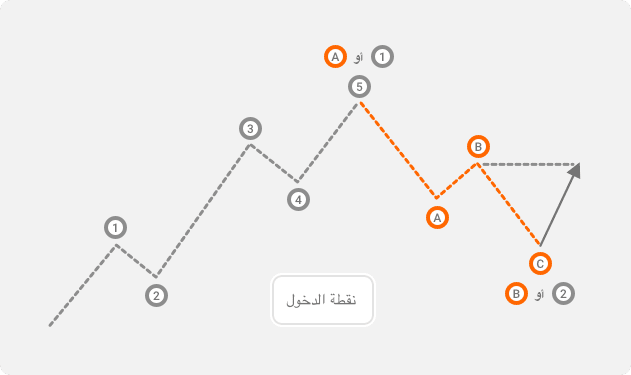

عندما تتحرك الموجة الجديدة بعد نهاية الموجة B، فقد حان الوقت لفتح مركز تداول.

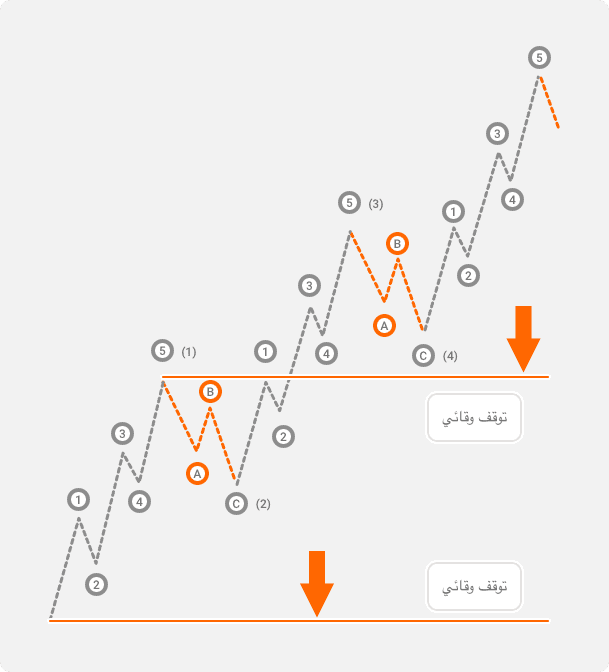

التالي هو الوقت المناسب لوضع وقف الخسارة. انتظر حتى اكتمال الموجة 1 من التسلسل الجديد. بعد أن تهدأ الموجة 2 ويبدأ الاتجاه في تشكيل الموجة 3، يمكنك وضع وقف الخسارة عند أعلى نقطة في الموجة 1.

تأكد من ضبط وقف الخسارة الخاص بك مع استمرار التسلسلات.

هل استخدام موجات إليوت مجدي هذه الأيام؟

الحقيقة هي أنه من الصعب جدًا تطبيق نظرية موجة إليوت بنجاح في الجانب العملي. حيث يشبه بعض المتداولون دراسة النظرية بدرجة الدكتوراه الجامعية. والسبب في ذلك هو أن إتقانها يستغرق عدة ساعات. حتى بعد ذلك، يعترف العديد من المحللين أنه من الصعب للغاية تحديد الموجة. حيث يتمكن معظم المتداولون في الغالب من تحديد الموجة عندما تغلق.

بغض النظر عن كل هذا، فإن الأمر يستحق المحاولة. والسبب هو أن العديد من المستثمرين المشهورين مثل بول تودور جونز وبعض مديري الصناديق الأكثر نجاحًا يستخدمونها لكسب المال. ومع ذلك، ينبغي الإشارة إلى استخدام النظرية يستحق فقط في حال كنت تعرف كيفية تطبيقها بشكل صحيح.

إذا كنت ترغب في إتقان موجات إليوت، فتأكد من استكشافها عبر الموقع الرسمي. حيث يمكنك هناك العثور على مقاطع فيديو تعليمية ومقالات وأدلة تعليمية والاشتراك في النشرة الإخبارية Elliott Wave Theorist.