آخر تحديث في أكتوبر 20, 2023

لربما سبق لك وسمعت عبارة “لا توجد وجبة غداء مجانية”، مما يعني أنه لا يمكنك الاستفادة من شيء ما دون دفع الثمن. من ناحية أخرى، لدينا مصطلح معدل العائد الخالي من المخاطر. لذا، يجب أن يكون أحدهم خاطئًا، أليس كذلك؟ سيركز هذا الدليل على معرفة ما إذا كان لدى المستثمرين فرصة حقيقية لضمان عوائد ثابتة من الاستثمارات التي لا تنطوي على مخاطر. سوف نتعمق في مفهوم العائد الخالي من المخاطر لمعرفة ما يعنيه ذلك بالنسبة للمستثمرين. دعونا نلقي نظرة على عملية حسابه ونستعرض أشهر الأمثلة على فرص الاستثمار ذات العائد الخالي من المخاطر.

ما هو معدل العائد الخالي من المخاطر؟

معدل العائد الخالي من المخاطر هو مفهوم نظري يستخدمه المتداولون لتحديد الاستثمار الذي يضمن العوائد دون تحمل أي مخاطر. بدلاً من ذلك، يكون استثمار دائمًا مربحًا دون تكبد أي خسائر.

يمثل معدل العائد الخالي من المخاطر الفائدة على الأموال المستثمرة التي يمكنك توقعها خلال فترة معينة من الاستثمارات التي لا تنطوي على مخاطر. على الأقل ورقيًا.

في الواقع، هذا المفهوم نظري بحت. لا يضمن مصطلح “خالي من المخاطر” تمامًا أن الأصل لن يتخلف عن السداد. ومع ذلك، فإن فرصة أن تنحدر الأمور باستثمارات مماثلة منخفضة للغاية لدرجة أننا نعتبرها لا تحمل أي مخاطر.

يتم استخدام معدل عائد خالٍ من المخاطر للاستثمارات الأكثر استقرارًا الموجودة في الأسواق المالية، مثل سندات الخزينة الأمريكية. لماذا سندات الخزينة الأمريكية؟ لأن فرصة تخلف حكومة الولايات المتحدة عن سداد ديونها تكاد تكون معدومة. من الناحية النظرية، فإن الاستثمار آمن إلى أقصى حد ممكن. نتيجة لذلك، غالبًا ما يستخدم السوق سعر الفائدة على سندات الخزينة الأمريكية لمدة ثلاثة أشهر كمعيار لسعر الفائدة على المدى القصير الخالي من المخاطر.

معدل العائد الخالي من المخاطر هو أحد المفاهيم الأساسية والأكثر أهمية في المجال المالي في نفس الوقت. فهو ركيزة للعديد من نظريات الاستثمار وخطوط التفكير، بما في ذلك نموذج تسعير الأصول الرأسمالية (CAPM)، ونظرية المحفظة الحديثة (MPT)، ونموذج بلاك سكولز لتسعير الخيارات. علاوة على ذلك، يتم استخدامه أيضًا لحساب تكلفة حقوق الملكية والتكلفة المتوسطة المرجحة لرأس المال (WACC) للشركة.

نظرًا لمدى انتشاره وتكامله، يجب على أي مستثمر مبتدئ الحصول على فهم قوي لمفهوم معدل العائد الخالي من المخاطر إذا كان يريد أن يكون ناجحًا في الأسواق المالية.

ما الذي يعنيه للمستثمرين؟

من الناحية النظرية، فإن معدل العائد الخالي من المخاطر يعني أنه يمكن للمستثمرين ضمان عائد مضمون دون المخاطرة بأي رأس مال استثماري. ومن المهم بالنسبة للمستثمرين استخدامه كمعيار لتقييم إمكانات الاستثمار للأصول الأخرى.

على سبيل المثال، في حال كان بإمكانك الاختيار بين استثمار بمعدل عائد خالي من المخاطر مرضي وبين منتج يوفر إمكانية عائد أفضل ولكن مع مخاطر أعلى، فإن الشيء المعقول الذي يجب فعله هو أن تتجه دائمًا نحو الفرصة التي توفر توازنًا أفضل. في حين لنفترض أنك عُرضت على منتج بعائد صافٍ (بعد ضرائب الإدارة والنفقات الإضافية) مماثل للسعر الخالي من المخاطر. في هذه الحالة، ليست بالضبط فرصة من شأنها أن تضيء محفظتك.

باختصار، يجب تجنب تحمل المخاطر ما لم يكن معدل العائد المتوقع أكبر (ويفضل أن يكون أكثر أهمية) من المعدل الخالي من المخاطر.

من يستخدم معدل العائد الخالي من المخاطر؟

تستخدم شركات الاستثمار معدل العائد الخالي من المخاطر لتطوير منتجات تقدم عوائد أعلى معدلة للمخاطر لجذب المستثمرين. بدلاً من ذلك، يضيفون علاوة مخاطر إلى جانب المعدل الخالي من المخاطر. ويمكن أن يختلف حجم هذه العلاوة بناءً على نوع الأصل. على سبيل المثال، قد تكون مخاطر سندات شركات الشريحة الزرقاء أقل بكثير من مخاطر الشركة الناشئة.

عند مقارنة فرص الاستثمار، يكون معدل العائد الخالي من المخاطر مفيدًا لتقييم مدى خلوها من المخاطر حقًا. بناءً على توقعات المستثمرين بشأن المعدل المثالي للعائد للمخاطر الزائدة فوق معدل العائد الخالي من المخاطر الذي تهدف إليه، يمكن لشركات الاستثمار تشكيل عروض منتجاتها بشكل أفضل والاستجابة لاحتياجات عملائها.

تطبيق نظري آخر لمعدل العائد الخالي من المخاطر هو لأغراض الاقتراض. حيث تفترض النظريات الاقتصادية والمالية أن المشاركين في السوق يجب أن يكونوا قادرين على اقتراض أصولهم بمعدلات خالية من المخاطر. ومع ذلك، في الواقع، نادرًا ما يكون هذا هو الحال، خاصةً عندما يتعلق الأمر بعملاء التجزئة.

العملية الحسابية لمعدلات خالية من المخاطر

قد تكون مهتمًا بمعرفة معدل العائد الخالي من المخاطر المضمون الذي يمكنك ضمانه، أليس كذلك؟ للأسف، لا توجد إجابة موحدة. حيث يمكن أن تختلف معدلات العائد الخالية من المخاطر بناءً على الأداة المالية المستخدمة لحسابها وعائدها.

نحسب بشكل عام قيمة معدل العائد الخالي من المخاطر عن طريق أخذ معدل التضخم الحالي وطرحه من عائد سندات الخزينة التي تتطابق مع مدة أفق استثمارك. على سبيل المثال، إذا كنت تستثمر على المدى الطويل، فيجب أن تفكر في أذونات الخزينة لمدة 10 سنوات. أما في حال كنت تستثمر على المدى القصير، فيمكنك الالتزام أذونات الخزانة لمدة 3 أشهر.

إليك كيف تبدو الصيغة الحسابية:

معدل العائد الخالي من المخاطر = [(1 + معدل السندات الحكومية) / (1 + معدل التضخم)] – 1

دعونا نلقي نظرة على مثال. تخيل أنك تريد الاستثمار في سندات خزينة مدتها 10 سنوات والتي تحقق ربح 3٪ طوال هذه المدة. في هذه الحالة، سيكون معدل العائد الخالي من المخاطر هو 3 ٪، بعد تعديله وفقًا للتضخم.

نموذج تسعير الأصول الرأسمالية (CAPM)

إذا أردنا أن نفهم مفهوم معدل العائد الخالي من المخاطر تمامًا، فمن الضروري أن نقول بضع كلمات حول نموذج تسعير الأصول الرأسمالية (CAPM).

نموذج تسعير الأصول الرأسمالية (CAPM) هو نموذج مالي تأسيسي يُستخدم لحساب العائد المتوقع على الأصول القابلة للاستثمار. ويقوم بذلك من خلال مساواة العائد على الورقة المالية بمجموع العائد الخالي من المخاطر وعائد المخاطرة (بيتا الورقة المالية). بدلاً من ذلك، يساعد المستثمرين على تحديد العائد فوق معدل السوق الخالي من المخاطر الذي يمكن أن يتوقعوه من الأصل المعين. صيغة CAPM هي:

Ra = Rf + [𝞫 x (Rm – Rf)]

حيث يكون:

- Ra – العائد على الورقة المالية

- 𝞫 – بيتا الورقة المالية

- Rf – معدل العائد الخالي من المخاطر

إن أهم جزء في المعادلة هو تحديد علاوة المخاطر (Rm – Rf). كمستثمر، فإنه يمنحك مؤشرًا حول العائد الزائد الذي سيتم تعويضك به مقابل تبني مخاطر أكثر من سعر السوق الخالي من المخاطر.

ربما تتساءل – إذا كان معدل العائد الخالي من المخاطر يعمل فقط على الورق ولا توجد فرص حقيقية خالية من المخاطر، فكيف يمكن اعتبار مفاهيم مثل CAPM أو MPT جديرة بالثقة؟ على الرغم من أنه من السهل انتقاد النظريات التي تستخدم الأصول الخالية من المخاطر كأساس لها، إلا أن الحقيقة هي أن هناك بدائل محدودة. علاوة على ذلك، تعمل هذه المفاهيم في الممارسة منذ عقود بالفعل. بشكل أساسي يمكننا الوثوق في معدل العائد الخالي من المخاطر لإجراء تحليل استثمار دقيق بثقة معقولة.

أمثلة

إذا كان مفهوم معدل العائد الخالي من المخاطر يبدو غير واضحًا إلى حد ما بالنسبة لك، فدعنا ندعمه لك ببعض الأمثلة.

عادة ما تكون سندات الخزينة الأمريكية أفضل بديل لاستثمار خالي من المخاطر للمستثمرين الأمريكيين. والسبب هو أنه من الصعب تخيل سيناريو تخلف فيه الحكومة عن سداد ديونها. في حين أن هذا ممكن من الناحية النظرية، فإن الفرصة ضئيلة، وأقل خطر محتمل لن يتحقق بالتأكيد. علاوة على ذلك، فإن سوق أدوات الخزينة الأمريكية شديد السيولة، مما يعني أنه بيئة استثمارية آمنة وسليمة. نتيجة لذلك، يستخدم السوق عادة سعر الفائدة على سندات الخزينة الأمريكية لمدة ثلاثة أشهر كأساس لمعدل خالي من المخاطر للمستثمرين الأمريكيين.

نقصد بعبارة “المستثمرين الأمريكيين” جميع المستثمرين الذين لديهم مراكز في الأوراق المالية التي يتم تداولها بالدولار الأمريكي. بالنسبة للمشاركين في السوق الذين يستثمرون في الأوراق المالية المتداولة باليورو، يُنصح باستخدام أذونات الخزينة الألمانية. كقاعدة عامة، التزم دائمًا بأدوات الخزينة في البلد الذي تتداول فيه عند إجراء تحليلك.

في بعض الحالات، يمكننا أيضًا استخدام أدوات مثل سندات الشريحة الزرقاء كبديل لمعدل العائد الخالي من المخاطر.

هل هي حقًا خالية من المخاطر؟

لا يمكن أن يكون هناك معدل خالٍ من المخاطر تمامًا، لا سيما في أسواق اليوم المتقلبة والديناميكية بشكل متزايد. حتى أكثر الاستثمارات أمانًا تحمل قدرًا من المخاطر، حتى لو كان ضئيلًا.

لماذا يطلق عليه إذًا اسم خالي من المخاطر؟ الحقيقة هي أن المخاطر المرتبطة بالأصول المستخدمة للوكلاء منخفضة للغاية لدرجة أنها تعتبر غير موجودة. نعم، قد تتخلف حكومة الولايات المتحدة عن سداد ديونها، على الأقل من الناحية النظرية. ومع ذلك، فإن المخاطر منخفضة للغاية لدرجة أن المستثمرين لا يضعونها في اعتبارهم حتى. في حال افترضنا أن الولايات المتحدة تواجه مخاطر الإفلاس بسبب عدم كفاية التدفق النقدي، فيمكن للحكومة ببساطة طباعة المزيد من الأموال لتغطية مدفوعات الفائدة والتزامات سداد أصل القرض. حتى الآن، لم تتخلف الولايات المتحدة عن سداد ديونها.

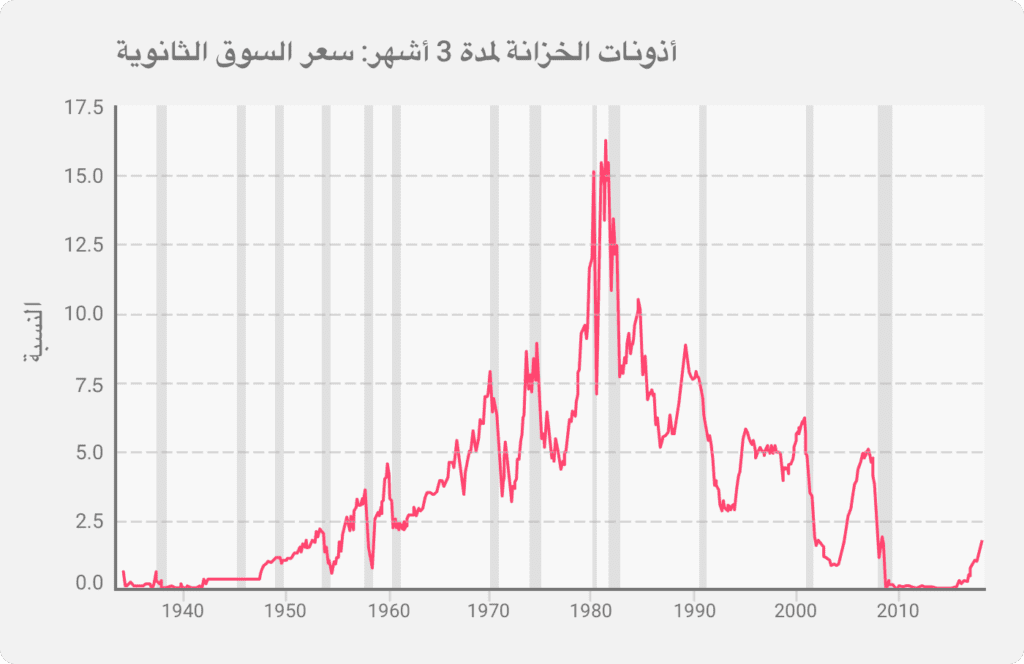

ونتيجة لذلك، يستخدم المستثمرون سعر الفائدة على سندات الخزينة الأمريكية لمدة ثلاثة أشهر (T-bill) كبديل لسعر الفائدة على المدى القصير الخالي من المخاطر، حيث أن مخاطر التخلف عن السداد تكاد تكون معدومة.

أخيرًا، لنتحدث عن الأرقام قليلاً. ربما تتساءل عن النطاق الذي يتحرك فيه معدل العائد الخالي من المخاطر على مر السنين.

خلال فترات الأزمة الاقتصادية أو في أعقابها، مثل الأربعينيات والعقد الأول من القرن الحادي والعشرين، انخفضت أذونات الخزينة إلى 0.01٪. في حين يُظهر تاريخ السوق أنها قد تصل إلى 16٪ كما حدث في الثمانينيات. في حين تشير معدلات أذونات الخزينة المرتفعة إلى اقتصاد مزدهر وسليم.