آخر تحديث في أبريل 16, 2021

يُعد تقلب السوق، بالإضافة إلى السيولة، من بين الخصائص الأساسية للأسواق المالية. غالبًا ما يستخدمه المستثمرون للإشارة إلى الصحة والمخاطر / العائد المحتمل لأداة معينة أو فئة أصول كاملة. وللقيام بذلك، فهم يركزون على مؤشرات تقلب السوق المختلفة مثل Beta و VIX. يستكشف هذا الدليل موضوع تقلبات السوق ويحدد سبب أهميته الشديدة للمستثمرين والمتداولين. سوف تتعلم كيفية التداول في سوق متقلب وتقليل المخاطر الناجمة عنه.

ما هو تقلب السوق؟

يقيس التقلب التشتت حول متوسط عائد الورقة المالية. يمكننا وصفه بالحركة المستمرة لأعلى أو لأسفل لسعر أصل معين.

يشير التقلب إلى كيفية أداء الأصل مقارنًة بمتوسطه التاريخي أو معياره. هذا الأخير هو عادة مؤشر سوق رائد. يمكن أن يرتبط التقلب إما باستثمار أو أصل واحد أو بسوق بأكمله.

لا يقيس تقلب السوق الاتجاه، بل مقياس تقلبات الأسعار.

هناك نوعان رئيسيان من تقلبات السوق – التاريخية والضمنية. تقيس التقلبات التاريخية مدى تقلب الأصل المعين في الماضي. يشير التقلب الضمني إلى مدى التقلب الذي نتوقعه في المستقبل.

يمكن أن يعتمد تقلب السوق على عدة عوامل، بما في ذلك أنواع الأصول، وبيئة السوق الحالية، وسلوك المشاركين في السوق، وأكثر من ذلك.

عادةً ما تكون مؤشرات السوق الرائدة مثل S&P 500 أو Dow Jones Industrial Average غير متقلبة. عادة ما يكون الأمر نفسه مع الأسهم الممتازة. ومع ذلك، عندما تبدأ هذه الأنواع من الأدوات في التعرض لتقلبات أعلى، فهذا يعني أن شيئًا ما غير صحيح. يمكن أن تكون محفزات سلوك السعر هذه أزمة تلوح في الأفق، وانهيار سريع للزخم، وأخبار عاجلة، وأحداث خاصة بالأصول، وما إلى ذلك.

التصور العام هو أن التقلبات العالية أمرٌ سيءٌ. ومع ذلك، هذا ليس هو الحال دائمًا ويعتمد على المنظور. تقلبات أعلى تعني سوقًا أكثر خطورة وتغيرات أسعار أكثر تواترًا وأهمية لفترة قصيرة. يختار بعض المتداولين التخصص في التداول عندما يرتفع التقلب. هذا لأن الزخم الذي تخلقه يمكن أن يوفر المزيد من فرص الربح.

ومع ذلك، غالبًا ما يجد المتداولون المبتدئون صعوبة في التنقل في الأسواق المتقلبة. والسبب هو أنه كلما كان سعر الأداة المتداولة متقلبًا، زادت مخاطر خسارة المال وكلما كان المتداول أكثر حذراً.

لماذا تُعتبر مهمةٌ؟

تعد تقلبات السوق أمرًا مهمًا لأنه يمنحك إحساسًا عامًا باستقرار السوق للأصل المعني. يمكن أن يساعدك فهم المبدأ على تفسير ظروف سوق الأسهم الحالية بشكل أفضل. الاستنتاج الأساسي الذي تحاول استخلاصه هو ما إذا كان التداول أكثر أو أقل خطورة. يمكنك أيضًا إنشاء محفظة مناسبة بشكل أفضل لأهداف النمو وتحمل المخاطر.

ويعتبر التقلب ضروريًا أيضًا لأنه يشير إلى الحالة الحالية والتاريخية والمستقبلية للسوق. يخبرك ما إذا كان قد حان للاستثمار أم لا في الوقت الحالي. يمكنك أيضًا تعلم الكثير من مدى تغير تقلب الأصول على مر السنين. على سبيل المثال، بعد إدخال أداة أو فئة أصول جديدة، يكون سعرها عادة أكثر تقلبًا. مع بدء السوق في التقدم، تنخفض التقلبات بشكل عام وتصبح أقل تكرارًا. بالطبع، هذا ليس هو الحال دائمًا، حيث أن بعض الأصول تكون أكثر تقلبًا بشكل افتراضي.

عادة ما نربط التقلبات بالخوف. هذا لأنها تميل إلى النمو خلال الأسواق الهبوطية عندما يصبح المستثمرون أكثر خوفًا من فقدان رؤوس أموالهم.

على الرغم من ارتباط التقلبات والمخاطر بشكل كبير، إلا أنهما ليسا نفس الشيء. على سبيل المثال، بالنسبة للاستثمارات طويلة الأجل، فإن المخاطرة مهمة كثيرًا، في حين أن التقلب هو مجرد ضوضاء.

على الرغم من أن التقلبات عامل حيوي يجب مراعاته عند تقييم استثماراتك ومراكزك، إلا أنه لا ينبغي أن يكون الأساس الوحيد لقرارك. عليك النظر إليها كمقياس لعدم التأكد على المدى القصير أو التوقعات المستقبلية بدلاً من توقع محدد وموثوق.

كيفية حساب تقلبات السوق؟

يتم حساب التقلب على أنه الانحراف المعياري (التباين2) ويشير إلى مدى إحكام تجميع السعر حول المتوسط أو المتوسط المتحرك (MA).

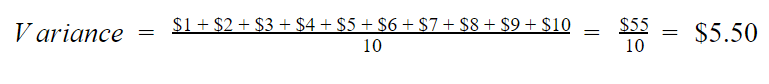

لنعرض ذلك بالأرقام. من أجل التبسيط، افترض أن أسعار إغلاق السهم XYZ تتزايد تدريجياً. تبدأ من 1 دولار وتصل إلى 10 دولار. في هذه الحالة، يمكننا حساب الفرق بالعملية التالية:

1. إيجاد المتوسط

تأكد من العمل بجدول بيانات. سأسهلُ عملك كثيرًا بحيث يمكنك أتمتة جميع الحسابات.

علينا أن نجمع كل الأسعار معًا ثم نقسمها على 10 (عدد الفترات).

تشير النتيجة إلى متوسط السعر للفترة المُلاحظة.

2. احسب الفرق بين كل من سعر إغلاق والمتوسط

على سبيل المثال، في اليوم الأول، لديك 1 دولارًا – 5.5 دولارًا = – 4.5 دولارًا. يجب عليك إجراء هذا الحساب لجميع الفترات. ربّع الانحرافات لإزالة القيم السالبة.

3. اجمع الانحرافات التربيعية ثم اقسمها على عدد الفترات

في حالتنا هذه، عندما نجمع كل الانحرافات التربيعية معًا، نحصل على نتيجة 82.5. كخطوة تالية، علينا تقسيمها على عدد قيم البيانات (في حالتنا، 10).

نتيجة الفرق هي 8.25 دولارًا. الانحراف المعياري يساوي جذره التربيعي، وهو 2.87 دولارًا أمريكيًا.

ما يُفضي إليه هذا هو إلى أي مدى يمكن أن ينحرف السعر عن المتوسط. بدلاً من ذلك – فهو يقيس التقلبات لإعداد المتداول بشكل أفضل للخسائر أو المكاسب المتوقعة المحتملة.

يكمن الفرق بين حساب التقلبات التاريخية والضمنية في البيانات. بالنسبة للأول، علينا استخدام سلسلة من أسعار السوق السابقة. وفي الوقت نفسه، بالنسبة للأخير، نستخدم سعر السوق للمشتقات المتداولة في السوق (أي خيار). للحصول على حساب أكثر وضوحًا للتقلب الضمني، يستخدم المستثمرون مؤشر تقلب بورصة خيارات مجلس إدارة شيكاغو، VIX. يمكنك أيضًا معرفة المزيد عنها في مقالتنا.

كيف تتداول في سوق متقلب؟

لا شيء يمكن أن يجعل المتداولين يشكُّون في استراتيجياتهم أكثر من تقلبات السوق. بمجرد أن يخرج السعر عن الحدود، قد يبدأ المشاركون في السوق في التشكيك في نهجهم وإعادة النظر فيما إذا كان ينبغي عليهم الاحتفاظ بمراكزهم المفتوحة.

ضع في اعتبارك دائمًا أن أكبر عدو لمحفظتك ليس التقلب بحد ذاته بل عواطفك. إذا كنت لا تستطيع تحمل محفظتك مع 30٪ أو 50٪ من الضربات خلال سوق هبوطية متقلبة، فإنك ستفكر بالفعل في إغلاق صفقاتك. ومع ذلك، لا تنس أن التقلبات عبارة عن عدم استقرار في الأسعار على المدى القصير، وفي مرحلة ما، ستعود أسعار الأصول في محفظتك إلى وضعها الطبيعي. أفضل شيء يمكنك القيام به هو عدم الانجراف في هذه الصورة الذهنية الكارثية. إنها مؤقتة وحسب، وسوف تمر.

ومع ذلك، في كثير من الحالات، يكون التوجه نحو المخرج هو السيناريو المفضل، خاصًة إذا كنت مبتدئًا. إذا لم تختبر استراتيجيتك في ظروف السوق المتقلبة، فمن المستحسن أن تظل على الهامش حتى تهدأ الأمور وتصبح البيئة أكثر أمانًا. تجدر الإشارة أيضًا إلى أن التقلبات تمثل خطرًا أكبر بكثير إذا كنت تتداول على حساب بحد سحب، مما عادةً يجعل الخروج من مراكزك أثناء الأسواق المتقلبة أمرًا أكثر إغراءً.

لطالما قلت، العضو الرئيسي هنا ليس الدماغ، إنه المعدة. عندما تبدأ الأمور في التدهور – هناك عناوين سيئة في الصحف وعلى شاشات التلفزيون – هل ستمتلك الجرأة لتحمل تقلب السوق والتشاؤم الواسع النطاق الذي يميل إلى أن يرافقه؟ “

-بيتر لينش

10 نصائح حول كيفية التنقل في الأسواق المتقلبة

فيما يلي بعض النصائح حول كيفية التداول في الأسواق المتقلبة لزيادة فرصك في النجاح:

- قم بإجراء اختبار رجعي لاستراتيجيتك في ظروف السوق المتقلبة قبل أن تنطلق؛

- التزم بإستراتيجيتك إذا أجريت بحثك وأثبتت بالفعل أنها يمكن أن تنجح في أسواق متقلبة؛

- احتفظ بدفتر يوميات للتداول لترى كيف تجاوزت فترات التقلب السابقة؛

- قلل حجم مركزك واستهدف أهداف ربحٍ أصغر؛

- لا تلتزم بالأساسيات. حيث لا يمكن الاعتماد عليها دائمًا خلال الأسواق المتقلبة وغير المنتظمة؛

- ركز أكثر على الرسوم البيانية والمؤشرات الفنية قصيرة المدى؛

- قم بتحليل إعداداتك على أطر زمنية متعددة – إذا كانت إشاراتها موجودة في كل مكان، فهناك فرصة أكبر لنجاحها؛

- إذا لم تكن موجودًا على المدى الطويل، فتأكد من جني أرباحك بمجرد ظهورها، قبل أن يمحوها التقلب؛

- كن حذرًا فيما يتعلق بالرافعة المالية، خلال الأسواق المتقلبة، حيث يمكن أن تكون انتحارًا لمحفظتك الاستثمارية؛

- التزم بما تعرفه ولا تركز على الفرص التي قد تفلت من بين أصابعك.

انظر إلى تقلبات السوق على أنها عاصفة في البحار المفتوحة. في مثل هذه الحالات القصوى، يكون الهدف الرئيسي للقبطان هو ثبات السفينة لمنعها من الغرق. الاستمرار في مسارها هو أقل ما يهمه. هذا هو السبب في أن أهم شيء خلال الأسواق المتقلبة هو ضمان سلامتك أولاً قبل السعي لتحقيق الأرباح.

هل تؤثر تقلبات السوق على تداولك؟

تؤثر فترات التقلب بشكل كبير وحتمي على تداولك. أثناء عدم الاستقرار الحاد في السوق، لن تتمكن من إجراء نشاط تداول منتظم بسبب سلوكيات المشاركين المتغيرة ومقدمي الخدمات المالية.

قد يعطي الوسيط الخاص بك، على سبيل المثال، الأولوية لتقليل تعرضه لمخاطر السوق. هذا يعني أنه قد يوقف التنفيذ التلقائي العادي للأوامر وبدلاً من ذلك يتحول إلى التعامل اليدوي مع الأمر. وسيؤدي هذا إلى تأخير. يمكن أن يتفاقم هذا التأثير بسبب حقيقة أنه خلال الأوقات المتقلبة، قد تغمر الأسواق حجم تداول أعلى.

لتجنب مثل هذه المواقف، تأكد من التعرف على الطريقة التي يتعامل بها الوسيط مع فترات التقلب الشديد في السوق مسبقًا. إذا كانت تتحول إلى تنفيذ الأوامر يدويًا، فقد تفضل إغلاق مراكزك والبقاء على الهامش حتى يهدأ السوق.

على الرغم من ندرتها، يجب أن تكون مستعدًا للحالات التي يتم فيها إيقاف التداول تمامًا، ويصبح من المستحيل تنفيذ صفقاتك. أثناء تعطل السوق وفترات التقلبات الشديدة، قد لا تتعامل أنظمة صنع السوق مع الفوضى الرقمية. ومع ذلك، يقدم معظم الوسطاء تنفيذ التداول عبر الهاتف المحمول بحيث يمكنك الحصول على خطة احتياطية.

الطريقة الأكثر أهمية التي يمكن أن تؤثر بها تقلبات السوق على تداولك هي إغراقك بأسعار غير صحيحة. بدلاً من ذلك – قد يكون السعر بين عرض الأسعار والسعر الذي يتم تنفيذ الصفقة به مختلفًا بشكل كبير. والسبب هو أن التقلبات المرتفعة في السوق قد تؤدي إلى تحريف الأسعار في الوقت الفعلي. كما قد يتغير عدد الأسهم المتاحة بالسعر المعروض بسرعة بسبب زيادة الاهتمام بالسوق.

هناك العديد من الطرق الأخرى التي يمكن أن يؤثر بها التقلب على تداولك، ولكن الشيء المشترك بينهما هو زيادة المخاطر على محفظتك.

كيف تقلل من مخاطر تقلبات السوق؟

تقلبات السوق أمرٌ لا مفر منه، لذا فإن السؤال ليس كيفية تجنبه بل كيفية تقليل تأثيره على محفظتك.

النهج الأكثر كفاءة للتغلب على تقلبات السوق هو الاحتفاظ بنهج استثمار طويل الأجل. في النهاية، يعتبر التقلب حالة من عدم التأكد على المدى القصير، لذلك إذا امتد أفقك إلى ما بعد الأشهر العديدة القادمة أو بضع سنوات، فسيتم تخفيف تأثير عدم استقرار الأسعار على محفظتك بشكل كبير. لسوء الحظ، هذا ليس خيارًا للمتداولين اليوميين.

لتقليل مخاطر التداول في الأسواق المتقلبة، يُنصح بتجنب استخدام أوامر السوق التي تتطلب التنفيذ الفوري. ومع ذلك، عندما يتحرك السوق بسرعة، فإنك قد تحصل على سعر مختلف عما تهدف إلى تنفيذ الصفقة به. بدلاً من ذلك، تأكد من استخدام الأوامر المحددة. بهذه الطريقة، يمكنك تثبيت السعر مسبقًا وتجنب أي مفاجآت غير سارّة بسبب ديناميكيات السوق سريعة التغير.

ضع في اعتبارك أنه على الرغم من أن الأساسيات ليست أداة مفيدة خلال فترات التقلبات العالية، إلا أنها تمثل تحوطًا مثاليًا إذا تم أخذها في الاعتبار مسبقًا. عوضًا عن ذلك، إذا حددتَ شركات تتمتع بأساسيات قوية وإمكانات نمو طويلة الأجل، فلن يؤثر التقلب على استثماراتك على المدى القصير. وبهذه الطريقة، يمكنك ضمان استراتيجية فعالة للتخفيف من المخاطر وراحة البال خلال فترات السوق العصيبة.

مؤشرات تقلب السوق

هناك نوعان أساسيان من مؤشرات تقلب السوق، بناءً على ما يقيسانه ونطاقهما.

النوع الأول يقيس التقلبات التاريخية ويتم تطبيقه بشكل مستقل على كل أصل محدد. وهو يمنحك فكرة عن مدى اختلاف سعر الأصل عن متوسط السعر التاريخي. مثال على هذا المؤشر هو Beta.

يقيس النوع الآخر تقلبًا ضمنيًا أو انحرافات الأسعار المتوقعة لأداة معينة في المستقبل. إنه مؤشر على تقلبات السوق العامة. مؤشر التقلب VIX الصادر عن بورصة خيارات مجلس إدارة شيكاغو هو أحد هذه المؤشرات.

مؤشّر Beta

يقيس مؤشر Beta التقلب التاريخي للأداة في سياق مؤشر S&P 500. يستخدم المؤشر في الغالب لتحديد تقلبات الأسعار السابقة للأسهم الفردية.

إذا كانت Beta > 1، فإن الأداء السابق للسهم يعتبر أكثر تقلبًا من S&P 500. بدلاً من ذلك، يشير Beta < 1 إلى أن الشركة أقل تقلبًا من المعيار.

على سبيل المثال، افترض أن Beta للشركة ABC هو 1.5. في هذه الحالة، مقابل كل 1٪ ارتفاع أو انخفاض في قيمة S&P 500، يتغير سعر السهم بنسبة 1.5٪.

على الرغم من ندرة ذلك، فإنه في بعض الحالات، قد تتحول Beta إلى سلبية. تشير مثل هذه السيناريوهات إلى أن الأداة تتحرك في الاتجاه المعاكس للسوق.

مؤشر VIX

يعكس مؤشر التقلب CBOE (VIX) التقلبات المتوقعة في السوق بأكملها خلال الثلاثين يومًا القادمة. يشار إليه باسم “مقياس الخوف”، مما يعني أنه يشير إلى مدى ثقة المستثمرين أو حذرهم بشأن التطورات المقبلة في السوق.

يستخدم VIX أسعار سلة خيارات البيع والشراء على مؤشر S&P 500 لقياس التقلب الضمني. أظهرت الأدلة التاريخية أنه عندما يرتفع مؤشر VIX، ينخفض مؤشر S&P 500 عادةً، والعكس صحيح.

القيمة المطلقة للمؤشر ليست حاسمة مثل اتجاهه العام. إذا ارتفع مؤشر VIX، فهذا يعني أن المستثمرين أكثر قلقًا بشأن تحركات الأسعار المستقبلية. يشير هذا إلى معدل تقلب متوقع أعلى. من ناحية أخرى، فإنه إذا انخفض، تكون آراء المشاركين في السوق أكثر استرخاءً. من ذلك، يمكننا أن نفترض انخفاض التقلبات المتوقعة.

أمثلة على تقلبات السوق

يقدر التقلب التاريخي لمؤشر S&P 500 (الانحراف المعياري السنوي) لعام 1926-2017 بـ 15.2٪. في خضم الأزمة المالية العالمية في عام 2008، كان الانحراف المعياري 20.1٪، مع 21.3٪ في العام التالي. كان عام 1932 أكثر الأعوام تقلبًا في تاريخ المؤشر، عندما بلغ الانحراف المعياري 65.4٪. ومع ذلك، فإن هذا لا يشير إلى أداء الأسهم. على الرغم من التقلبات العالية في عام 1932، تحركت الأسهم لنفس العام بنسبة 8.9٪ فقط.

على أساس يومي، لا تتحرك المؤشرات الكبيرة بأكثر من 1٪. ومع ذلك، يمكن أن تزداد تقلبات السوق عندما تخلق الأحداث الخارجية حالة من عدم التأكد. في الحالات التي يربح فيها مؤشرا S&P 500 و DJIA أو يخسران أكثر من 4٪ – 5٪ من قيمتهما، يمكننا التحدث عن مواقف نادرة وغير متوقعة. أثناء الانهيار اللحظي للسوق 2010، على سبيل المثال، خسرت المؤشرات الرائدة مثل DJIA ما يصل إلى 9٪ من قيمتها لمدة دقيقتين، والتي تم استعادتها بعد ذلك.

القاسم المشترك بين جميع أحداث تقلبات السوق المتطرفة هو أن السوق يتحسن عاجلاً وليس آجلاً، ثم يتبنى موقفًا صعوديًا جديدًا في كثير من الأحيان.

يعتمد التقلب على العديد من العوامل، بما في ذلك الصناعة ونوع الأصل واهتمام المستثمرين وغير ذلك. على سبيل المثال، مع الأسهم، تميل بعض القطاعات إلى أن تكون أكثر تقلباً من البقية. وتشمل هذه التكنولوجيا الحيوية، والتكنولوجيا، والسلع، على سبيل المثال لا الحصر.

على مستوى الأصول المحددة، هناك أيضًا تبعيات. إن تقلبات شركة GOOGL، على سبيل المثال، ستكون أقل بكثير من تقلبات شركة الأسهم الصغيرة. الأهم من ذلك هو معرفة كيفية العثور على النسبة المثلى بين التقلبات المنخفضة والعوائد الثابتة.

العلاقة بين تقلب السوق والسيولة

تظهر السيولة مدى حيوية السوق. بدلاً من ذلك – مقدار الاهتمام الموجود في أصل معين. يتم تحديد السيولة من خلال عدد المتداولين والحجم الإجمالي الذي يحدثونه. مثال على سوق عالي السيولة هو الفوركس، مفتوحٌ على مدار الساعة طوال أيام الأسبوع، أو الأسهم الممتازة مثل MSFT أو AAPL. تشير مصطلحات التداول أيضًا إلى السيولة على أنها “عمق السوق.” كلما زادت السيولة، زاد عمق السوق.

للوصول إلى السؤال الرئيسي – العلاقة بين التقلب والسيولة متجذرة في استقرار الأسعار. عادةً، تعتبر الأسواق الأكثر سيولة أكثر استقرارًا وأقل تقلبًا. والسبب هو أنه إذا كان حجم التداول منخفضًا، فحتى الأوامر صغيرة الحجم يمكن أن تزعزع استقرار السعر. من ناحية أخرى، فإن الأدوات التي تولد ملايين الدولارات من حجم التداول يوميًا أقل عرضة للتأثر حتى بأوامر المستثمرين الأكبر.

لا تعتقد أبدًا أن عدم التقلب هو الاستقرار. لا تخلط بين عدم التقلب والاستقرار أبدًا. الهشاشة هي نوعية الأشياء التي تكون عرضة للتقلبات.”

– نسيم نيكولاس طالب

في الأسواق الناضجة مثل الأسهم والعقود الآجلة والفوركس، هناك قاعدة عالمية تقريبًا – السيولة والتقلب لهما علاقة عكسية. تعني السيولة المنخفضة عادةً أن التقلبات ستكون عالية والعكس صحيح. نتيجة لذلك، يتعين على المستثمرين النظر فقط إلى إحدى هذه الخصائص لاستنتاج كليهما. على الأقل في سياق تحليل الوضع الحالي للسوق

ومع ذلك، هذا ليس هو الحال دائمًا. في كثير من الحالات، يمكن أن تكون الأصول ذات السيولة العالية متقلبة للغاية. هذا هو السبب في أنه من الضروري التركيز على أساسيات الأصل والعوامل الرئيسية التي قد تؤثر على السيولة والتقلب في المستقبل. بالنسبة للأسهم، هذه هي تقارير الأرباح الفصلية والأخبار ذات الصلة. في غضون ذلك، بالنسبة للعقود الآجلة، يجب أن تأخذ بالاعتبار الموسمية والوضع الجيوسياسي وغير ذلك.

الخلاصة

يعتبر مفهوم التقلب واضحًا ولكنه مهمٌ للطريقة التي يتعامل بها المستثمرون مع الأسواق المالية. من الضروري جدًا أن توجد اليوم صناديق تحوط كاملة متخصصة في تطوير نماذج تداول مدفوعة بالتقلبات.

الأسواق تحب التقلبات.”

– كريستين لاغارد

سواء كنت متداولًا متمرسًا أو مبتدئًا على المدى الطويل، يجب أن تكون على دراية بمفهوم التقلب وتفسيره على المستويين الجزئي والكلي. بهذه الطريقة، ستتمتع بحماية أفضل من اضطرابات السوق غير المتوقعة وآثارها على محتويات محفظتك.