آخر تحديث في أبريل 16, 2021

يمكن أن يؤدي التداول بالرافعة المالية إلى زيادة هوامش ربحك بشكل كبير دون الحاجة إلى وضع رأس مال ابتدائي ضخم. لكن أولاً ينبغي عليك أن تكون على دراية بما تفعله. وكما قال وارن بافيت، “عندما تجمع بين الجهل والرافعة المالية، تحصل على بعض النتائج المثيرة للاهتمام.” في هذه المقالة، سوف نلقي نظرة فاحصة على التداول باستخدام الرافعة المالية، وكيفية عمله، وكيف يمكنك الاستفادة منه كجزء من استراتيجية التداول الخاصة بك.

ما هي الرافعة المالية في التداول؟

في عالم الفيزياء، توفر الرافعة المادية ميزة ميكانيكية من خلال تضخيم قوة عنصر صغير لتحقيق تأثير أكبر. وتتبع الرافعة المالية في عالم التداول نفس المبدأ. وفي هذه الحالة، فإن الرافعة المالية تعمل على تضخيم القوة الشرائية للمستثمر في السوق.

وهو ما يُعرف أيضًا باسم تداول الهامش، ويشير تداول الرافعة المالية إلى استخدام أموال مقترضة للحصول على عائد محتمل أعلى بكثير على استثمارك. ويتيح لك ذلك فتح صفقات أكبر بكثير مما يسمح به رأس المال الأصلي.

الفكرة هنا هي استخدام رأس المال الإضافي هذا لشراء المزيد من عقود على أصل معين، مع توقع أن عوائد المركز ستكون أكبر من تكلفة الاقتراض. وفي حين يمكن للرافعة المالية أن تزيد من المكاسب المحتملة، فإنها تعمل أيضًا على زيادة تعرضك للمخاطر. وبالتالي فهي موجهة للمتداولين الخبراء في المقام الأول.

يمكن أن تشير الرافعة المالية أيضًا إلى مقدار الدين الذي تستخدمه الشركة لتوسيع قاعدة أصولها وتمويل المشتريات ذات رأس المال الكبير. على سبيل المثال، بدلاً من إصدار أسهم جديدة لزيادة رأس المال، يمكن للشركة استخدام الديون للحصول على المزيد من الأصول وتحسين عملياتها التجارية.

أمور ينبغي معرفتها فيما يتعلق باستخدام الرافعة المالية في التداول

- القوة الشرائية – وهي تمثل القدرة لدى مبلغ المال الذي لديك بالفعل (بالإضافة إلى الرافعة المالية) على شراء الأوراق المالية.

- التغطية – يشير هذا المفهوم إلى نسبة صافي الرصيد في حساب التداول الخاص بك مقارنة بمبلغ الرافعة المالية.

- الهامش – هو المبلغ الذي يطلبه منك الوسيط لتغطية الخسائر المحتملة في حال أصبحت الصفقة في وضع غير مواتي. وهي إحدى ركائز التداول بالرافعة المالية.

- نداء الهامش – سيعمل وسيط التداول الخاص بك على ارسال اخطار لك يُعرف بـ “نداء الهامش” في حال انخفض رصيد حسابك عن الحد الأدنى لمتطلبات الهامش. وهو في جوهره تحذير لك من أن مركزك معرض لمستوى مخاطر لا يمكن للوسيط قبوله. ستحتاج حينها إلى إضافة المزيد من الأموال إلى حسابك لتلبية مبلغ الحد الأدنى المطلوب. أو بدلاً من ذلك، يمكنك إغلاق مركز التداول الخاص بك ومواجهة الخسائر المتراكمة.

- فتح مركز تداول – وهو ما يعني أنك فتحت صفقة ولم تغلقها بعد بصفقة مضادة. لنفترض أنك تمتلك 1000 سهم من أسهم Amazon. هذا يعني أن لديك مركزًا مفتوحًا على أسهم أمازون وسيبقى قائما حتى تقوم بإغلاقه.

- اغلاق مركز التداول – تثبيت قيمة استثمارك عند الوقت الذي أغلقت فيه مركز تداولك القائم. لنفترض أنك فتحت مركزًا بسعر 20 دولارًا، وارتفع إلى 25 دولارًا. تقوم بإغلاق المركز عند 25 دولارًا لتحقيق أرباحك البالغة 5 دولارات في الصفقة.

- أمر وقف الخسارة – سيساعدك هذا في الحد من التعرض للمخاطر في الصفقة عن طريق إغلاق مركز تلقائيًا بناءً على معايير معينة. إذا انخفض الصفقة عن مستوى سعر محدد، يتم الوصول لحد وقف الخسارة المحدد من قبلك، وسيعمل ذلك على إغلاق المركز تلقائيًا لمنع المزيد من الخسائر.

كيف تعمل الرافعة المالية؟

يمكنك التداول بالرافعة المالية من خلال وسيطك. فكر في الأمر على أنه الحصول على قرض لشراء أحد الأصول. لديك رأس المال الأولي الخاص بك ويقوم الوسيط بتمويل الجزء الأكبر من سعر الشراء الكامل للمركز. تتم تسوية أي فرق بين مقدار شراء الأصل مقابل (سعر الافتتاح) والمبلغ الذي قمت ببيعه به (سعر الإغلاق) في رصيد حسابك.

إذا كان لديك رافعة مالية كبيرة وتم تقدير قيمة الأصل بشكل كبير، فسيتم استرداد المبلغ المستحق للوسيط من أرباحك في تلك الصفقة. أما في حال تحولت سارت الصفقة في الاتجاه المعاكس وانتهى بك الأمر بتكبد خسائر في أموالك، فسيتم سحب المبلغ المستحق مما تبقى في حسابك.

لهذا السبب، لا تتوفر تسهيلات تداول الرافعة المالية بشكل سلس لجميع متداول. حيث يعتمد المبلغ الذي يرغب الوسيط في تمويله على عدد من العوامل. يتضمن ذلك مقدار الرافعة المالية التي يحتاجها المتداول واللوائح الحالية التي تغطي التداول عبر الإنترنت في تلك الولاية القضائية.

معدل الرافعة المالية

الرافعة المالية تظهر دائمًا كنسبة بين إجمالي الأصول و أسهم الملكية. ويشير إجمالي الأصول إلى مجموع مبلغ الدين أو القرض بينما يشير الأسهم المملوكة إلى رأس المال الخاص بك. أسهم الملكية أو رأس المال هي في ببساطة؛ الأموال التي تودعها في حساب التداول الخاص بك مع شركة الوساطة. الصيغة على النحو الآتي:

الرافعة المالية = إجمالي الأصول / أسهم الملكية = (أسهم الملكية + الديون) / أسهم الملكية

ويوفر بعض الوسطاء للمتداولين باستخدام رافعة مالية تصل إلى 100: 1 أو أكثر. على الأقل في أسواق الفوركس. في هذه الحالة، هذا يعني أنه يمكنك مضاعفة قيمة مركز التداول لما يصل إلى 100 ضعف.

لنفترض أن لديك رأس مال بقيمة 2000 دولار. إذا سمح لك وسيط باستخدام رافعة مالية 100: 1، سيمكنك حينها التعرض لمركز بقيمة 200،000 دولار في البورصة مقابل 2،000 دولار فقط (2000 دولار × 100). حيث سيسمح لك الوسيط الخاص بك فعليًا باقتراض 198،000 دولار للمركز. سيتم تضخيم أي ربح أو خسارة بمقدار 100 مرة.

يقدم بعض الوسطاء حماية الرصيد السلبي. ويعمل هذا بشكل أساسي على اخراجك قبل أن يصل حساب التداول الخاص بك إلى حالة سلبية في حالة الخسارة. بدون ميزة الحماية هذه، قد ينتهي بك الأمر مدينًا بالمال للوسيط. قد يحدث هذا إذا تبين أن خسارة المركز أكبر من رأس المال الذي استثمرته في البداية.

ما هي الأصول التي يمكن تداولها باستخدام الرافعة المالية؟

يمكنك تطبيق تداول الرافعة المالية للعديد من الأدوات المالية بما في ذلك الأسهم والفوركس والسلع والعقود الآجلة والخيارات وصناديق الاستثمار المتداولة والمؤشرات وحتى العملات المشفرة. يتم استخدام الرافعة المالية أيضًا عند شراء العقارات. الرهن العقاري الخاص بك هو الدين في صيغة الرافعة المالية. الدفعة المقدمة الخاصة بك هي قيمة الملكية في الصيغة.

تتمتع كل فئة من فئات الأصول بحد أقصى للرافعة المالية بما يتماشى مع لوائح السوق، فضلاً عن جهود الوسيط الخاصة في تعزيز تداول الرافعة المالية على منصة التداول الخاصة به.

أمثلة على التداول باستخدام الرافعة المالية

في مثال نسبة الرافعة المالية أعلاه، لننظر كيف يمكن للرافعة المالية بنسبة 100: 1 العمل مع استثمار أولي 2،000 دولار والسماح لك بالتحكم بما قيمته 200،000 دولار من أداة مالية معينة. دعنا نأخذها من البداية ونرى مقدار الربح أو الخسارة الذي تحققه مع وبدون الرافعة المالية.

لنفترض أنك قررت شراء الأصل أو العملة بسعر 10 دولارات لكل وحدة. خلال اليوم، يرتفع السعر إلى 10.50 دولارًا وتغلق المركز. كيف ستكون نتائج صفقتك؟

- بدون رافعة مالية – حقق سعر الأصل ارتفاعًا قدره 0.50 دولارًا، و أنت في الأساس اشتريت 200 سهم باستخدام 2،000 دولار أمريكي. إجمالي أرباحك في هذه الحالة هو 100 دولار (0.50 دولار × 200).

- مع الرافعة المالية: باستخدام رافعة مالية 100: 1 على استثمارك، وهو ما يعني شراء 20،000 سهم. يصبح إجمالي ربحك من الصفقة 10،000 دولار (0.50 دولار × 20،000 دولار).

هذه مجرد لمحة عن مقدار الربح الذي يمكنك تحقيقه من نفس 2،000 دولار. بالطبع، هذه ليست سوى نظرة عامة على كيفية عمل تداول الرافعة المالية. وتختلف العملية الفعلية حسب السوق ونوع الأداة المالية التي يتم تداولها. لنلقِ نظرة على بعض السيناريوهات المحددة.

التداول بالرافعة المالية في سوق الأسهم

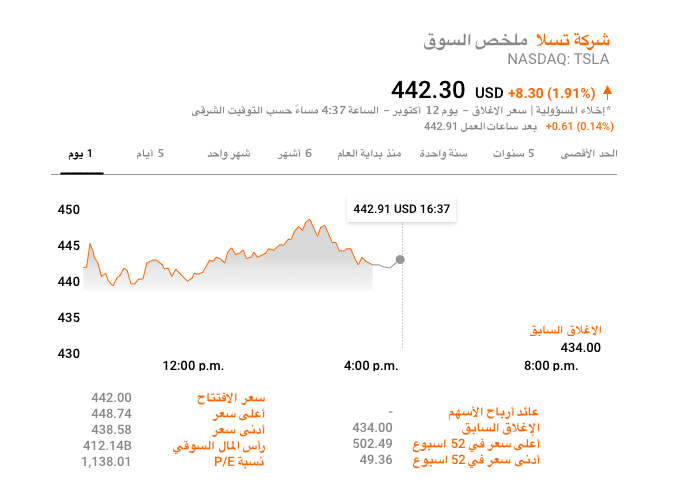

ألقِ نظرة على هذه اللقطة لسهم Tesla.

معلومات سهم Tesla خلال فترة تداول ليوم واحد | مصدر: Google

كما ترى، افتتح يوم التداول بما يزيد قليلاً عن 440 دولارًا. ولكن بعد ذلك انخفض السعر إلى 438.58 دولارًا. لنفترض أنك قررت فتح مركز بـ 100 سهم. ستحتاج إلى أن يكون لديك ما لا يقل عن 43،858 دولارًا في حساب التداول الخاص بك لتنفيذ الأمر.

أغلق يوم التداول عند 442.59 دولارًا، مما يعني أنك كنت ستحقق ربحًا قدره (442.59 – 438.58) × 100 = 401 دولارًا. ولكن بالنظر إلى أنك دفعت للتو 43،858 دولارًا، فإن العائد لا يبدو كبيرًا.

إذا قمت بتنفيذ الصفقة باستخدام الرافعة المالية، فستحتاج إلى وضع أقل بكثير لكسب نفس ربح 401 دولارًا. إذا سمحت لك وسيطك باستخدام رافعة مالية 3: 1 ، فستتمكن من ربح نفس المبلغ من خلال 43،858 / 3 = 14،619.33 دولارًا من رأس المال الخاص بك.

الربح هو نفسه في كلتا الحالتين لأنك اشتريت نفس عدد الأسهم. ولكن بالاستفادة من الرافعة المالية، كنت قادرًا على الحصول على الربح برأس مال أقل بكثير.

التداول بالرافعة المالية في العقود الآجلة

مواصفات عقود الذهب الآجلة

| وحدة العقد | 100 أونصة |

| عرض السعر | دولار واحد لكل أونصة |

| ساعات التداول | CME Globex:الأحد – الجمعة 6:00 مساءً – 5:00 مساءً (5:00 مساءً – 4:00 مساءً) مع استراحة لمدة 60 دقيقة كل يوم تبدأ الساعة 5:00 مساءً (4:00 مساءً) بالتوقيت المركزيCME ClearPort:في آسيا: الأحد – الجمعة، 6:00 مساءً – 3:30 مساءً بالتوقيت الشرقي ETلندن صباحًا: الأحد – الجمعة 6:00 مساءً – 10:32 مساءً بالتوقيت الشرقي ETلندن مساءً: الأحد – الجمعة 6:00 مساءً – 3:02 مساءً بالتوقيت الشرقي |

| الحد الأدنى من تقلبات الأسعار | Outrightـ: 0.10 للأونصة = 10.00 دولارات |

| رمز المنتج | CME Globex: GCCME ClearPort: GCClearing: GCTAS: GCTTAM: “GCD”,”GC7″ |

| العقود المدرجة | العقود الشهرية مدرجة لمدة 3 أشهر متتالية، على النحو التالي: فبراير، أبريل، أغسطس، أكتوبر، وما يقرب من 23 شهرًا أي يونيو وديسمبر في أقرب 72 شهرًا |

| طريقة التسوية | التسليم |

| انتهاء التداول | ينتهي التداول في الساعة 12:30 مساءً بالتوقيت المركزي CT في يوم العمل الثالث الأخير من شهر العقد. |

| التداول في السوق و تسوية التداول | جدول TAS |

| إجراءات التسوية | إجراءات تسوية الذهب |

| حدود المركز | حدود المركز من COMEX |

مواصفات عقود الذهب الآجلة | مصدر: CME

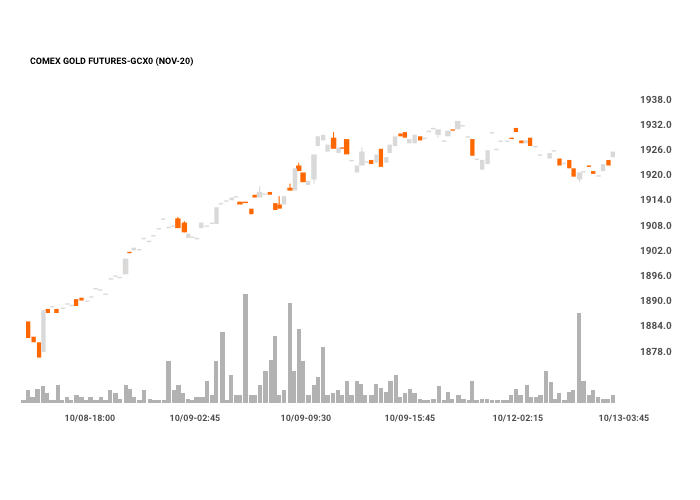

لنفترض أنك متفائل بشأن قيمة الذهب. إذا كان توقعك صحيحًا، فإن شراء عقود الذهب الآجلة ستتيح لك تحقيق ربح جيّد.

تقدم بورصة شيكاغو التجارية عقدًا قياسيًا للعقود الآجلة للذهب بقيمة وحدة تبلغ 100 أونصة. بافتراض أن سعر الذهب في العقود الآجلة هو 1925 دولارًا للأونصة، فإن شراء العقد يتيح لك امتلاك 100 أونصة من الذهب مقابل 192.500 دولار.

تتطلب منك معظم وسائل الاستثمار إيداع المبلغ بالكامل (192،500 دولارًا) قبل الحصول على ملكية الذهب. ولكن مع التداول بالرافعة المالية، ما عليك سوى أن تحمل تكاليف تتراوح من 3٪ إلى 12٪ من قيمة العقد.

لنفترض أن الوسيط يسمح بمتطلبات هامش 10٪ ، فأنت تحتاج فقط إلى 19،250 دولارًا لتتعرض لذهب بقيمة 192،500 دولار.

التداول بالرافعة المالية في الفوركس

مع ما يزيد عن 5 تريليونات من الدولارات التي يتم تداولها يوميا في سوق العملات، فإن الفوركس هو أكبر سوق مالي في العالم. تعني هذه السيولة الواسعة أن معظم الوسطاء على استعداد لتقديم معدلات رافعة مالية تصل إلى 100: 1. قد يقدم البعض رافعة مالية أعلى لأنه من الأسهل بكثير فتح وإغلاق المراكز.

في تداول الفوركس، نقيس تحركات العملات بالنقاط. تنعكس هذه التغييرات في كسور من سنتات. على سبيل المثال، إذا تحرك زوج GBP/USD بمقدار 100 نقطة من 1.8900 إلى 1.9000، فهذا يعني فقط أن سعر الصرف تحرك بمقدار 1 سنت.

بسبب هذه التحركات الصغيرة، عادة ما يتم تنفيذ معاملات الفوركس بأحجام ضخمة بحيث يمكن ترجمة هذه التغييرات في النقاط الجزئية إلى أرباح أكبر.

مع ذلك، يمكنك بالفعل أن ترى مدى تأثير تداول الرافعة المالية على الفوركس. إذا كان بإمكانك التحكم في استثمار بقيمة 100،000 دولار مع 1،000 دولار فقط، فلديك القدرة على تحقيق ربح هائل. لكن تذكر أيضًا أن تضع في اعتبارك ما قد يحدث إذا أدت الصفقة إلى خسارة فادحة.

ما هو الفرق بين الرافعة المالية والهامش؟

على الرغم من الترابط الوثيق، إلا أن الرافعة المالية والهامش ليسا الشيء نفسه. الرافعة المالية تعني أنك تتحمل الديون لتعزيز قوتك الشرائية. تقوم بذلك لأنك تعتقد أن الأصل أو الورقة المالية التي تشتريها ستحقق ربحًا أكثر من التكلفة الأصلية للمال المقترض.

في حين أن الهامش هو مقدار رأس المال الذي تحتاجه لإنشاء الرافعة المالية والحفاظ عليها. على غرار الدفعة الأولى قبل أن تتمكن من الحصول على قرض. إذا انخفض رصيد حسابك إلى ما دون المستوى المحدد مسبقًا أثناء التداول، فستتلقى “نداء الهامش”.

ما الذي يحدد مقدار الرافعة المالية التي يمكنك الحصول عليها من حساب الهامش الخاص بك؟ تتضمن القائمة نوع الأداة المالية التي ترغب في تداولها، ورصيد حسابك، وخبرتك في التداول، وسياسة الرافعة المالية لدى الوسيط.

مزايا وعيوب استخدام الرافعة المالية

المزايا

- تضخيم القوة الشرائية لشراء المزيد من الوحدات بجزء بسيط فقط من التكلفة الفعلية.

- إمكانية تحقيق ربح أعلى في كل صفقة.

- يمكن أن تقلل من المخاطر غير المنهجية لأنك تحتاج فقط إلى نسبة مئوية صغيرة للتحكم في مركز كبير من الأصول المتنوعة.

العيوب

- زيادة التعرض للمخاطر. حتى مع القدرة على إعداد أوامر وقف الخسارة، التداول بالرافعة المالية ينطوي على مخاطر كبيرة.

- عادة ما تكون الخسائر التي تتكبدها أثناء التداول باستخدام الرافعة المالية أكثر بكثير مما كنت ستتكبده إذا لم تتداول برافعة مالية على الإطلاق.

كيفية تحقيق أقصى استفادة من التداول باستخدام الرافعة المالية

بسبب المخاطر، يعد تداول الرافعة المالية أكثر ملاءمة للمتداولين ذوي الخبرة. ومع ذلك، إذا كنت تتطلع إلى تجربته، فإليك بعض النصائح التي قد تساعدك:

تعرف على وضعك المالي

احسب مقدار الخسارة التي ترغب في تحملها وقادر على تكبدها في صفقة بناءً على وضعك المالي. ابدأ صغيرًا واعمل في طريقك إلى استخدام نسب الرافعة المالية التي يمكنك إدارتها بحزم.

قم باجراء تحليل مفصّل قبل فتح مركزك

يبدو الأمر واضحًا ولكن لا يوجد مجال للتخمين عندما يتعلق الأمر بالتداول باستخدام الرافعة المالية. استخدم مزيجًا من المؤشرات الفنية الرائدة والمتأخرة لتحديد وتأكيد حركة السعر قبل فتح مركز.

استخدام وقف الخسارة هو أمر ضروري

إلى جانب خبرتك في التداول، يعد تطبيق أمر وقف الخسارة على مراكزك المفتوحة هو الإجراء العملي الأول لتقليل المخاطر المرتبطة بـ تداول الرافعة المالية.

قم بإعداد أمر جني الأرباح

إذا كان أمر وقف الخسارة هو دفاعك، فإن أمر جني الأرباح هو هجومك. تغلق هذه الأداة مركزك تلقائيًا بمجرد أن تصل إلى هدف الربح الذي حددته.

الأفكار الختامية

الرافعة المالية هي واحدة من أقوى الأدوات المتاحة للمتداولين والمستثمرين الذين يبحثون عن عوائد ضخمة. ولكن مثل أي أداة، كل هذا يتوقف على خبرة وخبرة الشخص الذي يستخدمها.

في المقام الأول، يمكن لـ الرافعة المالية تضخيم العوائد بشكل كبير؛ ولكنها حين تقع في الأيدي الخطأ، فمن المحتمل أن تحدث بعض الفوضى وتلقي نداء الهامش المخيف.

على أي حال، فإن تثقيف نفسك باستمرار بشأن أفضل الممارسات هو المفتاح الرئيسي للنجاح. بمرور الوقت، يمكنك البدء في تجربة التداول باستخدام الرافعة المالية باستخدام جميع أنواع الأدوات المالية، والبدء في تطوير استراتيجيات التداول الفريدة الخاصة بك.