آخر تحديث في ديسمبر 13, 2023

في هذه المقالة سوف نتطرق إلى مفهوم تداول حركة السعر. ستتضمن استراتيجيات تداول مختلفة ومعلومات عن كيفية قراءة الرسوم البيانية. سيساعد هذا في قراءة العقود الآجلة والسلع وحركات المؤشر بالإضافة إلى إنشاء استراتيجيات خاصة بك لتداول حركة السعر. هناك استراتيجيات عدة للتداول، يعتمد الكثير منها على التحليل الفني أو آراء المستثمرين الأفراد. ولكن تداول حركة السعر يشتمل على هاتين الاستراتيجيتين؛ التحليل الفني لتحديد مستويات الدعم / المقاومة وآراء المستثمرين الأفراد التي يمكن أن تختلف بشكل كبير. سنلقي نظرة أيضًا على عدد من مخططات حركة السعر ذات الأنماط التاريخية. بما في ذلك الأنماط التي غالبًا ما تكرر نفسها مرارًا وتكرارًا.

ما هي حركة السعر؟

هي المفضلة بين المتداولين على المدى القصير والمتوسط. حيث يجمع تداول حركة السعر بين مزيج مثير للاهتمام من المعلومات ووجهات النظر المختلفة. وتشمل الأنماط التاريخية للأسعار والمؤشرات الفنية وقدرة المستثمر على قراءة الأسواق. يرى العديد من المستثمرين سوق الأوراق المالية على أنه “تبادل للمعلومات” حيث تلتقي جميع الآراء والاستراتيجيات وتحاول الوصول إلى “سعر عادل” في النهاية. وهذا يفسر لماذا لا تتضمن استراتيجيات تداول حركة السعر تحليلاً جوهريًا لسوق أو لسلعة فردية.

لا يجادل المضارب الحكيم ال… لا تخطئ الأسواق أبدًا، أما الآراء فغالبًا ما تكون خاطئة”.

– جيسي ليفرمور

نظرًا لأن العديد من القرارات المرتبطة بتداول حركة السعر تكون غير موضوعية. فما قد يراه مستثمر على أنه اختراق قد يراه مستثمر آخر على أنه انعكاس محتمل للسعر. قارن هذا بالتحليل الفني البحت حيث تتجاهل تجربة المستثمرين لصالح نظرة باردة للاتجاهات. تشير الطبيعة البشريةإلى أن أسعار العقود الآجلة/السلع يمكن أن تكون متقلبة للغاية. حيث غالبًا ما تنشأ حالات ذروة الشراء نتيجة الخوف والجشع في حين أن مبيعات الذعر يمكن أن تستحوذ على السوق في حالة الأخبار المخيبة للآمال. هذه هي أنواع السيناريوهات التي يمكن أن تكون فيها استراتيجيات الاستثمار في حركة السعر مربحة للغاية.

مواضيع أخرى قد تعجبك:

- برنامج التداول الآلي (EAs) – هل عليك استخدام بوتات التداول؟

- أمر الوقف المتحرك في التداول TRAILING STOP ORDER – ما هو وكيف يعمل؟

كيف تقرأ مخططات حركة السعر

إن مفتاح قراءة مخطط حركة السعر هو استيعاب تقلبات قصيرة المدى. من المهم أيضًا ملاحظة الاتجاهات الناشئة والتركيز على الأنماط التي تتكرر مرارًا وتكرارًا. سوف تسمع عن أنماط التأرجح، والدعم والمقاومة، وتحليل الموجات، وخطوط الاتجاه والمتوسطات المتحركة، وهذا على سبيل المثال لا حصر الأنماط. كما أن الشموع والحانات تحظى بشعبية كبيرة.

على سبيل المثال، عندما يكون مستوى الدعم على الرسم البياني على وشك الانهيار، فمن غير المحتمل أن يحدث ذلك مرة واحدة. قد ترى أن سعر عقد المؤشر أو عقد سلعي يرتد في البداية عن مستوى الدعم حيث يتطلع المستثمرون إلى الاستفادة من ارتفاع حجم المبيعات على المدى القصير. مع بيع المتداولين على المدى القصير للارتداد، يبدأ الاهتمام بالشراء في التلاشي ويسيطر البائعون مرة أخرى. في نهاية المطاف، سيكسر السعر مستوى الدعم، مما يؤدي في كثير من الأحيان إلى سلسلة من المبيعات القصيرة. بعد ذلك، سنتطرق بالتفصيل بعض استراتيجيات التداول، بناءً على مجموعة متنوعة من أنماط الرسوم البيانية المختلفة.

أنواع الرسوم البيانية

هناك عدة أنواع لأنماط الرسوم البيانية المرتبطة بتداول حركة السعر. بعضها واضح إلى حد ما، بينما البعض الآخر مفتوح للتفسير. تم تبسيط الرسوم البيانية التالية لتسهيل التفسير. بمجرد أن تفهم ما تعنيه حقًا، ستبدأ في ملاحظة الكثير منها على الرسوم البيانية التي تنظر إليها كل يوم.

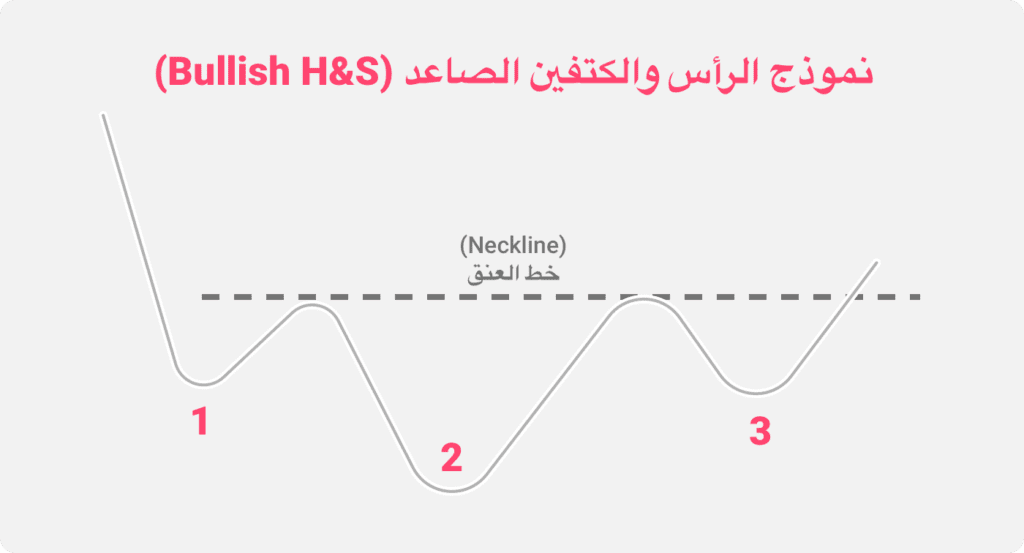

نموذج الرأس والكتفين الصاعد

يوضح هذا الرسم البياني عمليات بيع أولية، ثم فترة يتناوب فيها المشترون والبائعون على التحكم. في النهاية، يغلق المشترون مراكزهم ويبتعد البائعون خوفًا. بعد ذلك يستعيد المشترون السيطرة على سعر العقد ببطء ولكن بثبات، وذلك حتى يخترق في النهاية مقاومة خط العنق. يمكننا أن نعزو أول انتعاش في سعر العقد إلى “الصيد في قاع البحار”. هذه هي النقطة التي يستفيد منها البائعون الذين فشلوا في الاستفادة من السقوط الأولي. في هذا النوع من أنماط الرسوم البيانية، من المفيد جدًا مراقبة حجم التداول. غالبًا ما سترى أحجامًا كبيرة في الاتجاه التنازلي نحو القاع. يشير هذا عادةً إلى أن الارتفاع بات قريبًا للغاية.

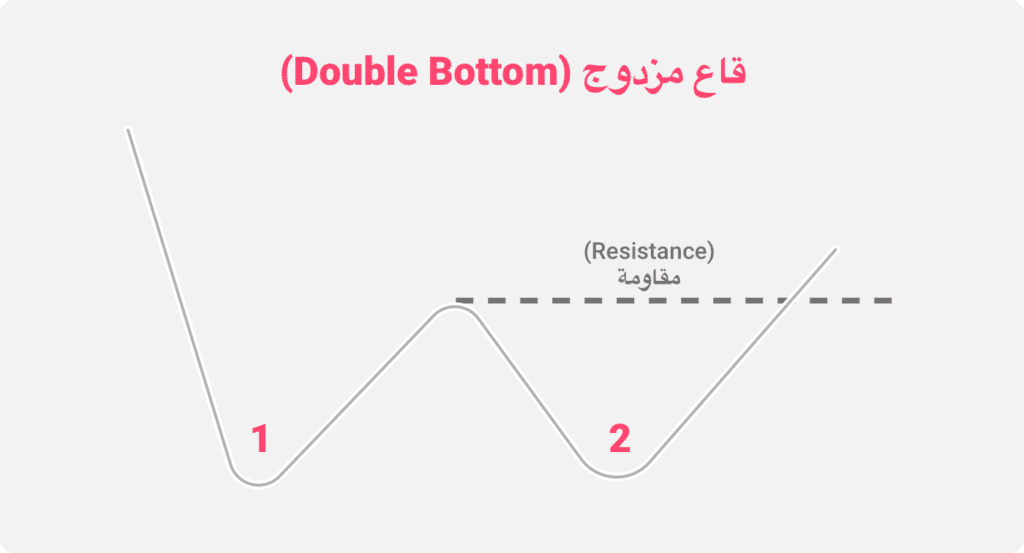

القاع المزدوج

إن تفسير القاع المزدوج سهلٌ جدًا. فهو يرتبط ارتباطًا وثيقًا بالتحليل الفني كما هو مرتبط بالطبيعة البشرية. يجذب الانخفاض الكبير الأولي في السعر أولئك الذين يغلقون مراكز شراء والذين يبحثون عن ارتداد قصير الأجل. بعد الارتداد الأولي، قرر البائعون الذين فاتتهم فرصة الاستفادة من الانكماش السابق ألا يفقدوه مرة أخرى. لذا سيدفعون السعر للأسفل لخلق قاع مزدوج. هناك إشارة لدعم حول مستوى أدنى نقطتين مع انتعاش تدريجي يعود إلى مستوى المقاومة. ما يحدث عادة هو أن البيع الأولي يكون مبالغ فيه، مما يتسبب في عودة المشترين على الفور. وهذا يدفع السعر إلى ما بعد مستوى المقاومة ويعود إلى المستويات السابقة.

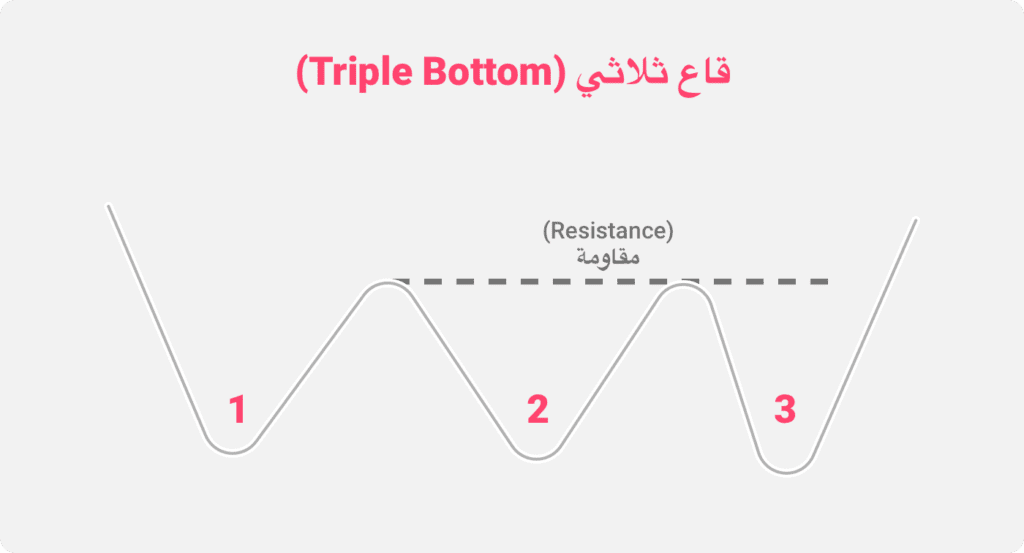

القاع الثلاثي

باختصار، هذا النمط يشبه إلى حد كبير النمط السابق. ومع ذلك، عندما ينظر إليها بعيون متداول حركة السعر، فإنه يروي قصة مختلفة. يشير هذا الاتجاه إلى حركة بيع كبيرة من الهبوط الأولي وكذلك استفادة المتداولين من الانتعاش على المدى القصير. يدفع الانتعاش سعر العقد نحو مستوى مقاومة لا يزال صامدًا في البداية. نظرًا لتخلي مجموعة من المشترين أخيرًا عن الانتعاش وإغلاق المتداولين للمراكز القصيرة والمشترين الجدد، بدأ الزخم في تشكيل حركة صعودية قوية.

المؤشر الإيجابي الواضح جدًا للعديد من متداولي حركة السعر هو عندما يخترق السعر مستوى المقاومة. ومع ذلك، فإن أولئك الذين لاحظوا تشكل قاع ثلاثي مقدمًا ربما بدأوا في الشراء عند الانخفاضات الصغيرة السابقة. سوف تصادف بانتظام مصطلح “الشراء عند الانخفاضات”. يشير هذا إلى أن المشترين يجذبون البائعين ببطء ولكن بثبات بعد حركة هبوطية قصيرة.

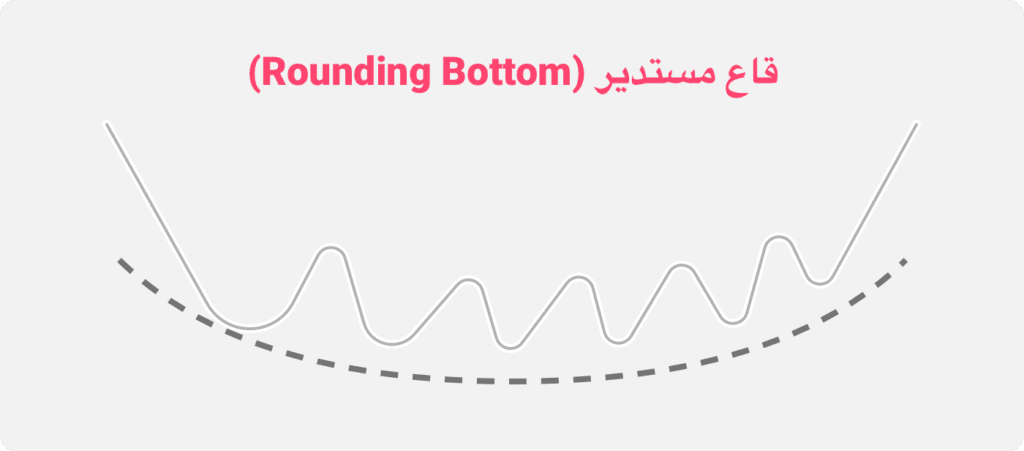

القاع المستدير

في حين أن بعض اتجاهات حركة السعر السابقة كانت أكثر وضوحًا وأقل تنوعًا، يمكن أن يكون الاتجاه في مخطط القاع المستدير أكثر صعوبة في التحديد. بعد البيع الأولي تحدث العديد من الارتدادات الصغيرة نسبيًا قبل أن يستعيد البائعون سيطرتهم. ويتجلى ذلك من خلال القيعان المنخفضة. على الأقل حتى يصل السعر إلى القاع نحو منتصف الرسم البياني. ويؤدي هذا إلى يدفع إلى ارتفاع القمم الذي ينعكس على طلب المستثمرين المتزايد. مستوى المقاومة هو خط مستقيم بين أعلى مستويات التعافي من أقصى اليسار وأقصى اليمين. بمجرد أن يتحرك السعر عبر هذا المستوى، تكون السيطرة للمشترين بالكامل ويُترك البائعون الأوائل في تخبط.

إذا استمر الاتجاه الأولي في انخفاض القيعان، فهذا يشير إلى أن البائعين كانوا يتخلصون من استثماراتهم عند أول علامة انتعاش. اعتمادًا على المدة التي يستمر فيها النمط، قد يؤدي هذا إلى عمليات بيع حادة أخرى مع رسم خط دعم بين القيعان المنخفضة.

الجزيرة المعكوسة الصاعد

قد يكون من الصعب قراءة مخطط الجزيرة المعكوسة الصاعد في المراحل المبكرة. حيث يمكن أن يتحول الهبوط الأولي المتبوع بفترة تقلبات الأسعار بسهولة إلى خط اتجاه صعودي أو قاع مزدوج أو ثلاثي. ومع ذلك، في هذه الحالة، يخلق انخفاض سعر العقد الأولي منطقة من الارتباك مع المشترين الأكثر اهتمامًا والبائعين المترددين. عادة ما يتشكل هذا النوع من الأنماط عندما يقرر البائعون على المكشوف المضي بحذر وإغلاق مراكزهم. يمكن أن يؤدي ذلك مع “صيادي القاع” إلى حركة صعودية حادة. فترة الحركات الجانبية ليست مثيرة للغاية لأولئك الذين يستخدمون استراتيجيات حركة السعر. ومع ذلك، بمجرد اختراق السعر لمستوى الدعم، يتجدد اهتمام المتداولين.

في هذه الحالة، تشبه المرحلة الثانية من اتجاه المخطط القاع الدائري حيث يتنافس المشترون والبائعون على السيطرة. في النهاية يحدث اختراق في الاتجاه الصاعد. ومع ذلك، يمكن للمستثمرين غير الآمنين اختيار الربح بعد الانفجار الأولي – ويتم حفظ المشترين الأكثر إصرارًا في النهاية. مما يخلق نمط تداول جانبي. يشترى الثيران عند الانخفاضات ويتطلعون إلى الحصول على الأصول الرخيصة، في حين يستفيد البائعون غير المتأكدين من الارتداد الصعودي. بعد إزالة المشترين الأوليين ومتداولي المدى القصير، تبدأ الخطوة التالية في التعافي.

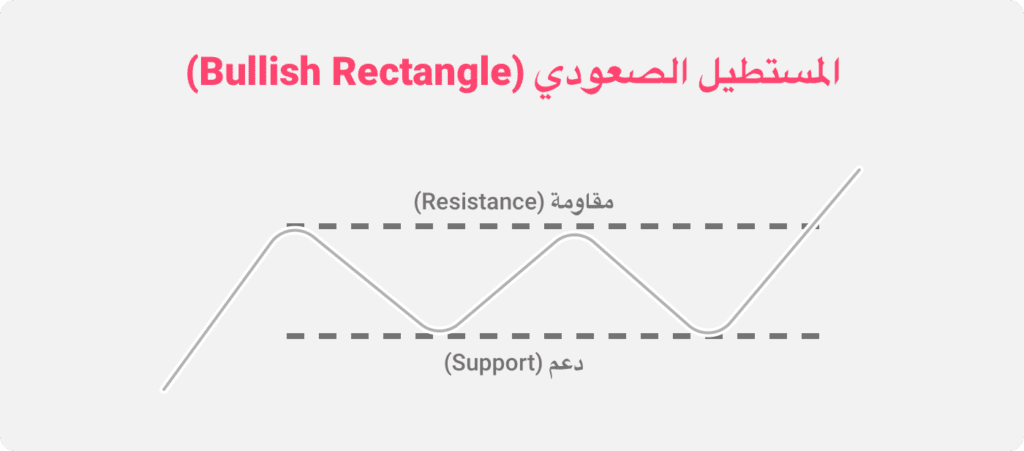

المستطيل الصاعد

يعد هذا اتجاهًا مثيرًا للاهتمام للغاية ويوضح تمامًا أن الاتجاه الصعودي على سعر السلعة لا يرتفع بشكل عام في خط مستقيم. في المراحل المختلفة للارتفاع على المدى الطويل، يميل أولئك الذين يشترون بسعر أقل إلى جني الأرباح. وفي الوقت نفسه، فإن أولئك الذين فاتهم الارتفاع الأولي سيتطلعون للشراء في لحظات ضعف السوق. وهذا يخلق فترة شبه مثالية للتداول الجانبي حيث يتأرجح السعر بين المقاومة والدعم بدون اتجاه واضح. في هذا السيناريو بالذات، يميل الثيران للسيطرة باختراق المقاومة والانتقال إلى نطاق سعري أعلى جديد.

كان من الممكن أن ينخفض سعر السهم بسهولة أكثر إذا تم اختراق خط الدعم قبل المناسبتين عندما ارتد السعر إلى الأعلى. هذا توضيح لكيفية إزالة استراتيجيات تداول حركة السعر من الأساسيات. فهم يلعبون فقط على الاتجاهات الجديدة.

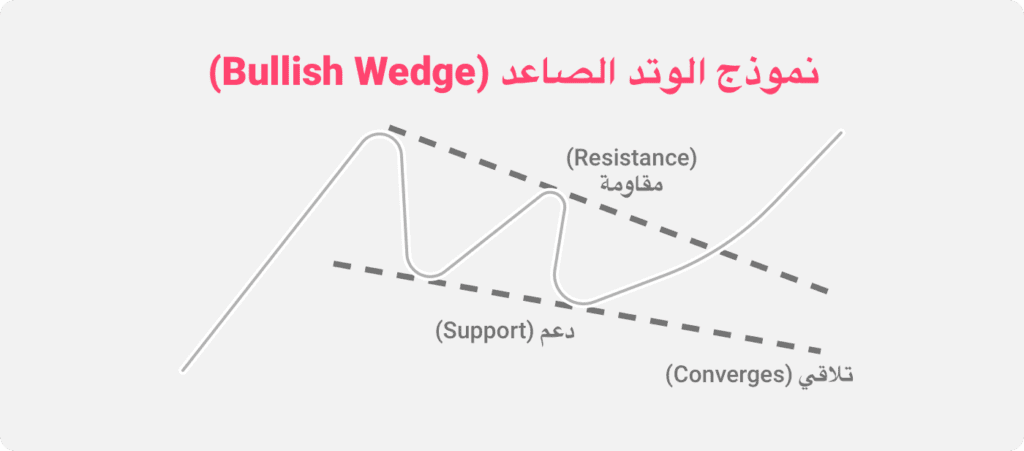

الوتد الصاعد

يطلق المتداولون على هذا الرسم البياني اسم الوتد الصاعد لأنه في النهاية يندفع سعر السهم إلى مستوى جديد ويتحرك صعوديًا. ومع ذلك، فهو أيضًا مؤشر هبوطي قوي جدًا في المراحل المبكرة. كما ترى، بمجرد أن يتحول سعر السهم بعد الارتفاع الأولي، تبدأ الفجوة بين القمم والقيعان قصيرة الأجل في الانخفاض. الخط السفلي هو الدعم والخط العلوي هو المقاومة. بسبب زواياهم سيجتمعان في نهاية المطاف ويتولى واحد منهم السيطرة. سترى هذا النطاق المحدود من العمليات يواصل حركته الهبوطية حتى تلتقي خطوط الدعم والمقاومة تقريبًا. يشير اختراق مستوى الدعم إلى عمليات بيع أخرى، بينما في هذه الحالة يقدم اختراق مستوى المقاومة اتجاهًا صعوديًا جديدًا.

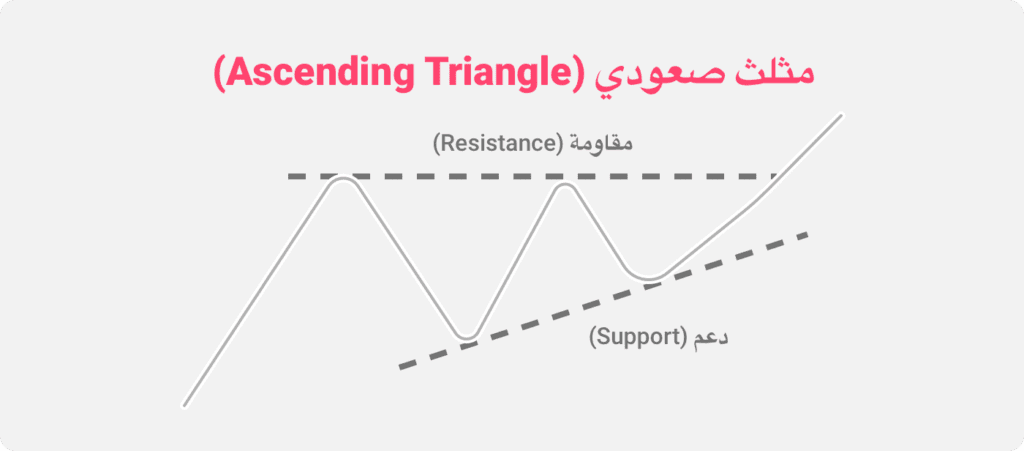

المثلث الصاعد

وهو اتجاه تداول آخر مثير للاهتمام. يصل فيه المتداولون الذين يرغبون في ضمان بعض الأرباح إلى الارتفاع الأولي. مما يتسبب في انخفاض قصير المدى قبل عودة المشترين للظهور. العنصر المثير للاهتمام في هذا النمط بالذات هو زيادة القيعان بينما تبقى المقاومة عند مستوى ثابت. هذا يشير إلى أنه لا يوجد عدد أقل من البائعين فحسب، بل يقبل المشترون أيضًا الشراء عند مستويات عالية. ويبررون ذلك بأن سعر العقد سيخترق مستوى المقاومة في النهاية. ستلاحظ أن فترات التداول الجانبية هذه تشهد صراع الثيران والدببة من جديد للسيطرة على العقد الأساسي. بمجرد الوصول إلى نطاق سعر أعلى، يتم إلغاء الرهانات وتراجع البائعين بينما يتحرك المشترون إلى الأمام.

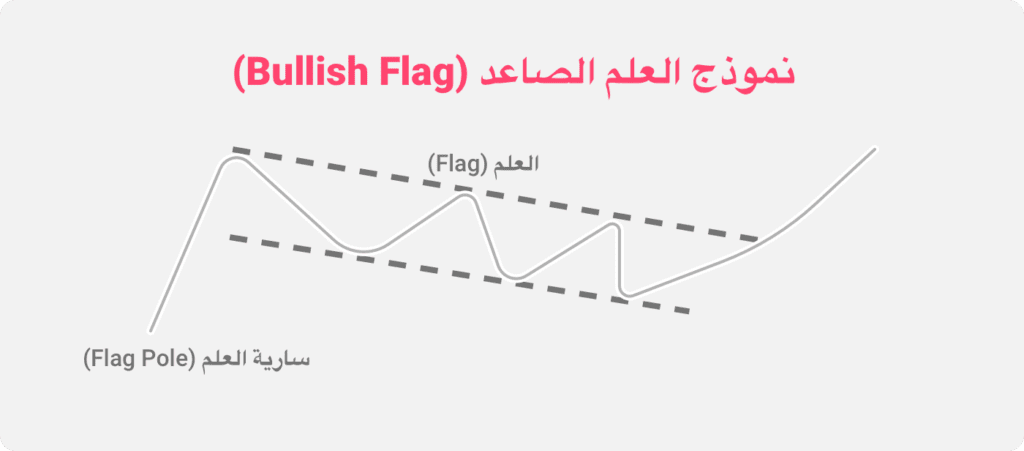

العلم الصاعد

بمجرد أن يبدأ الارتفاع الأولي للسعر في الاستسلام للبائعين، فإننا نرى ظهور اتجاه هبوطي جديد. تستمر القيعان والقمم ذات المدى القصير في الهبوط حيث يبدأ السعر في الضعف. وهذا يخلق اتجاهاً هبوطيًا في البداية يصعب الهروب منه دون موجة من الأخبار الجيدة. كما يشير تحرك القمم قصيرة المدى هبوطيًا إلى أن المشترين غير راغبين في “الدفع أكثر مما يستحق” خاصة أن التحكم بالسعر بيد البائعين. في النهاية، سيصل العقد إلى موقع ذروة البيع. ما يلي هو تحرك خارج نطاق العلم. هذا يجذب متداولي حركة السعر الذين لاحظوا ظهور اتجاه جديد.

بعد مغادرة معظم البائعين وإغلاق المراكز البيع خاصتهم، قد يكون هناك زخم قوي جدًا وراء التعافي من مركز البيع المفرط. ليس من الصعب معرفة مصدر مصطلح “سارية العلم”، على الأقل حتى الاختراق النهائي!

الكوب والمقبض

يعتبر اتجاه الرسم البياني للكوب والمقبض مثالًا دقيقًا على الانتعاش البطيء، الذي يليه انسحاب مفاجئ عندما يحقق المشترون أرباحهم على المدى القصير. على غرار الوتد الصاعد، فإن الاتجاه الهبوطي قصير المدى ينكسر فجأة، مما يؤدي إلى ارتفاع حاد جدًا. هذا النوع من نمط الرسم البياني شائع إلى حد ما عندما ترتفع الأسعار بشكل حاد. حتى الحركة الصعودية الثانية، يكافح المشترون والبائعون من أجل السيطرة مع ضمان بعض المستثمرين للربح، بينما يسعى آخرون للشراء في أوقات ضعف السوق، معتقدين أن الاتجاه الصعودي لا يزال على قيد الحياة. يمكن أن يؤدي الملل ونفاد الصبر غالبًا إلى شكل المقبض قبل الاتجاه الصعودي مع قلق المستثمرين من تحرك السعر في اتجاه هبوطي. مع خروج البائعين من اللعبة، يتحكم المشترون. هذا يحرك السعر لأعلى بشكل ملحوظ بسبب نقص المقاومة.

هذه ليست سوى بعض أنماط التداول الأساسية التي يستخدمها متداولو حركة السعر عند التطلع للاستفادة من الاتجاهات الجديدة الناشئة في الاتجاهين الصعودي والهبوطي. من الممكن الآن الشراء والبيع على حد سواء على السلع والعقود المختلفة. مما يخلق سوقًا ذا سيولة عالية للغاية. أي البيئة المثالية للمتداولين على المدى القصير والمتوسط!

استراتيجيات تداول حركة السعر

إن المفتاح لأي استراتيجية ناجحة لتداول حركة السعر هو إزالة الضوضاء المحيطة مثل البيانات الأساسية، وإلقاء نظرة على أنماط الأسعار والاتجاهات والأشكال الأخرى للتحليل الفني. عندما تقترن الاستراتيجية بتجربة قديمة ناجحة و “إحساس بالسوق”، يمكن أن يخلق هذا استراتيجية استثمارية ناجحة للغاية. لا تنسَ أنه حتى لو قمت بفتح مركز بناءً على أي من استراتيجيات تداول حركة السعر التالية، يمكنك أيضًا استخدام البيانات الفنية لتعيين حدود وقف الخسارة.

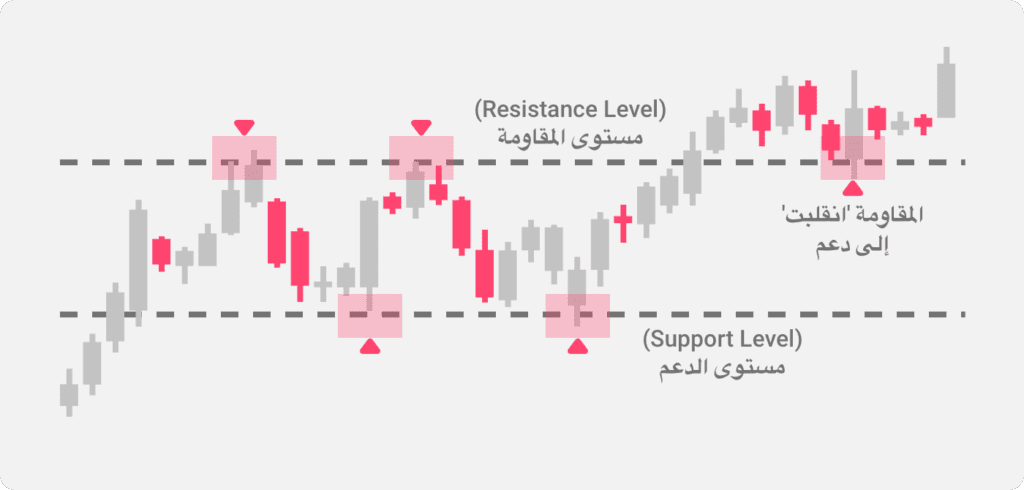

مستويات الدعم والمقاومة

إن أحد الجوانب الرئيسية لتداول حركة السعر عند اتباع مستويات الدعم والمقاومة هو حقيقة أنه بمجرد اختراق مستوى الدعم يمكن أن يتحول بعد ذلك إلى مقاومة والعكس صحيح. يوضح الرسم البياني التالي كيف يمكن أن يتغير تحليل الرسم البياني في فترة زمنية قصيرة نسبيًا. تجدر الإشارة إلى أنه في حين يميل المتداولون إلى التركيز على الفترات المتقلبة لأسعار العقود / السلع، فإنهم في الغالب يميلون إلى تداول الأسواق الجانبية ضمن نطاق متواضع نسبيًا.

من الحماقة إجراء صفقة ثانية إذا خسرت صفقتك الأولى. لا تحاول أبدًا موازنة الخسائر. ضع هذه الفكرة في بالك للأبد”.

– جيسي ليفرمور

على الرسم البياني أدناه، يمكنك رؤية السعر يتحرك في نطاق ضيق نسبيًا. حيث يرتد عن خطوط المقاومة والدعم في مناسبات منفصلة متعددة. عندما حدوث الاختراق النهائي، فإنه يشير إلى اتجاه صعودي. بدا هذا الاتجاه في البداية كما لو كان يتعثر، ولكنه ارتد بعد ذلك عن المقاومة السابقة، والتي هي خط دعم الآن، حيث اتجه لأعلى.

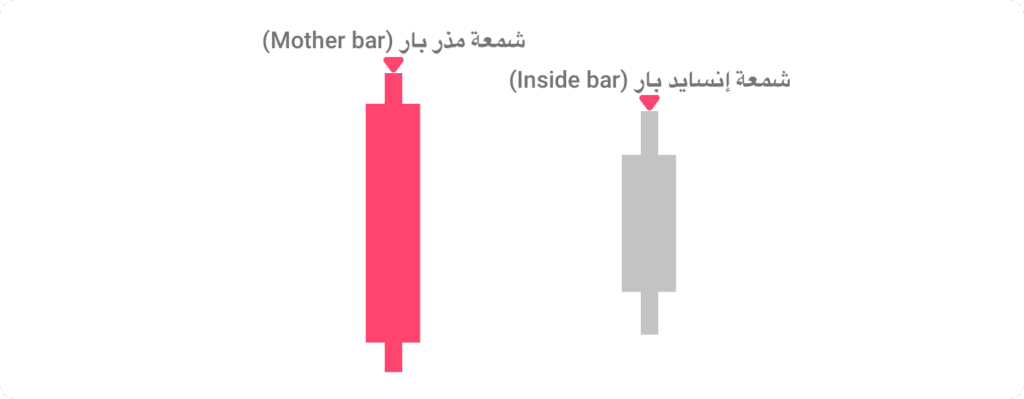

أنماط إنسايد بار (Inside bar)

إن ما يميز كثير من متداولي حركة السعر أنهم يقظون للغاية. فهم دائمًا يبحثون عما يُعرف بأنماط إنسايد بار. يمكنك التعرف عليها من خلال ظهور شمعة ثانوية داخل جسم الشمعة السابقة. ألق نظرة على الأمثلة أدناه:

توصف الشمعة الأساسية أحيانًا بأنها “الشمعة الأم” أو “mother bar” وتشير غالبًا إلى فترة من التوطيد ونقاط تحول محتملة من الدعم / المقاومة الرئيسية. سترى على الرسم البياني أدناه كيف تشير الشمعة إلى سعر صاعد ثم يتضمن شمعتين هابطتين. هذه هي بداية انعكاس الاتجاه وتشير إلى حركة هبوطية. إن رؤية المذر بار / الإنسايد بار أمر مشجع. ولكن رؤية اثنين من الإنسايد بار جنبًا إلى جنب هو مؤشر أكثر موثوقية.

يمكنك وضع صفقاتك فقط عندما تأخذ الوقت الكافي لفهم كيفية ظهور أنماط الشريط وما تشير إليه. لا تنس أيضًا أن تراقب حد وقف الخسارة.

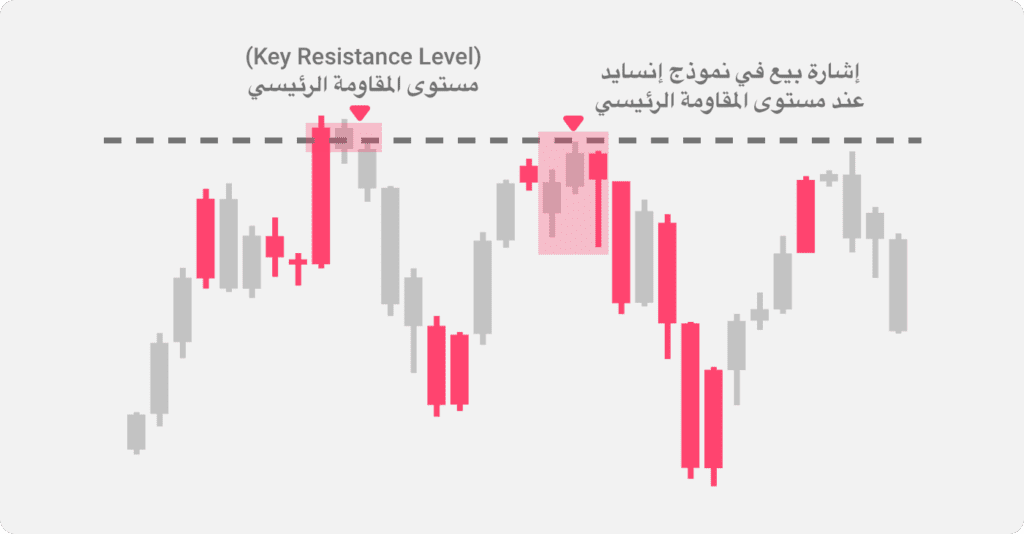

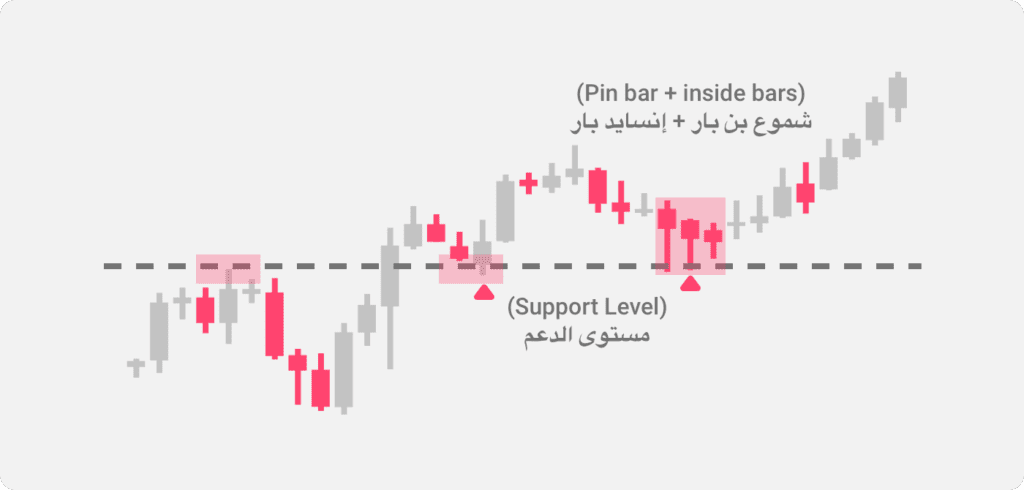

مزيج بن بار وإنسايد بار (Pin bar and inside bar)

ينظر الكثيرون إلى مزيج بن بار وإنسايد بار على أنه أحد أقوى المؤشرات الفنية. كما سترى من المثال أدناه، يمكن أن يكون مربحًا للغاية إذا أدركته في الوقت المناسب. يُظهر مزيج بن بار وإنسايد بار عمليات بيع قصيرة المدى الفعالة، قبل أن يوطد سعر الصرف ثم يتحرك إلى أعلى بشكل ملحوظ. إذا نظرت إلى بداية هذا الرسم البياني المحدد، يمكنك رؤية سعر الصرف يرتد عن مستوى المقاومة (الدعم لاحقًا) مع مزيج بن بار وإنسايد بار مبرزًا نقطة الذروة.

يعد مزيج بن بار وإنسايد بار علامة جيدة بالفعل. عندما ترى أيضًا شكل إنسايد بار داخل أو بالقرب من بن بار فهذا يعد إشارة أقوى. في الواقع، يتحدث بن بار في هذا المخطط مع متداولي حركة السعر. حيث يمكن لأولئك الذين يتعلمون فهم “لغتهم” أن يقيموا بعض الصفقات المربحة للغاية.

كيف يمكن لحركة السعر أن تخدمك في تداولك؟

كما فهمت من المعلومات المذكورة أعلاه، فإن تداول حركة السعر يعتمد على كلٍّ من الاتجاهات والزخم. الفكرة بسيطة، بمجرد تغير الاتجاه غالبًا ما ينمو الزخم. فقط عندما يظهر اتجاه أقوى (معاكس) يتغير الاتجاه مرة أخرى. من بين هذه الاتجاهات القوية نسبيًا، ستكون هناك فترات من التوطيد والحركات الجانبية وتقلب الأسعار بين خطوط الدعم والمقاومة. من نواحٍ عديدة، تكون مستويات الدعم والمقاومة نبوءات تحقق ذاتها. يستخدم العديد من المتداولين الآن التحليل الفني ويأخذونها بعين الاعتبار. ومع ذلك، يقدم تداول حركة السعر أفضل الخيارات من خلال كلٍّ من التحليل الفني والتجربة البشرية من المتداول.

لا تتخذ إجراءً بشأن عملية التداول حتى يؤكد السوق نفسه رأيك. التأني قليلاً في التداول هو تأكيد على صحة رأيك. وبعبارة أخرى، لا تكن متداولًا غير صبور”.

– جيسي ليفرمور

سلبيات وإيجابيات استخدام حركة السعر كمؤشر

هناك العديد من العيوب والمزايا لاستخدام استراتيجيات تداول حركة السعر وفي النهاية يتعلق الأمر بمدى انضباطك كمتداول. تشمل بعض العيوب ما يلي:

عدد قليل نسبيًا من الصفقات

بينما تنتظر أن يخترق اتجاه السعر مستوى الدعم أو المقاومة، قد ينتهي بك الأمر مع عدد منخفض نسبيًا من الصفقات. هذه ليست مشكلة إذا كنت منضبطًا لكن الإحباط يمكن أن يتمكن أحيانًا حتى من أفضل المتداولين!

انتظار مستويات نهائية

لسوء الحظ، غالبًا ما يلاحظ المتداولون الذين يستخدمون تداول حركة السعر تحولات كبيرة في السوق. هذا يعني غالبًا أن الأسعار لا تعود إلى مستويات التداول المفضلة. بالنسبة لأولئك الذين يفتقرون إلى الانضباط، يمكن أن ينتهي بهم الأمر “بمطاردة السعر” أعلى وأعلى. أما بالنسبة لأولئك الذين يتمكنون من الحفاظ على تركيزهم على الوضع الفني، ستظهر لهم الفرص.

تغييرات نهائية في الاتجاهات

يمكن أن يعتبر البعض العديد من الاستراتيجيات التي ذكرناها أعلاه “مفرطة الحذر”. عند انتظار تغيير نهائي في الاتجاه، قد تكون هناك أوقات ترتفع فيها الأسعار خلال اليوم فوق المقاومة أو دون الدعم ثم تتعافى. يمكن اعتبارها أعلامًا زائفة ويمكن أن تكون باهظة الثمن على المدى الطويل.

انعدام التحليل الأساسي

عند النظر في اتجاهات الرسم البياني، لن يكون لدى جميع المتداولين نفس الرأي. سيذهب البعض إلى المدى الطويل وسيتطلع البعض الآخر إلى بيع السوق. تستند هذه القرارات إلى رأيهم في التحليل الفني بدلاً من الأساسيات. إذا كنت تتجاهل الأساسيات حقًا فهذا أمر مشكوك فيه، لأنه من الناحية النظرية يجب أن تعكس أسعار العقود اليوم جميع المعلومات في المجال العام. في الأساس، دع الأسواق تتحدث واستمع إلى ما تقوله.

أمثلة على تداول حركة السعر

كما تطرقنا أعلاه، في حين أن تداول حركة السعر يعتمد على التحليل الفني وقراءة الموقف، إلا أنها ليست بهذه البساطة دائمًا. تتضمن بعض أمثلة تداول حركة السعر ما يلي:

بعد الوصول إلى ارتفاع جديد، ينخفض سعر الصرف نتيجة لجني الأرباح

على الرغم من أن هذا يعتمد على مستويات الدعم والمقاومة، يمكن للمتداول توقع قمة مزدوجة ثم الانتقال إلى نطاق سعر أعلى. ومع ذلك، قد يرى متداول مختلف أن هذا بداية لاتجاه هبوطي جديد. في هذا السيناريو، قد يؤدي جني الأرباح المستمر إلى دفع السعر إلى ما دون مستوى الدعم.

سوق جانبية بحجم تداول منخفض

أحد المؤشرات الكلاسيكية لتغيير الاتجاه هو ارتفاع حجم التداول. لذا، إذا كان السعر عالقًا في نطاق محدد حيث يرتد بين المقاومة والدعم في ظل أحجام منخفضة نسبيًا، فقد يرى مستثمرٌ ما ذلك كفرصة تداول. بينما قد يرى مستثمر آخر هذا على أنه غير مهم ويفترض اختراقًا محتملاً لمستوى الدعم في مرحلة ما، مما يدفع إلى اتجاه هبوطي قوي للزخم.

التاريخ يعيد نفسه

في كثير من الحالات، سترى مخططات صرف العملات تشير إلى الارتفاعات والانخفاضات التاريخية. إن العديد من هذه الأنماط قوية جدًا، ولكن بين الحين والآخر سترى اختراقًا كبيرًا في الاتجاه الصعودي أو الهبوطي. لذا، قد يتخذ أحد المتداولين موقفًا بافتراض أن التاريخ سيكرر نفسه وسيكون هناك سقف وأرضية لسعر التداول. قد يفترض متداول آخر أن الزخم وراء الاتجاه الصعودي قوي بما يكفي لدفعه عبر المقاومة التاريخية إلى منطقة جديدة. قد يؤدي هذا الانتقال إلى منطقة جديدة إلى منح حياة جديدة للأصل، حيث أنه لن تكون هناك اتجاهات تاريخية مماثلة لمقارنتها، وبالتالي فلا توجد مقاومة محددة.

الأسئلة الشائعة

هل يتطلب تداول حركة السعر الانضباط؟هل تعتبر حركة السعر مؤشر؟

الجواب البسيط على هذا السؤال هو نعم. يمكن لاستراتيجيات حركة السعر أن تسلط الضوء على فترات الاندماج وظهور اتجاهات ومراحل جديدة للتداول الجانبي. المفتاح هو قراءة ما هو أمامك بدلاً من محاولة معالجة بيانات الرسم البياني إلى ما تريد قراءته.

ما الفرق بين حركة السعر والتحليل الفني؟

الفرق الأساسي هو أن حركة السعر تشتمل على كل من التحليل الفني والمساهمة البشرية. فعليك أن تراقب الاتجاهات الجديدة وتقرأها بدرجات متفاوتة من الانضباط والخبرة.

هل يتطلب تداول حركة السعر الانضباط؟

في حين أن هناك درجة من المساهمة البشرية فيما يتعلق بتداول حركة السعر، هناك أيضًا حاجة إلى الانضباط حتى إذا انتهى بك المطاف إلى فقدان بعض فرص التداول. الفكرة واضحة تمامًا: عندما تحدث نقطة التحول ويولد الزخم اتجاهًا جديدًا ، فأنت جاهز!